2.新型コロナウイルスの影響

中国武漢から世界へ拡散している新型コロナウイルスの影響については、会社側は現在情報収集中としています。今期会社予想にこの新型コロナウイルスの影響は織り込まれていません。

中国のエレクトロニクスセクターの状況を見ると、今年2月に入って中国の日系電子部品工場、中国のスマホ等の組み立て工場の稼働率が落ちているもようです。春節明け(2020年の春節は1月24~30日)に工場労働者が政府の省間移動の制限等により工場に戻れないケースが出ているためです。物流も混乱しているもようです。そのため、2020年1-3月期はソニーにとっても何らかの下方修正要因が発生すると予想されます。

まず、イメージセンサーは各社のスマホ生産が予定通り進まなくなる可能性があるため、I&SS分野の売上高が会社計画に対して未達となる可能性があります。テレビ、カメラ、ゲーム機も中国工場で予定通り生産できなくなる可能性があります。

音楽も大型ライブが日本でも海外でも中止となる可能性があります。すでにソニー・ミュージックエンタテインメント・ジャパンが主催、関与する音楽ライブ、演劇などが国内で中止になっています(2月27日から3月11日まで延期、中止する。日本政府の大型イベント自粛要請期間は2月26日から3月15日まで)。映画も映画館に行く人が減る可能性があります。

一方で、上方修正要因もあります。今4Qに2021年3月期の需要増加を見越してイメージセンサーの戦略在庫の積み増しを行う可能性があります(後述のように今3Qにイメージセンサーの在庫積み増しを計画していましたが需要が強くて出来ませんでした)。これが実現すると在庫増加益が今4Qに発生すると予想されます。また、ゲームソフト、音楽ソフト(ストリーミングを含む)、映画(動画配信やBDソフト)でいわゆる引きこもり消費が発生する可能性があります。

これらを考慮して、楽天証券では2020年3月期を会社予想と同じ売上高8兆5,000億円(同1.9%減)、営業利益8,800億円(同1.6%減)とします。

また来期2021年3月期は、売上高8兆6,000億円(同1.2%増)、営業利益8,900億円(同1.1%増)と予想します。ゲーム事業は減益が続くと予想されますが、イメージセンサーの増益とスマートフォンの採算改善で相殺されると予想します。

3.セグメント別動向-イメージセンサー事業が全社をけん引-

ゲーム&ネットワークサービス(G&NS)分野

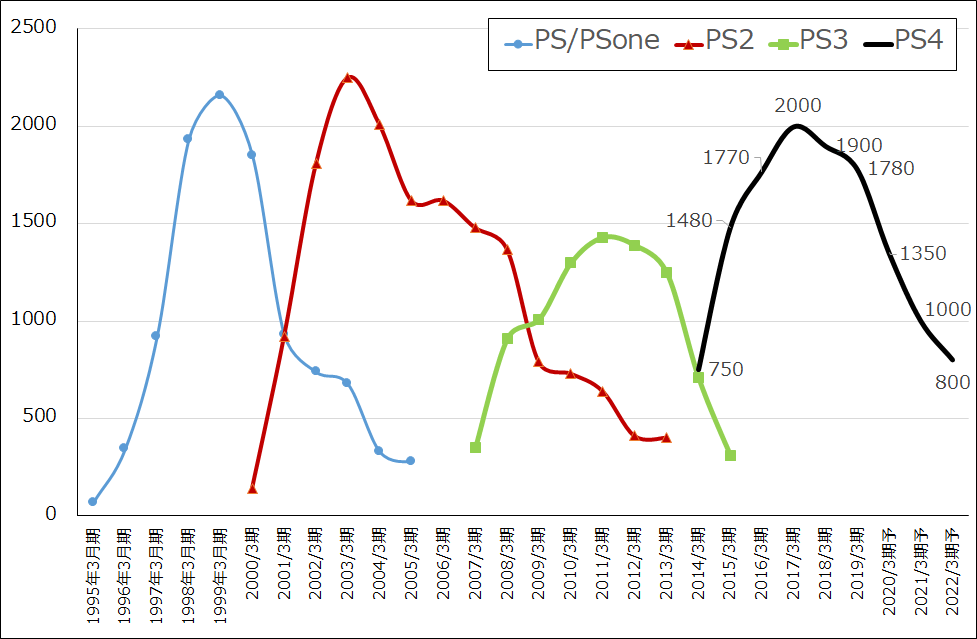

今3Qは、売上高6,321億円(前年比20.0%減)、営業利益535億円(同26.8%減)と、減収減益となりました。プレイステーション5(PS5)発売が2020年ホリデーシーズン(2020年11~12月?)となったため、PS4ハードの買い控えが起きています。そのため、PS4ハードは前3Q810万台→今3Q610万台へ減少しました。

ゲームソフトも、前3Qに貢献した「フォートナイト」(エピックゲームズ)のアイテム課金が減少したことが響きました。パッケージ、デジタル配信、追加ソフトを含むゲームソフトウェア売上高は前3Q4,103億円から今3Q3,471億円に減少しました。

ネットワークサービス売上高(ゲーム以外の配信収入、クラウドサービスのPS NOW、各種会員サービスなど)は、前3Q798億円→今3Q855億円へ増加しましたが補えませんでした。

2020年3月期通期では、会社側は前回業績予想の売上高2兆円(前年比13.5%減)、営業利益2,400億円(同22.9%減)を今回は売上高1兆9,500億円(同15.6%減)、営業利益2,350億円(同24.5%減)へ小幅下方修正しました。サードパーティであるスクウェア・エニックス・ホールディングスの「FINAL FANTASY VII REMAKE」が3月3日から4月10日に、スパイク・チュンソフトの「サイバーパンク2077」が4月16日から9月17日に発売が延期になることを織り込みました(「サイバーパンク2077」は3月に一部製品が出荷される予定でした)。

2021年3月期は、楽天証券予想には未だPS5を織り込んでいません。価格が未定であるためです。このため現在のところ、楽天証券ではG&NSの来期営業利益を1,700億円(同27.7%減)と予想します。ただし、PS5の価格が決まり、その貢献を織り込んだとしても、来期はPS5の貢献自体が小さいと予想されるため、G&NSは二桁減益になると予想されます。増益転換は2022年3月期か2023年3月期と予想されます。

グラフ1 ソニー・ゲーム&ネットワークサービス事業の売上構成

グラフ2 ソニーのゲームサイクル:プレイステーションの販売台数

音楽分野

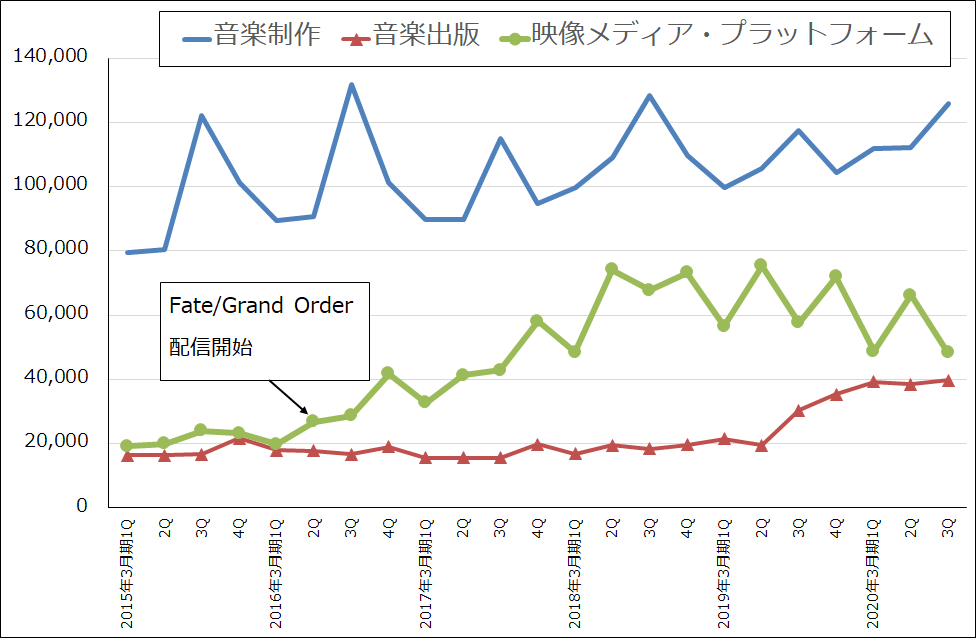

今3Qは、売上高2,169億円(前年比3.6%増)、営業利益363億円(同75.3%減)と、大幅減益となりました。前3QにEMI連結化に伴う再評価益1,169億円があったこと、スマホゲーム「Fate/Grand Order」の課金売上高が減少したことにより、このソフトが含まれる映像メディア・プラットフォーム売上高が482億円(同16.3%減)となったことによります。ストリーミング配信が増加したことにより、音楽制作、音楽出版(著作権管理)は順調に伸びました。

2020年3月期通期会社予想は、前回予想と同じ売上高8,500億円(同5.3%増)、営業利益1,400億円(同39.8%増)です。EMI再評価益の反動と、「Fate」の減収が響く見通しです。来期も「Fate」の減収が続くと思われるため、営業減益が予想されます。

グラフ3 ソニー・音楽事業の売上構成

映画分野

今3Qは、売上高2,360億円(前年比14.7%減)、営業利益54億円(同53.4%減)と、大幅減益となりました。前3Qの映画「ヴェノム」の反動があり、これが大幅減益の要因となりました。一方、テレビ番組制作は、「ザ・クラウン」「ブラックリスト」などの貢献がありました。2020年3月期通期は、今4Qに映画「ジュマンジ ネクスト・レベル」の貢献が期待できます。今回の会社予想は前回と同じ売上高1兆300億円(同4.4%増)、営業利益700億円(同28.2%増)です。

毎期映画、ドラマの両方でヒット作が出るようになりました。来期2021年3月期も増収増益が期待できます。

エレクトロニクス・プロダクツ&ソリューション(EP&S)分野

EP&Sはホームエンタテインメント&サウンド(テレビ、オーディオなど)、イメージング・プロダクツ&ソリューション(カメラ、ビデオカメラ、放送用機器など)、モバイル・コミュニケーション(スマートフォン、インターネットプロバイダーなど)の3事業を合わせたものです。今3Qは売上高6,504億円(前年比8.8%減)、営業利益803億円(同21.3%増)と、減収増益となりました。

この中でモバイル・コミュニケーションは、売上高1,135億円(同15.9%減)、営業利益70億円(前3Qは155億円の赤字)となりました。スマートフォン販売台数は、前3Q180万台→今3Q130万台と減少しましたが、経費削減で黒字転換しました。一方、ホームエンタテインメント&サウンドはテレビの販売競争が厳しく二桁減益に、イメージング・プロダクツ&ソリューションは営業利益横ばいとなったもようです。

今通期では、モバイル・コミュニケーションは営業赤字280億円となる見通しです。赤字は残りますが、赤字幅は前期の営業赤字971億円から大きく縮小する見込みです。ホームエンタテインメント&サウンド、イメージング・プロダクツ&ソリューションはテレビの競争激化と円安で減益が予想されます(テレビ、カメラとも中国で生産)。

来期2021年3月期は、モバイル・コミュニケーションは今春以降発売予定の5Gスマホ「Xperia 1 II」(エクスペリアワン マークツー、日本、中国、香港、台湾、欧州で販売)を軸に拡販すると思われます。「Xperia 1 II」が成功すれば、来期収支均衡、来々期営業黒字が可能と思われます。

テレビは販売競争が激化しているため、海外で中長期で8Kテレビを拡販するもようです。カメラは販売堅調が予想されます。

来期にスマートフォン事業が収支均衡すれば、EP&S全体で増益転換の可能性があります。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)