毎週金曜日夕方掲載

本レポートに掲載した銘柄:ソニー(6758)

1.2020年3月期3Qは、3%増収、20%営業減益

ソニーの2020年3月期3Q(2019年10-12月期)は、売上高2兆4,632億円(前年比2.6%増)、営業利益3,001億円(同20.4%減)となりました。

今3Qは20.4%営業減益で、今4Qも会社予想では15.4%営業減益となる見込みですが、イメージング&センシング・ソリューション分野(I&SS)のスマートフォン向けイメージセンサーが好調であることやSREホールディングス(旧ソニー不動産)上場に伴う再評価益と売却益の計上(表2の「その他」、表3の「その他、全社及びセグメント間取引消去」に入る)により、2020年3月期通期の会社予想業績は、前回予想の売上高8兆4,000億円(前年比3.1%減)、営業利益8,400億円(同6.1%減)から、今回は売上高8兆5,000億円(同1.9%減)、営業利益8,800億円(同1.6%減)へ上方修正されました。

今期の減益要因はゲーム&ネットワークサービス(G&NS)分野の営業減益、音楽分野の営業大幅減益ですが、ゲームの減益はプレイステーション5(PS5)を2020年ホリデーシーズンに発売する予定であることに伴い、PS4ビジネスの減少が進んで端境期が生じていることによるものであり、事業の特性上不可避なものです。音楽分野の大幅減益は前期のEMI連結子会社化に伴う再評価益の反動によるものであり、一時的なものです。

これらのことを考えると、I&SS分野をけん引役として業績は順調に推移していると言えます。ただし、後述のように新型コロナウイルスによる悪影響が懸念されます。

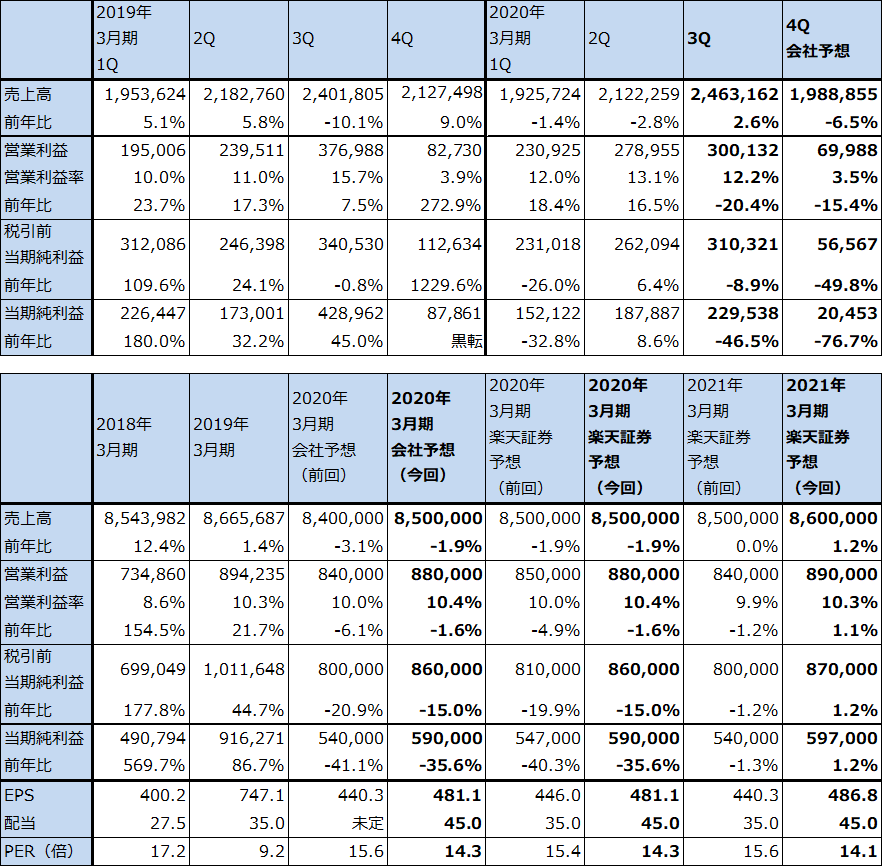

表1 ソニーの業績

発行済み株数 1,226,416千株

時価総額 8,434,063百万円(2020/2/27)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は当社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

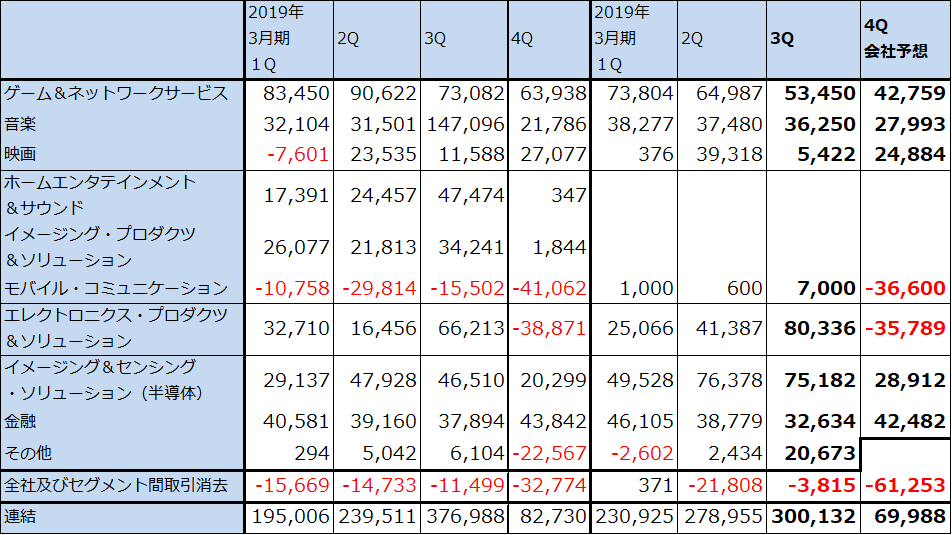

表2 ソニーのセグメント別営業利益(四半期ベース)

出所:会社資料より楽天証券作成

注:2017年3月期1Qよりデバイス部門が半導体とコンポーネントに分離された。また、電池事業売却に伴い2018年3月期よりコンポーネントがその他に吸収された。2020年3月期より、ホームエンタテインメント&サウンド、イメージング・プロダクツ&ソリューション、モバイル・コミュニケーションが、エレクトロニクス・プロダクツ&ソリューションに統合。

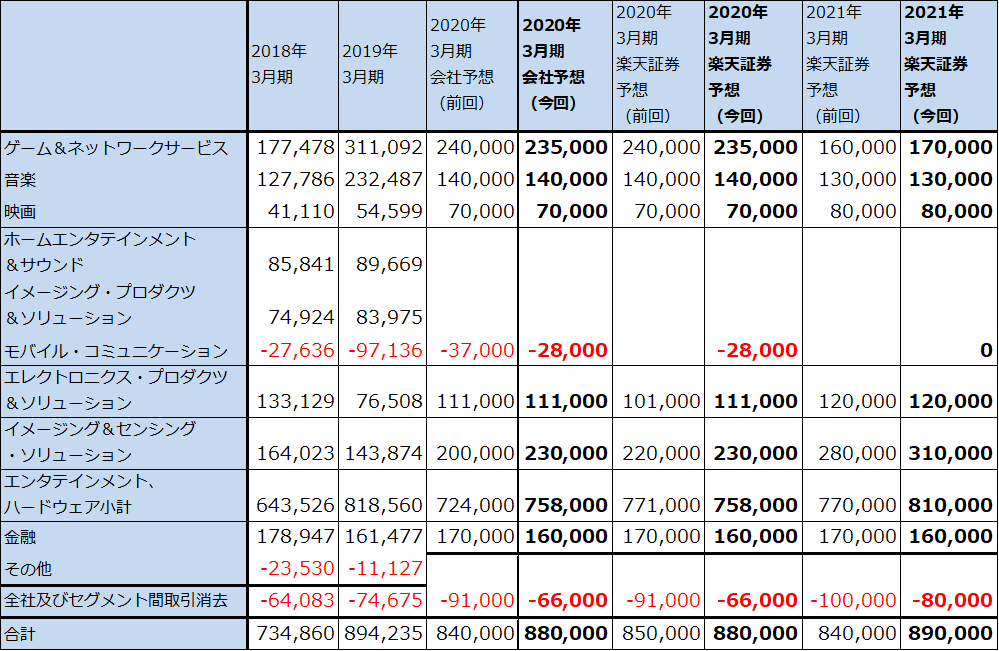

表3 ソニーのセグメント別営業利益(通期ベース)

出所:会社資料より楽天証券作成。

注1:2020年3月期以降の会社予想と楽天証券予想は、「その他」と「全社及びセグメント間取引消去」を合算して表示している。

注2:2017年3月期1Qよりデバイス部門が半導体とコンポーネントに分離された。また、電池事業売却に伴い2018年3月期よりコンポーネントがその他に吸収された。2020年3月期より、ホームエンタテインメント&サウンド、イメージング・プロダクツ&ソリューション、モバイル・コミュニケーションがエレクトロニクス・プロダクツ&ソリューションに統合された。

2.新型コロナウイルスの影響

中国武漢から世界へ拡散している新型コロナウイルスの影響については、会社側は現在情報収集中としています。今期会社予想にこの新型コロナウイルスの影響は織り込まれていません。

中国のエレクトロニクスセクターの状況を見ると、今年2月に入って中国の日系電子部品工場、中国のスマホ等の組み立て工場の稼働率が落ちているもようです。春節明け(2020年の春節は1月24~30日)に工場労働者が政府の省間移動の制限等により工場に戻れないケースが出ているためです。物流も混乱しているもようです。そのため、2020年1-3月期はソニーにとっても何らかの下方修正要因が発生すると予想されます。

まず、イメージセンサーは各社のスマホ生産が予定通り進まなくなる可能性があるため、I&SS分野の売上高が会社計画に対して未達となる可能性があります。テレビ、カメラ、ゲーム機も中国工場で予定通り生産できなくなる可能性があります。

音楽も大型ライブが日本でも海外でも中止となる可能性があります。すでにソニー・ミュージックエンタテインメント・ジャパンが主催、関与する音楽ライブ、演劇などが国内で中止になっています(2月27日から3月11日まで延期、中止する。日本政府の大型イベント自粛要請期間は2月26日から3月15日まで)。映画も映画館に行く人が減る可能性があります。

一方で、上方修正要因もあります。今4Qに2021年3月期の需要増加を見越してイメージセンサーの戦略在庫の積み増しを行う可能性があります(後述のように今3Qにイメージセンサーの在庫積み増しを計画していましたが需要が強くて出来ませんでした)。これが実現すると在庫増加益が今4Qに発生すると予想されます。また、ゲームソフト、音楽ソフト(ストリーミングを含む)、映画(動画配信やBDソフト)でいわゆる引きこもり消費が発生する可能性があります。

これらを考慮して、楽天証券では2020年3月期を会社予想と同じ売上高8兆5,000億円(同1.9%減)、営業利益8,800億円(同1.6%減)とします。

また来期2021年3月期は、売上高8兆6,000億円(同1.2%増)、営業利益8,900億円(同1.1%増)と予想します。ゲーム事業は減益が続くと予想されますが、イメージセンサーの増益とスマートフォンの採算改善で相殺されると予想します。

3.セグメント別動向-イメージセンサー事業が全社をけん引-

ゲーム&ネットワークサービス(G&NS)分野

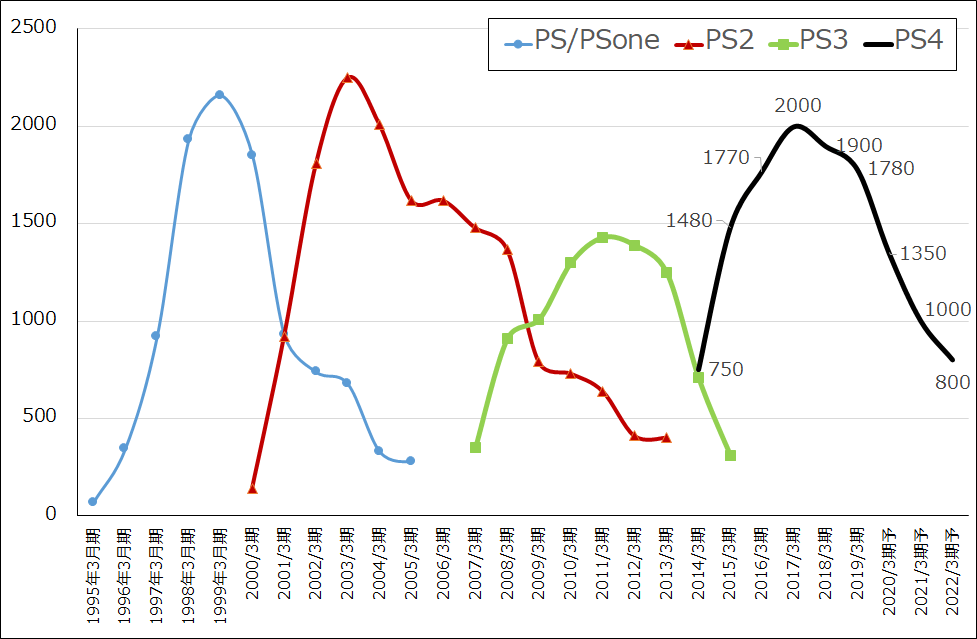

今3Qは、売上高6,321億円(前年比20.0%減)、営業利益535億円(同26.8%減)と、減収減益となりました。プレイステーション5(PS5)発売が2020年ホリデーシーズン(2020年11~12月?)となったため、PS4ハードの買い控えが起きています。そのため、PS4ハードは前3Q810万台→今3Q610万台へ減少しました。

ゲームソフトも、前3Qに貢献した「フォートナイト」(エピックゲームズ)のアイテム課金が減少したことが響きました。パッケージ、デジタル配信、追加ソフトを含むゲームソフトウェア売上高は前3Q4,103億円から今3Q3,471億円に減少しました。

ネットワークサービス売上高(ゲーム以外の配信収入、クラウドサービスのPS NOW、各種会員サービスなど)は、前3Q798億円→今3Q855億円へ増加しましたが補えませんでした。

2020年3月期通期では、会社側は前回業績予想の売上高2兆円(前年比13.5%減)、営業利益2,400億円(同22.9%減)を今回は売上高1兆9,500億円(同15.6%減)、営業利益2,350億円(同24.5%減)へ小幅下方修正しました。サードパーティであるスクウェア・エニックス・ホールディングスの「FINAL FANTASY VII REMAKE」が3月3日から4月10日に、スパイク・チュンソフトの「サイバーパンク2077」が4月16日から9月17日に発売が延期になることを織り込みました(「サイバーパンク2077」は3月に一部製品が出荷される予定でした)。

2021年3月期は、楽天証券予想には未だPS5を織り込んでいません。価格が未定であるためです。このため現在のところ、楽天証券ではG&NSの来期営業利益を1,700億円(同27.7%減)と予想します。ただし、PS5の価格が決まり、その貢献を織り込んだとしても、来期はPS5の貢献自体が小さいと予想されるため、G&NSは二桁減益になると予想されます。増益転換は2022年3月期か2023年3月期と予想されます。

グラフ1 ソニー・ゲーム&ネットワークサービス事業の売上構成

グラフ2 ソニーのゲームサイクル:プレイステーションの販売台数

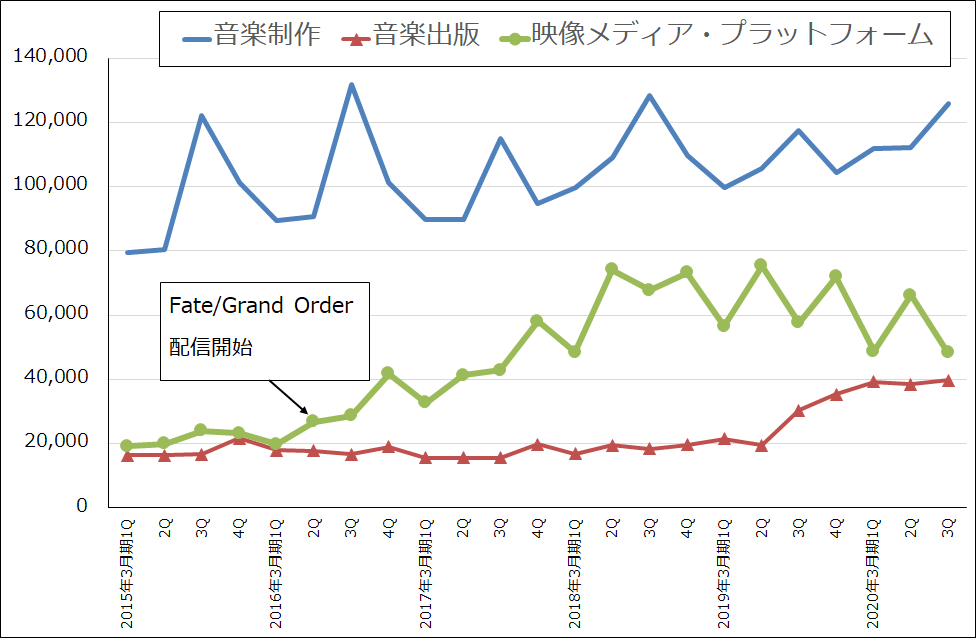

音楽分野

今3Qは、売上高2,169億円(前年比3.6%増)、営業利益363億円(同75.3%減)と、大幅減益となりました。前3QにEMI連結化に伴う再評価益1,169億円があったこと、スマホゲーム「Fate/Grand Order」の課金売上高が減少したことにより、このソフトが含まれる映像メディア・プラットフォーム売上高が482億円(同16.3%減)となったことによります。ストリーミング配信が増加したことにより、音楽制作、音楽出版(著作権管理)は順調に伸びました。

2020年3月期通期会社予想は、前回予想と同じ売上高8,500億円(同5.3%増)、営業利益1,400億円(同39.8%増)です。EMI再評価益の反動と、「Fate」の減収が響く見通しです。来期も「Fate」の減収が続くと思われるため、営業減益が予想されます。

グラフ3 ソニー・音楽事業の売上構成

映画分野

今3Qは、売上高2,360億円(前年比14.7%減)、営業利益54億円(同53.4%減)と、大幅減益となりました。前3Qの映画「ヴェノム」の反動があり、これが大幅減益の要因となりました。一方、テレビ番組制作は、「ザ・クラウン」「ブラックリスト」などの貢献がありました。2020年3月期通期は、今4Qに映画「ジュマンジ ネクスト・レベル」の貢献が期待できます。今回の会社予想は前回と同じ売上高1兆300億円(同4.4%増)、営業利益700億円(同28.2%増)です。

毎期映画、ドラマの両方でヒット作が出るようになりました。来期2021年3月期も増収増益が期待できます。

エレクトロニクス・プロダクツ&ソリューション(EP&S)分野

EP&Sはホームエンタテインメント&サウンド(テレビ、オーディオなど)、イメージング・プロダクツ&ソリューション(カメラ、ビデオカメラ、放送用機器など)、モバイル・コミュニケーション(スマートフォン、インターネットプロバイダーなど)の3事業を合わせたものです。今3Qは売上高6,504億円(前年比8.8%減)、営業利益803億円(同21.3%増)と、減収増益となりました。

この中でモバイル・コミュニケーションは、売上高1,135億円(同15.9%減)、営業利益70億円(前3Qは155億円の赤字)となりました。スマートフォン販売台数は、前3Q180万台→今3Q130万台と減少しましたが、経費削減で黒字転換しました。一方、ホームエンタテインメント&サウンドはテレビの販売競争が厳しく二桁減益に、イメージング・プロダクツ&ソリューションは営業利益横ばいとなったもようです。

今通期では、モバイル・コミュニケーションは営業赤字280億円となる見通しです。赤字は残りますが、赤字幅は前期の営業赤字971億円から大きく縮小する見込みです。ホームエンタテインメント&サウンド、イメージング・プロダクツ&ソリューションはテレビの競争激化と円安で減益が予想されます(テレビ、カメラとも中国で生産)。

来期2021年3月期は、モバイル・コミュニケーションは今春以降発売予定の5Gスマホ「Xperia 1 II」(エクスペリアワン マークツー、日本、中国、香港、台湾、欧州で販売)を軸に拡販すると思われます。「Xperia 1 II」が成功すれば、来期収支均衡、来々期営業黒字が可能と思われます。

テレビは販売競争が激化しているため、海外で中長期で8Kテレビを拡販するもようです。カメラは販売堅調が予想されます。

来期にスマートフォン事業が収支均衡すれば、EP&S全体で増益転換の可能性があります。

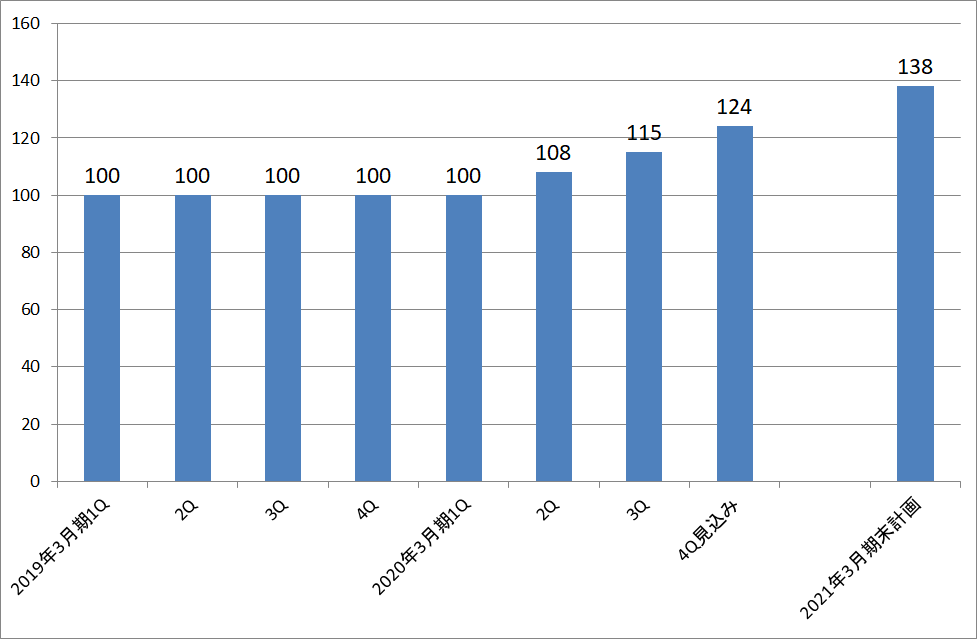

イメージング&センシング・ソリューション(I&SS)分野

前期まで半導体分野と呼ばれていました。スマートフォン向けイメージセンサーがこの分野の中心です。

今3Qは売上高2,980億円(前年比29.4%増)、営業利益752億円(同61.7%増)となりました。スマホ向けイメージセンサーの大判化による単価上昇と、多眼化による数量増加が寄与しました。ただし、需要が強すぎて予定していた在庫積み増しは出来ませんでした。

今通期も大判化と多眼化の寄与が続く見通しです。会社予想は、前回の売上高1兆400億円(同18.3%増)、営業利益2,000億円(同39.0%増)から、今回は売上高1兆900億円(同24.0%増)、営業利益2,300億円(同59.8%増)へ上方修正されました。

なお、2月4日の今3Q決算時点では、今4Q(2020年1-3月期)もイメージセンサーへの需要が強いことを想定して上記の会社予想を立てています。新型肺炎によってスマホ需要が一時的に減少する可能性がありますが、その場合は、今3Qに出来なかった戦略在庫の積み増しを行う可能性があります。その場合、今4Qは在庫増加益が発生する可能性があります。従って、新型肺炎の影響で業績下方修正があるとは必ずしも言えないと思われます。楽天証券ではI&SS分野の今期を会社予想と同じ水準と予想します。

会社側は来期2021年3月期も、イメージセンサーの大判化、多眼化が進むかどうか懐疑的になっているもようです。ただし、今年9~10月に予想される新型iPhone(5ナノCPU搭載で5G対応が予想される)にスマホ大手のファーウェイ、サムスンなどが対抗するためには、カメラ性能の一層の強化が必要です。また、高級イメージセンサーがハイエンドスマホだけでなく、中級スマホでも採用される傾向になります。このため、2021年3月期もI&SS分野は高成長が続くと予想されます。楽天証券ではI&SS分野の来期営業利益を3,100億円(前年比34.8%増)と予想します。

中長期では自動車向けイメージセンサーの市場拡大にも期待できますが、当面はスマホ向けがこの事業の中心となります。

グラフ4 イメージセンサーの生産能力(各期末のウェハ生産能力)

金融分野

今3Qは金融ビジネス収入4,072億円(前年比2.5倍)、営業利益326億円(同14.0%減)となりました。

大幅増収となりましたが、これはソニー生命の特別勘定運用損益が改善したためです。一方で営業利益はソニー生命の変額保険の市場変動等に伴う損益が悪化したため減益となりました。ソニー生命の特別勘定運用損益改善の大部分は契約者に帰属します。

今通期は会社予想では金融ビジネス収入1兆4,600億円(同13.8%増)、営業利益1,600億円(同0.9%減)となる見込みです。今3Qと同じ理由で増収となりますが、営業利益は変額保険の市場変動等に伴う損益悪化や、保有契約残高が想定を下回ったことにより前年比で横ばいとなる見込みです(前回予想は金融ビジネス収入1兆3,300億円(同3.7%増)、営業利益1,700億円(同5.3%増)なので下方修正になります)。

金融分野は、当面は業績横ばいが続くと予想されます。会社側では新たな成長戦略を模索しているもようです。

4.プレイステーション5が直面する諸問題

1)PS5を2020年末に発売することは是か非か

ゲーム&ネットワークサービス(G&NS)分野がPS5発売後どのような成長軌道を描くのかは、ソニーの中長期の利益成長を考えるうえで重要なポイントです。

2020年にPS5を発売することにはリスクがあります。2020年から始まる5ナノ、2年後に予想される3ナノと、半導体(CPU)の大幅な性能向上が進行中です。通信では5Gが始まったばかりであり、これがどのようにゲームとかかわっていくのか、クラウドの将来と合わせてこれから大きな問題になると思われます。

このような半導体と通信の「革命」が始まったばかりの時期に、それ以前に確定したスペックのゲーム機が対応していけるのか、これは実際に販売してユーザーの評価を待つ必要があります。

2)半導体の技術革新とPS5

また、PS5のCPUについても今後議論になるかもしれません。2013年11月に発売されたPS4のメインプロセッサーにはAMD製のAPU(CPUとGPUを統合したシングルチップ・プロセッサー)を搭載し、CPUには64ビットの「Jaguar」カスタムチップ2基(計8コア)、GPUには同じくAMDのRadeonカスタムチップが採用されており、TSMCの28ナノプロセスで生産されていました。2016年11月発売の上位機種PS4Proからは、TSMCの16ナノプロセスに移行し、CPU は1.6GHzから2.1GHzへ、GPU は1.84TFLOPSから4.20TFLOPSへ性能が向上しました。

PS4の性能は、PS4発売の年に発売されたiPhone5s(2013年9月発売、CPUはサムスンの28ナノラインで生産、2コア、最大動作速度1.29GHz)を上回っていましたが、その当時の最高性能のパソコン(第4世代インテルCoreプロセッサー、22ナノ、4コア、3.0~4.0GHz)に比べると劣りました。ただしこの当時は、今ほど高性能ゲーミングPCが普及していなかったため、ゲームの世界でPS4の存在感には大きなものがありました。

一方、PS5のCPUはAMDのRyzen Zen2の8コアカスタムチップを使い、デザインルールは7ナノ(TSMC)です。GPUは同じくAMDのRadion RDNAのカスタムチップで、最新の照明技術である「リアルタイムレイトレーシング」を使います。記録媒体はHDDに代えてSSD(NAND型フラッシュメモリを使った記録媒体)を使うため、システム全体を高速化することができます。また8Kグラフィックが表現できます。

パソコンと比較すると、AMDの最先端半導体がTSMCの7ナノラインで生産されているため、PS5は現時点で大量調達しうる最先端のCPUを手に入れたと言えます。

ただし、スマホ用CPUは今年9~10月に発売が予想される新型iPhoneから5ナノに移行します。2021年になると大手スマホメーカーのハイエンド5Gスマホは全て5ナノになっていると予想されます。更には2年後の2022年にiPhoneが3ナノに移行する可能性があります。最新のスマートフォンの売り物はカメラ機能の強化とともにゲーム機能の強化ですが、PS5と最先端のCPUを搭載したハイエンド5Gスマホが、ゲーム市場で競合することがあるかもしれません。

また、ゲーミングPCとPS5の競合も予想されます。AMDは今のところ5ナノへの移行を「適切な時期に行う」としているだけですが、インテルが表明しているように2021年にインテルが7ナノに移行すれば、インテルへの対抗上2022年にもAMDが5ナノに移行する可能性があります。ゲーム性能はCPUだけで決まるものではありませんが、AMDの5ナノCPUがゲーミングPCに搭載されれば、PS5の脅威になる可能性があります。

3)PS5の競争環境はかつてなく複雑に

半導体の技術革新がかつてないスピードで進んでおり、今回はそれに通信の技術革新が重なっているため、新機種から新機種の間が約7年間のプレイステーションは、パソコンとスマホに囲まれた複雑な戦略的技術的関係のなかに置かれることになると予想されます。そして、今回は比較的早い時期に陳腐化リスクにさらされる可能性もあります。

本来なら、技術動向を見極めるためにPS5の発売延期が選択肢の中にあってもおかしくありませんが、競合相手のマイクロソフト(競合すると同時にゲーム分野を主眼として提携交渉中です)が、PS5とほぼ同じ性能と思われるAMD製カスタムチップを搭載した「Xbox Seriex X」を年内に発売するもようなので、PS5の発売延期は難しいと思われます。ちなみに任天堂は5Gやクラウドの技術動向が十分固まってから(おそらく4~5年以上後に)次世代機を発売すると思われます。

もっとも、ゲーム事業の中心はあくまでもゲームソフトです。ゲームビジネスはゲームソフトが面白ければよい、楽しければよいのです。その意味では、ソニーがPS5の立ち上げのためにどのようなゲームソフトを用意するのか、注目したいと思います。

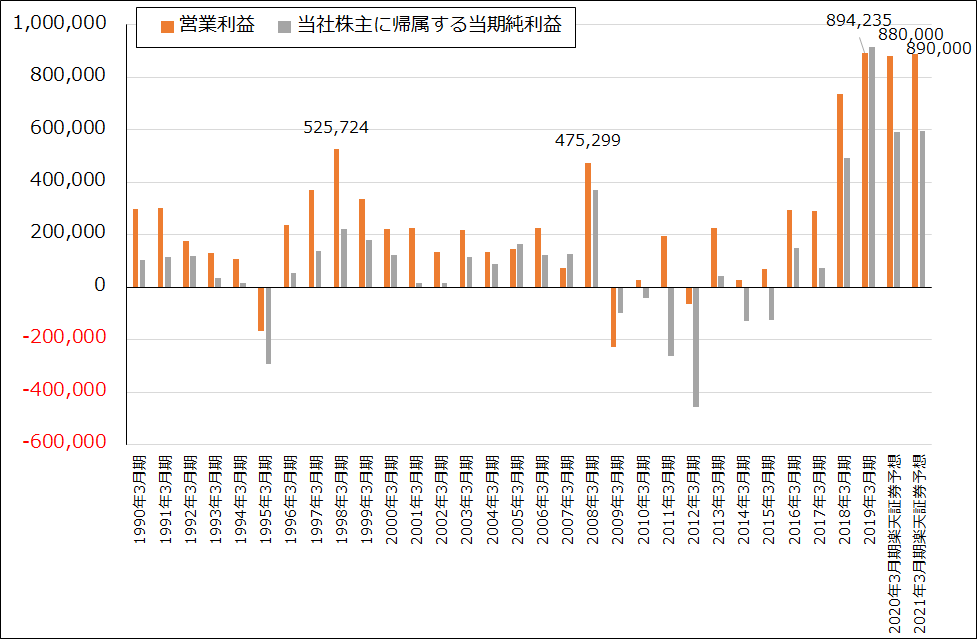

5.目標株価は8,800円を維持

今後6~12ヵ月間の目標株価は、前回の8,800円を維持します。楽天証券の2021年3月期予想EPS 486.8円に想定PER15~20倍を当てはめました。今の相場状況を考えると、株価上昇には少々時間がかかるかもしれませんが、引き続き投資妙味を感じます。

グラフ5 ソニーの営業利益と当期純利益

本レポートに掲載した銘柄:ソニー(6758)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。