2.EUV用マスク欠陥検査装置中心に受注が大幅に伸びた

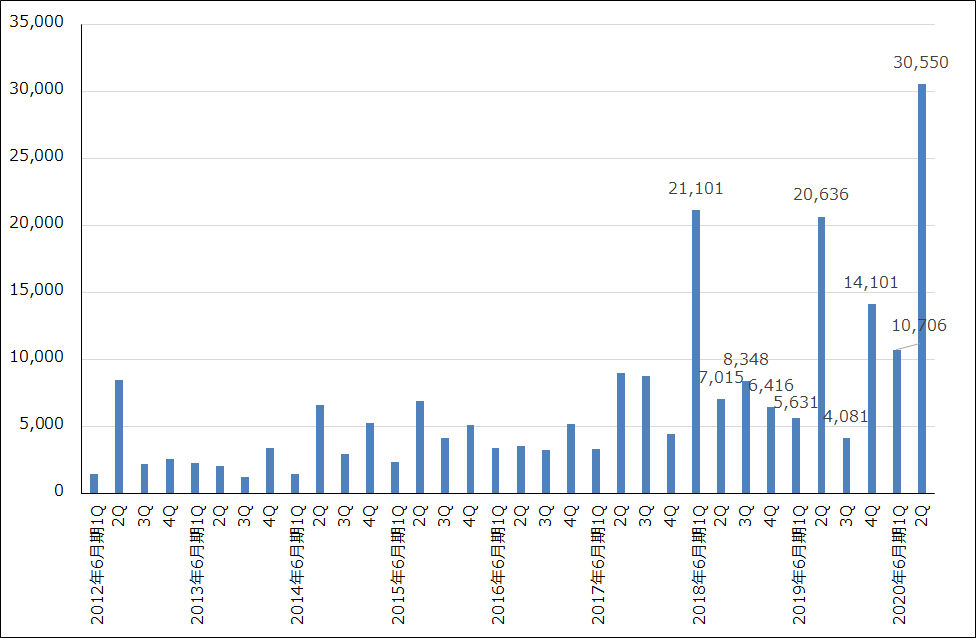

今2Q決算で特筆すべきは受注の伸びです。今2Qの全社受注高は305億5,000万円(前年比48.0%増)と前年比でも今1Q107億600万円(同90.1%増)と比べても大幅に増えました。この中で半導体関連装置受注高は今2Q288億2,700万円(同51.0%増)となりました。

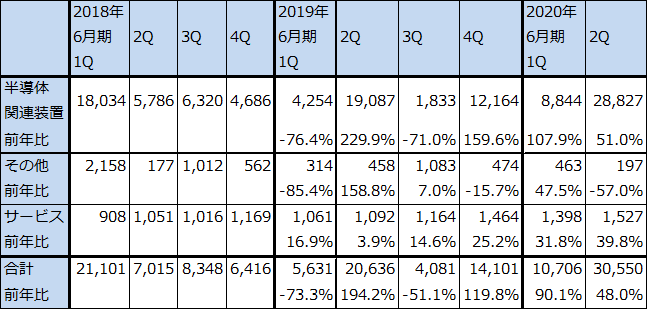

今上期(今1-2Q累計)の半導体関連装置受注高376億7,100万円(前年比61.4%増)のうち、EUV関連は約70%を占めています。ペリクルあり、なし両方のEUV用マスクに対応する「A150」、ペリクルなしに対応する「X8ULTRA」の両方の受注が増えました。前上期受注高にもEUV関連が含まれていましたが、今上期はさらに増加したと思われます。

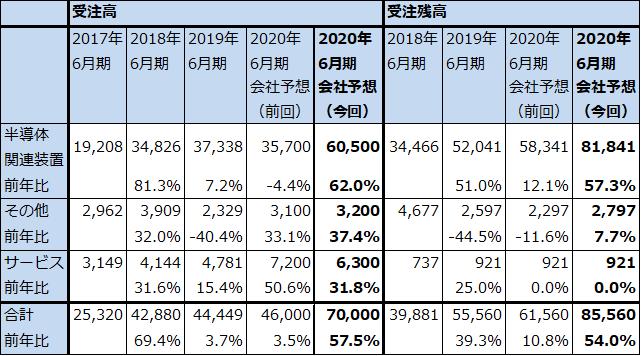

EUV関連検査装置中心に受注が大きく伸びている状況を見て、会社側は2020年6月期通期の受注高予想を引き上げました。当初予想では、2020年6月期全社受注高は460億円(前年比3.5%増)でしたが、今回予想では700億円(同57.5%増)となる見込みです。このうち半導体関連装置は、当初予想357億円(前年比4.4%減)から修正後は605億円(同62.0%増)になる見込みです。引き続きEUV関連の受注が大きく増加すると思われます。

全社受注残高も前期末(2019年6月末)555億6,000万円、今2Q末(2019年12月末)768億6,800万円、今期末当初予想615億6,000万円、今期末修正予想855億6,000万円と大きく上乗せされました。

グラフ2 レーザーテックの全社受注高

出所:会社資料より楽天証券作成

表2 レーザーテックの品目別受注高:四半期ベース

出所:会社資料より楽天証券作成

表3 レーザーテックの受注高、受注残高内訳:通期ベース

出所:会社資料より楽天証券作成。

注:端数処理のため合計が合わない場合がある。

3.7ナノ、5ナノの増産に向けた設備投資が活発。このまま3ナノへ。

EUV用マスク欠陥検査装置の受注の大幅増加は、ロジックファウンドリ(半導体受託製造業者、TSMC、サムスン)の7ナノ、5ナノラインの増強、新設に伴うものです。5Gスマホ用チップセット、CPUに対する需要が多いことが背景にあります。レーザーテックのEUV関連検査装置の納期は3カ月から2年なので、中長期的な観点からの設備増強計画に伴う発注を得ていると言えます。

また、今年秋発売の新型iPhoneから5ナノCPUが搭載されますが、5ナノCPU、5ナノチップセットに対しては足元では5Gスマホ向けに強い需要があります。近い将来は高級パソコン、高級サーバーまで需要が拡大すると予想されます。5ナノは「ビッグノード」と呼ばれ、5Gスマホ、パソコン、サーバーなど様々な用途に幅広く使われるテクノロジーになると半導体業界で予想されています。そのため、5ナノライン増強はしばらく続く可能性があります。

さらに、完全フルスペック5Gスマホ(高速受信、高速送信、同時多接続、低遅延の5Gの4つの機能を満たしたチップセットを搭載したスマホ)やハイパフォーマンスコンピューティングのための高性能PC向けに、3ナノの量産も2022年から始まると予想されます。

従って、最先端ロジック半導体については、設備投資が高水準のままか、緩やかに増える形で切れ目なく3ナノ(量産開始が2022年、設備増強がある場合は2023年も設備投資が増えることになる)まで続くと予想されます。ちなみに、A150は3ナノまで使えそうです。

EUV露光装置はDRAM製造ラインにも使われます。最先端の高速大容量DRAMの製造ラインへの設置が2019年から始まりました。2020年はこの動きが本格化すると思われます。これもEUV用マスク欠陥検査装置の受注の増加要因です。

また、マスク欠陥検査装置に比べ市場は小さいですが、EUV用マスクブランクス欠陥検査装置の受注も増える可能性があります。7ナノ、5ナノ、3ナノと微細化が進むにつれて、シリコンウェハに回路を描き込むマスクの数量が増加するため、それを検査するためのEUV用マスク欠陥検査装置の需要が増加していますが、同じ理由でマスクの材料であるマスクブランクス欠陥検査装置でもEUV用の受注が増加する可能性があります。

なお、3ナノの次の2ナノ、1.5ナノ、1ナノは今のところ見通せていません。新しいマスク欠陥検査装置の開発が必要になる可能性があります。2ナノ以下の微細化ラインが実現するに際してはネックがあります。現在ASMLが開発中の次世代EUV露光装置の価格が高いということです(現行のEUV露光装置は1台約150億円(仕様と台数にもよる)。次世代機は約280億円と言われている)。ただし、TSMCやサムスンが、7ナノ、5ナノ、3ナノで大きな利益を上げることができるならば、2ナノ以下の世界へ投資する可能性が出てくると思われます。

4.2020年6月期会社予想は小幅上方修正、2021年6月期、2022年6月期とも高率の利益成長が続こう

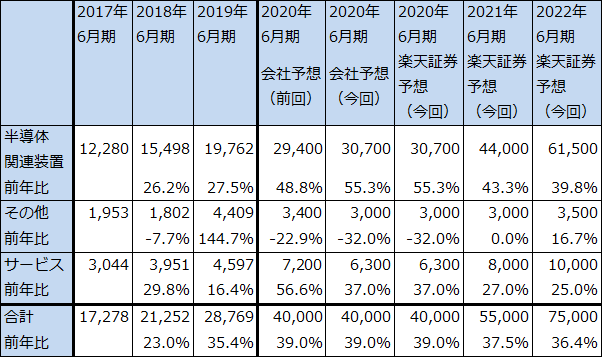

会社側は今2Q決算発表時に、2020年6月期会社予想業績を小幅上方修正しました。それによれば、前回予想では今期は売上高400億円(前年比39.0%増)、営業利益130億円(同63.7%増)、当期純利益100億円(同68.5%増)の予想でしたが、今回予想では売上高400億円(同39.0%増)、営業利益140億円(同76.3%増)、当期純利益100億円(同68.5%増)になる見込みです。売上高は当初見通しと変わりませんが、販管費の縮小で営業利益は小幅上乗せとなる見込みです。ただし、研究開発費控除の縮小で当期純利益は当初見通しの100億円と同じになる見込みです。

来期2021年3月期、来々期2022年3月期は、これまでに獲得した受注高が売上高に計上されることによって、高率の利益成長が期待できます。楽天証券では、2021年6月期を売上高550億円(前年比37.5%増)、営業利益210億円(同50.0%増)、2022年6月期を売上高750億円(同36.4%増)、営業利益300億円(同42.9%増)と予想します。

なお、今期会社予想の全社受注高700億円について、来期に反動が出て減るとは私は考えていません。7ナノ、5ナノ、3ナノラインへの半導体需要の大きさと、DRAMへのEUVの展開、EUV用マスクブランクス欠陥検査装置の需要増加の可能性を考えると、レーザーテックの全社受注高は、今後2~3年の間、高水準横ばいか、緩やかに増える可能性もあると思われます。高水準の受注高は高率の利益成長の基盤になると予想されます。

表4 レーザーテックの売上高内訳:通期ベース

出所:会社資料より楽天証券作成。

5.今後6~12カ月間の目標株価は8,500円を維持する

今後6~12カ月間のレーザーテックの目標株価は、前回の8,500円を維持します。楽天証券の2022年6月期予想EPS237.3円に想定PER35~40倍を当てはめました。前回は想定PERを40倍としましたが、今回は新型肺炎の影響を考慮しました。

新型肺炎は中長期的な半導体設備投資に対して(特に最先端ロジック半導体の投資に対して)影響はしないと思われますが、株価が影響を受ける可能性を考慮しました。ただし、前回レポート時に比べ、来期以降の楽天証券予想業績の水準が向上しているため、想定PERをやや引き下げましたが、目標株価は変えません。

引き続き投資妙味を感じます。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)