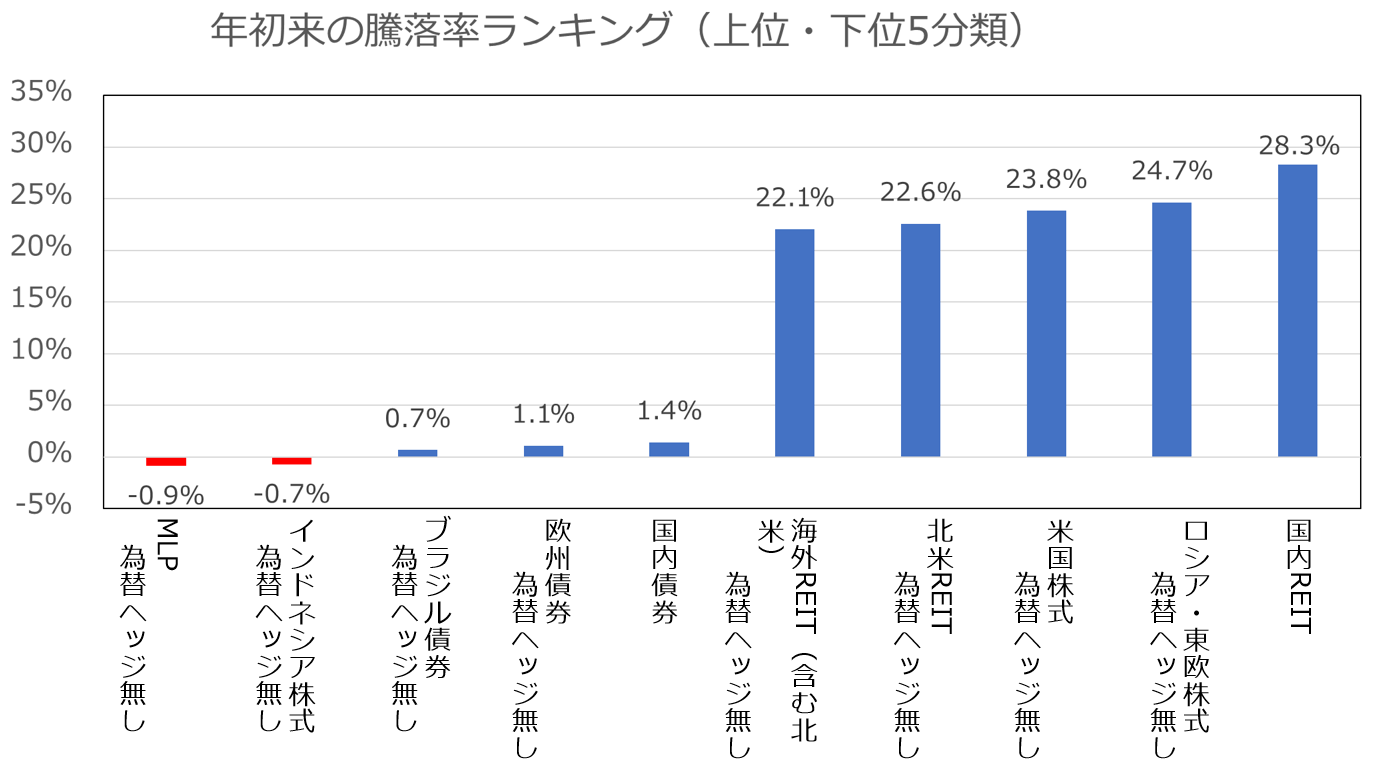

2019年初来の楽天証券分類平均リターンランキング

続いて、投資対象市場や投資地域をさらに細かく分けて見てみましょう。

楽天証券分類、およそ250分類の中から、値動きの傾向を把握しやすい分類を厳選し、上位・下位5分類の騰落率をまとめた結果がこちらです。

2019年初来の騰落率で大きく上昇した上位5分類は、

「国内REIT」、

「ロシア・東欧株式-為替ヘッジ無し」、

「米国株式-為替ヘッジ無し」

「北米REIT-為替ヘッジ無し」、

「海外REIT(含む北米)-為替ヘッジ無し」、

でした。

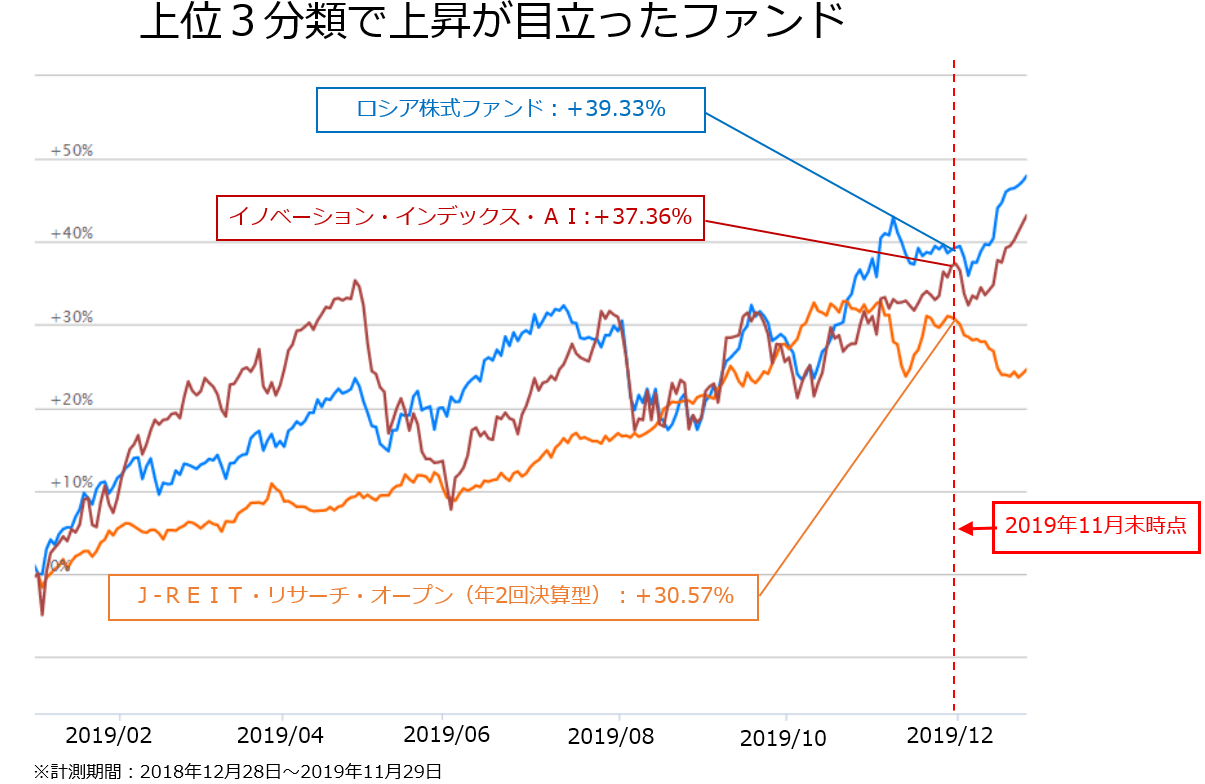

上昇した分類のなかで、目立った銘柄としては、

「ロシア株式ファンド」が+39.33%

「イノベーション・インデックス・AI」が+37.36%、

「J-REIT・リサーチ・オープン(年2回決算型)」が+30.57%、

といずれも分類平均を上回る上昇を見せました。

一方、下落または上値が重かった下位5分類は、

「MLP-為替ヘッジ無し」

「インドネシア株式-為替ヘッジ無し」

「ブラジル債券-為替ヘッジ無し」

「欧州債券-為替ヘッジ無し」

「国内債券」

です。

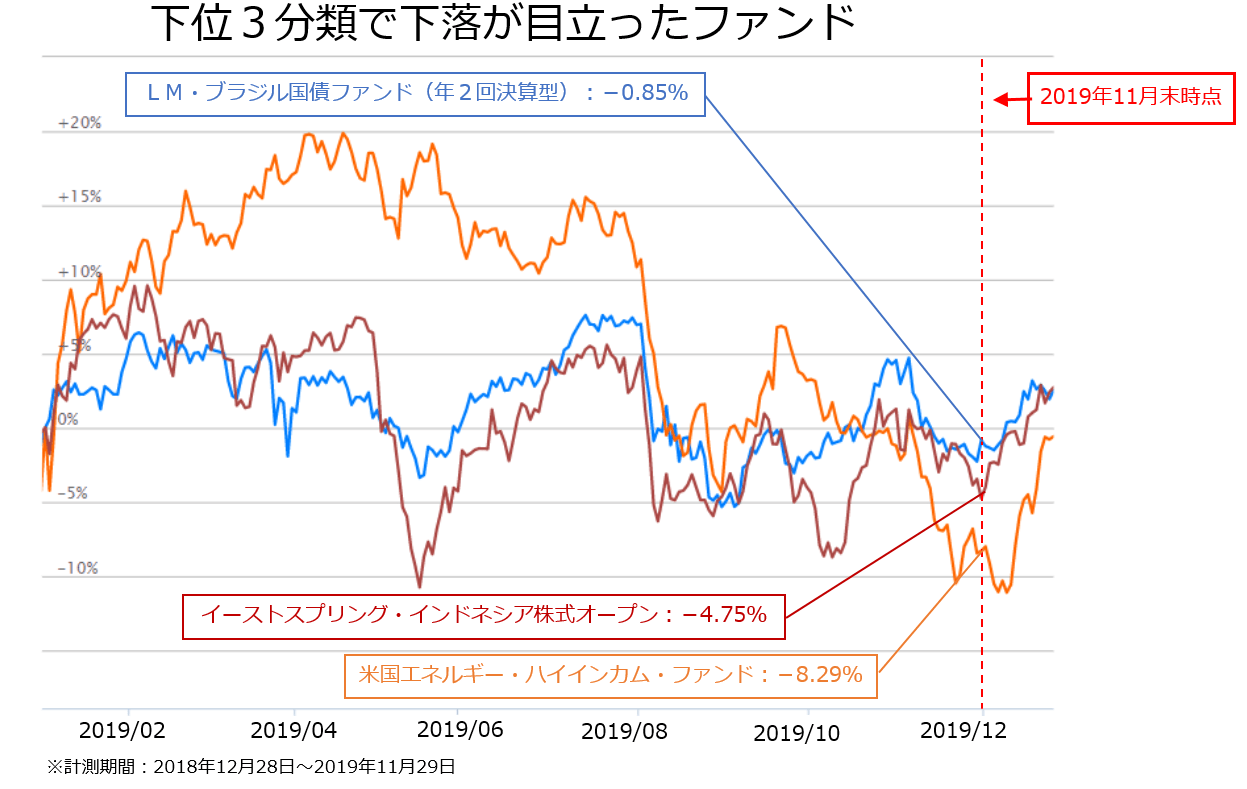

目立った銘柄としては、

「米国エネルギー・ハイインカム・ファンド」が▲8.29%、

「イーストスプリング・インドネシア株式オープン」▲4.75%、

「LM・ブラジル国債ファンド(年2回決算型)」が▲0.85%、

の下落でした。

2018年後半にかけて大きく調整した後、2019年は年初から大半のリスク資産が反発しました。一年を通じて、米中貿易摩擦問題の進展がマーケットの焦点となり、月替わりで上昇・下落を繰り返すような不安定な市場環境ではありましたが、終わってみればほとんどの市場が上昇した一年となりました。

2019年、ファンド環境を振り返る!

2019年は、年初から大きく反発したものの、米中貿易摩擦問題を背景に不安定な市場環境であったことから、ディフェンシブな公益株などに投資するファンドが人気を集めました。また、長引く低金利環境のなか、レバレッジを利かせて投資効率を高める運用手法を採用する「レババラ型」という新しいジャンルが登場しました。

一方で、不安定な市場環境からこれまで人気のあった景気敏感株に投資するテーマ株ファンドからの流出が目立ちました。2000年代初めに、ITバブルの崩壊がありましたが、当時もインターネット関連株ファンドに飛びついた投資家が、数カ月で甚大な損失を被ることになりましたが、その後、IT関連株ファンドは基準価額が5倍に成長しました。ロボットやAIという投資テーマもインターネットと同様に、中長期で経済を変えていく壮大なテーマです。目先の値動きや人気で飛びつくのではなく、市場のバリュエーションを見ながら長期的なスタンスで投資することが大切だということを覚えておきましょう。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)