市場平均よりも優勢なセクター(業種)を選別すると

貿易摩擦の激化や長期化で世界経済の先行懸念が強まると日本株の上値が重くなるのは周知の動きです。これに「為替の円高」や内需低迷が加わると、「世界株式に劣後する日本株式」が繰り返される可能性が高まります。ただ、業種(セクター)別に分析すると、市場平均より優勢となっているセクターに注目することも可能です。

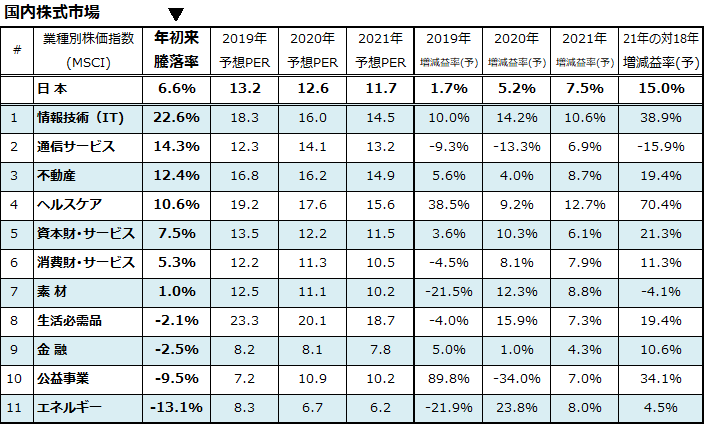

下の図表2は、世界の機関投資家が運用ベーチマークに使用することが多い「MSCI株価指数」「11大業種別株価指数」をベースにし、株価指数の年初来リターン(騰落率)の降順にランキングし、予想PER(株価収益率)と業績見通し(業種別予想EPSの増減益率予想)を一覧にしたものです。

国内株式が年初来+6.6%に留まっているのに対し、情報技術(IT)、通信サービス、不動産、ヘルスケア、資本財・サービスの5業種が優勢に推移していることが分かります。

図表2:業種別の年初来騰落率、PER、業績予想

特に、情報技術(IT)業種には、半導体・半導体製造装置関連や電気機器関連が含まれており、設備投資の先送りや在庫調整を巡る不安を消化しつつ、デジタル革命をエンジンとする長期的な需要拡大を意識させる動きとなっています。

IT業種の2021年予想EPSの対18年増減益率(予想)は+38.9%と、市場平均(15.0%)の2倍強が見込まれています。一方、通信サービスは、携帯料金の値下げ圧力に晒されやすく、2019年に続いて2020年も減益が見込まれていることに留意したいと思います。

ヘルスケアについては、2021年予想EPSの対18年増減益率(予想)が最高の70.4%と見込まれていることが注目されます。ただ、世界景気の底入れが近いとすれば、2019年に業績が低迷した「資本財・サービス」、「消費財・サービス」、「素材」といった景気敏感業種の株価回復が期待できそうです。

また、米経済がソフトランディング(軟着陸)し、長期金利(10年国債利回り)が反転上昇するなら、「金融」や「エネルギー」の物色が回復する可能性が高く注目したいと思います。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)