パラジウムは単独では生産量を拡大しにくい

ここまでは、中国の自動車排ガス浄化装置向け消費を中心に、消費面についてみてきました。ここからはパラジウムの供給面について確認します。

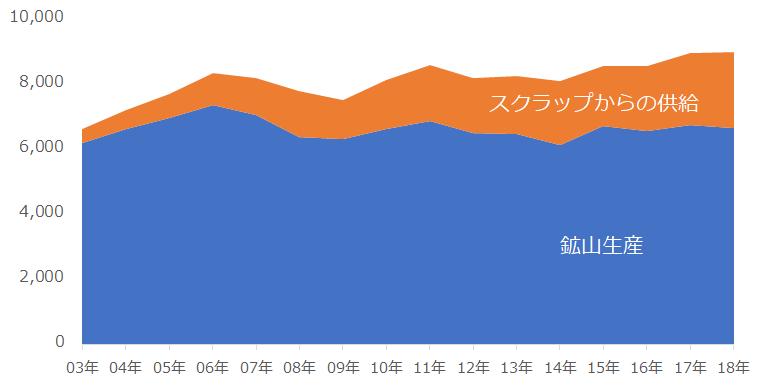

図:パラジウムの供給

※2018年はトムソンロイターGMS社による見通し

出所:トムソンロイター・GFMSのデータをもとに筆者作成

ここ10年ほど、スクラップからの供給はやや増加しているものの、メインの鉱山生産は横ばいです。これにより毎年、パラジウムの供給は、急増も急減もせずにほとんど横ばいで推移していることが分かります。

以下は国別の鉱山生産の推移です。

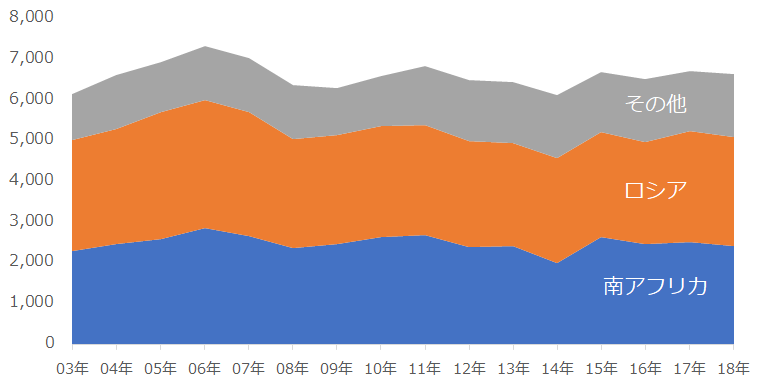

図:パラジウムの鉱山生産

※2018年はトムソンロイターGMS社による見通し

出所:トムソンロイター・GFMSのデータをもとに筆者作成

2017年時点で、鉱山生産に占めるロシアのシェアは40.5%、南アフリカが37.5%です。両国の鉱山生産量はこの10年間ほとんど変わっていません。

パラジウムは他の貴金属の副産物として生産されます。金などと異なり、パラジウム専門の鉱山はなく、ロシアの場合はニッケル(ステンレスなどの材料に使われる金属)を生産した際に、南アフリカではプラチナを生産した際に副産物として得られると言われています。そうした生産側の構造上、パラジウムに限定して生産量を増加させることは、難しいと言えます。

供給過剰に転じなければ、景気悪化懸念が強まっても価格は底固い?

ここまで、パラジウムにおける消費面、供給面を見てきました。以下は、それらを差し引いた需給バランス(供給-消費)と、パラジウム価格の推移を示したものです。

図:パラジウム価格(年平均)と需給バランス(供給-消費)の推移

※2018年の需給バランスはトムソンロイターGMS社による見通し

出所:CMEおよびトムソンロイター・GFMSのデータをもとに筆者作成

パラジウムをはじめとしたコモディティ銘柄は、需要と供給、投機、その他外部環境(景気動向、株価・通貨・金利などの動き、要人の発言や各種経済指標のデータ公表・目立った出来事によって醸成された思惑など)によって価格が形成されていると言えます。

どの材料が強く材料視されるかはその時によって異なります。例えば、プラチナであれば目立った出来事(フォルクスワーゲン問題)によって醸成された将来の消費減少懸念(あくまで懸念。統計上、問題が発覚した2015年から2017年までは自動車排ガス浄化装置向けの同消費は減少していない)、原油であれば需給バランス、金であれば米国の金融政策などです。

その中で、バブルやskyrocketと例えられたこの10年間のパラジウムの高騰劇については、“需給バランス”が最も説明力が高いと考えられます。

消費面は、中国の自動車排ガス浄化装置向け消費がリーマン・ショック後増加傾向にあり、特に近年、排ガス規制が強化されたことにより、自動車1台あたりのパラジウム消費量が増加していると見られます。仮に同国の自動車生産台数の伸びが鈍化したとしても、パラジウムの消費量が大きく減少しない可能性があります。

また先ほど述べた通り、供給面は、鉱山生産は10年以上横ばいで推移しています。あくまでも副産物であるパラジウムは、常にニッケルやプラチナなどの主産物の需給動向に影響を受けるため単体で生産を増やしにくく、ニッケルやプラチナの需要が急増しない限り、パラジウムの鉱山生産量が急激に増加することは考えにくいと思います。

上昇・下落、さまざまな要因を抱えながら、今後もパラジウム価格は推移していきますが、全体的に長期的には、伸びが鈍化する可能性はあるものの消費の増加傾向は続き、供給は限られた範囲で行われ続けるとの考え方から、需給バランスは供給不足の状況が続くと考えられます。

需給バランスの動向が価格に強く影響しているとすれば、需給バランスが供給過剰(供給過多・モノ余りの状態)にならなければ価格が大きく下落することは考えにくいと思います。 2019年3月下旬、バブル崩壊を思わせる価格下落がありましたが、目先は反発、徐々に上値を伸ばす展開になると筆者は考えています。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)