連銀はステルスQE(流動性供給)をやるかもしれないという観測

12月26日のNYダウは上げ幅が1,050ドルを超え、1日の上げ幅としては過去最大となった。リバウンド相場に勢いを付けたのは、時代の最先端企業アマゾンで、アマゾンの株価は126.94ドル高と9.5%も上昇した。

NYダウ(日足)とトレーリングストップライン

アマゾン(日足) 逆張りのATRチャネルトレードモデル

下段:ADX(14)・標準偏差ボラティリティ(26)

出所:パンローリングカスタムチャート

ムニューシン米財務長官は先週末に米銀大手6行トップに相次いで電話し、各行の流動性状況などを確認した。長官が23日、ツイッターで明らかにした。先週の米株式相場は急落し、連邦政府機関も一部閉鎖された。米財務省は23日の声明で、「各行の最高経営責任者(CEO)は消費者やビジネスマーケット、他の全市場業務への貸し出しに使われる流動性は潤沢だと確認した」と説明したという。(12月24日 ブルームバーグ)

このニュースを見て、「ああ、NY連銀はまた今年の2月のようなステルスQE(流動性供給)をやるかもしれないな。そうなると、その後の市場は一時的にではあるが、大きく反発する可能性もある」と、筆者の周辺の運用者はコメントしていた。

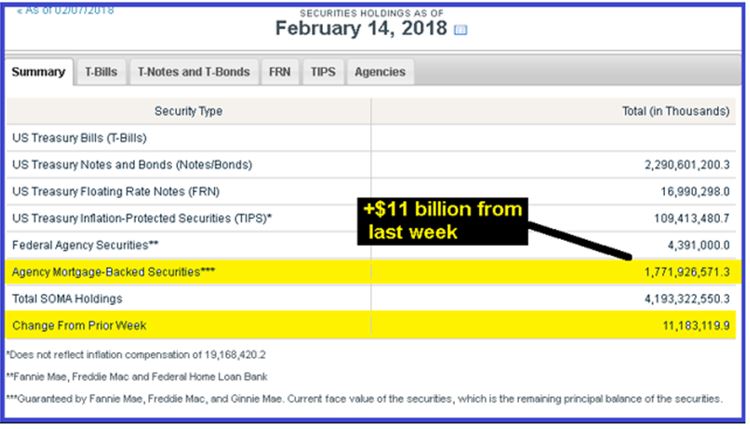

2018年2月5日のNYダウ1,500ドル安やVIXのETNの取引停止という流動性パニックに対処するため、パウエルFRB(米連邦準備制度理事会)議長はステルス市場介入に動いた過去がある。米連銀は今年の2月の株価急落時に、1週間で110億ドル分のMBSを買い入れた。この資金で金融機関はリスク商品の買い支えに動き、パウエル・プット(FRBが金融緩和策という形で市場に対して助け船を出して相場を支えてくれるだろうという期待や安心感が、下落リスクを軽減するプットオプションと同じような役割を果たす)により、NYダウはその後上昇に転じた。

ステルスQE!? 米連銀は2018年2月に1週間で110億ドル分のMBSを買い入れた

(債券買い入れ=流動性供給)

市場にはパウエル・プットに対する期待や警戒があるようだが、振れの大きい相場なので、買い方も売り方もトレーリングストップ注文を入れておくべきである。大恐慌時やリーマンショック時のチャートをみても、急落後の最初の戻り(B波)が大きい。売り方はその点は考慮しておく必要があろう。

金融当局が相場に介入してくると、現在の調整相場は値幅でなく日柄調整になる可能性もある。典型的な例が30年近く日柄調整となっている日経平均である。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)