チャイナ・ショック時と相似する株価の動き

当時も、2014年5月に始まった上昇トレンドが、2015年6~8月にかけて「トリプルトップ」が形成されたことで下落トレンド入りしており、天井パターン形成からの下落という点では現在と似ています。

注目すべきはその後の展開で、急落後にいったん株価が大きく反発しています。下げ幅の8割近くも値を戻していますので、かなりの戻り幅と言えます。ただ、このまま株価が復活すると思いきや、再び下落の波が訪れて安値を更新していくといった動きとなりました。

また、上昇幅に対する「押し目」の視点で見ていくと、天井パターン形成直後の下落では50%(半値押し)を下回るところまで下落し、そして2回目の下落では76.4%押しを下回るところまで安値を更新していることが分かります。

つまり、足元で力強く株価が反発したとしても、「その次にやってくる下げには注意!」というわけです。

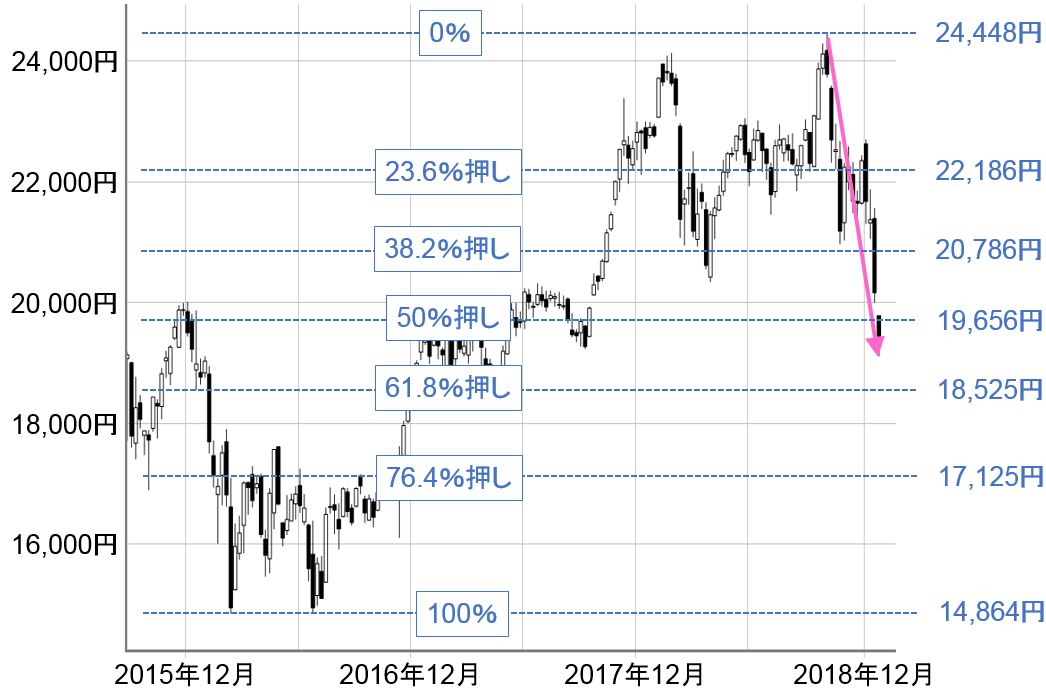

ちなみに、現在の上昇幅に対する押し目の状況を下の図4で示しています。

図4:日経平均(週足)の動き・その2(2018年12月25日取引終了時点)

日経平均は2016年6月24日週の安値1万4,864円から、2018年10月5日週の高値2万4,448円まで9,584円の上昇でしたが、押し目はそれぞれ、2万2,186円(23.6%押し)、2万0,786円(38.2%押し)、1万9,656円(半値押し)、1万8,525円(61.8%押し)、1万7,125円(76.4%押し)となっています。

必ずしも歴史が繰り返されるわけではありませんが、過去の押し目の目安を参考にするならば、12月25日取引終了時点の日経平均の株価水準は、ちょうど前回の1回目の下げで見せた押し目とほぼ同じぐらいになります。このまま下落が続くのか、いったん反発となって再び下げるのかはまだわかりませんが、バッドシナリオで76.4%押しまでの下落はあり得えそうなことは、頭の片隅に置いておいた方が良さそうです。

2019年も「2万3,000円の壁」が立ちふさがるか?予測レンジは1万7,100~2万3,000円

もっとも、足元の株価下落の背景にあるのは、米国を中心とする世界景気のピークアウトや企業業績の鈍化をはじめ、懸念材料(米中関係・欧州情勢・米政権運営など)の先行き不透明感を先取りした動きに加え、悲観的なムードの高まりで投げ売りが重なったものであると考えられます。さらに、売られ過ぎ感を指摘する声も多くなっています。

そのため、近いうちに反発局面がやってくることが見込まれ、そして、実際の状況が先取りしたほど悪くないことが確認されれば、株価は自然と上方修正されていくことになります。10月頭を頂点とした日経平均の下落は2段階で構成されており、10月下旬~12月上旬に上げ下げを繰り返した2万1,000~2万2,500円あたりまでの反発は期待できそうです。

ただし、株価が先行して下落したことによる「逆資産効果」によって、実体経済や企業業 績がそれに追随するかたちで悪化してしまうシナリオもくすぶっていることや、懸念材料の多くは政治的要因の影響で状況がコロコロ変わりやすい性質でもあるため、継続的に安心感が広がって積極的に上値を追っていくという展開には今後もなりにくいと思われます。となると、上値の目処として2019年も「2万3,000円の壁」が立ちふさがることになりそうです。

よって、2019年のざっくりとした日経平均の予想レンジは、現時点で1万7,100円~2万3,000円ぐらいが想定されます。

年の前半については、目先の反発機運と下値模索とのシーソー状態と下落第2波に警戒しつつ、値固めの日柄調整が続き、後半以降にどこまで株価を戻すことができるかというのが、基本的な相場展開のイメージになります。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~](https://m-rakuten.ismcdn.jp/mwimgs/1/5/356m/img_153ff688ed25288cbf3894967228ba9640935.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)