逆張り指標は目先の相場底入れを示唆

今週の日米株式市場では、売られ過ぎ感と割安感を背景とするショートカバー(売りポジションの解消)がみられました。

特に東京市場では、海外短期筋による先物売りが先行した結果、日経平均の25日移動平均線からの下方かい離率が一時8%強まで拡大(10月29日)。共産党政府の景気対策期待で中国上海株に下げ止まりがみられた安堵感もあり、売られ過ぎからの解消は起きやすい需給環境でした。

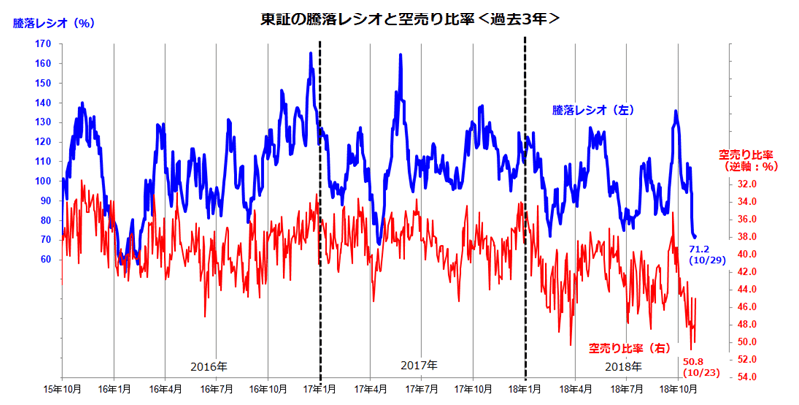

図表1は、左軸に東証の「騰落レシオ」(値上がり銘柄数の値下がり銘柄数に対する割合)、右軸に「空売り比率」(信用売り金額÷当日の売り金額(売買代金)×100)を逆軸で示したのもです。騰落レシオは10月29日に71.2%まで低下。空売り比率は23日に50.8%と過去最高を更新しました。逆張り的な観点に立てば、両指標とも「相場が売られ過ぎで底値が近い可能性」を示唆しました。

また、日米市場で12カ月先予想EPS(1株当り利益の市場予想平均)をベースにした予想PER(株価収益率)でみると、S&P500指数のPERは15.4倍、TOPIXのPERは12.3倍と、どちらも近年のボトム圏に低下しました(29日)。景気後退や業績の減益転換を織り込むかのような低PERです。

中国の設備投資ブーム剥落の影響は警戒要因ですが、日米景気と業績が近々に後退入りするとは思われません。中間決算の発表で業績見通しの底堅さが確認され、来週の米中間選挙を無事通過できたなら、相場の底入れが本格化する可能性が高いと考えています。

図表1:逆張り指標は相場の底入れが近いことを示唆

市場は「リーマンショックの再来」を懸念?

10月の株価急落に伴い、2008年9月に起きた「リーマンショック」の再来を悲観する投資家が増えたようです。当時からちょうど10年を経過したという時間軸もあり、総弱気に陥った相場環境では仕方ありません。

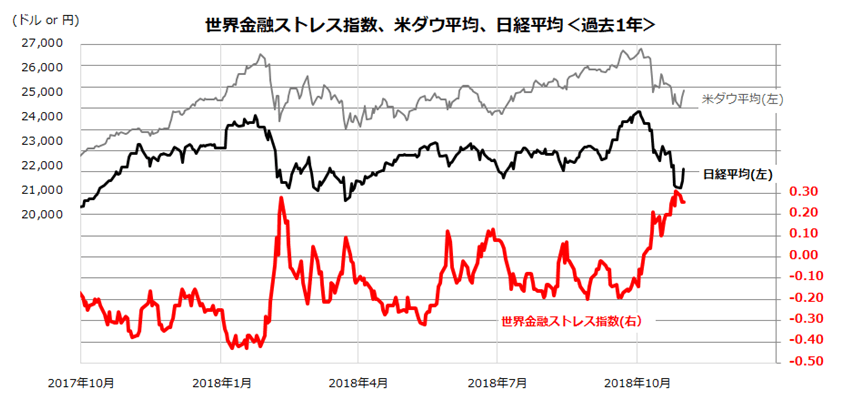

実際、米大手投資銀行が算出・公表している「世界金融ストレス指数(Global Financial Stress Indicator)」は本年2月9日時(0.28)以来の高水準となる0.29まで上昇(10月29日)し、世界の市場心理悪化を示しました(図表2)。

同指数は、米国の金融政策の方向性を中心に、世界の金融システムが緩和的かどうかを示す指数で、同指数の低位安定は株式市場の堅調要因とみられてきました。FRB(米連邦準備制度理事会)が2015年末から利上げを実施してきた金融政策の正常化に、貿易摩擦激化の世界経済への潜在的な影響、英国のEU離脱(BREXIT)やイタリア財政懸念など欧州のリスク要因を反映していると考えられます。

では、米国を中心に世界経済を景気後退に追いやった2008年の金融危機で世界金融ストレス指数が史上最高の3.01に上昇した(2008年10月)当時と比較するとどうでしょうか(図表3)。当面も米国の金利動向、米中貿易摩擦、欧州情勢、米中間選挙の結果を巡る不安感は否めませんが、「リーマンショック再来を危惧するべきほど世界の金融ストレスが悪化している」とは言い難い状況です。

なお、近年の例では、2015年夏以降の中国株式急落を発端とした市場波乱(「チャイナショック」)時に世界金融ストレス指数は0.85まで上昇した経緯があります(2016年2月)。当時と比較し、米国や世界の景気、業績、金融情勢が底堅さを確認できるか否かを冷静に見極めるべきだと考えています。

図表2:世界金融ストレス指数と日米株式市場の推移

出所:Bloombergのデータより楽天証券経済研究所作成(10月31日)

図表3:世界金融ストレス指数の水準をリーマンショック時と比較

出所:Bloombergのデータより楽天証券経済研究所作成(10月31日)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)