※本記事は2018年9月19日に初回公開しました。2018年は米中貿易摩擦や英国の欧州連合離脱問題の混乱など、世界経済の先行きに不透明感が高まった年です。日経平均は2012年末に始まった「アベノミクス」の上昇相場から、先の見通せない波乱相場に突入しました。(編集注)

アノマリーについてどう考えるか

トウシル編集部から、2018年10月に特集するので「年末高」について原稿を書いてくれないかという「お題」をもらった。年末に株価が高い傾向についてどう考えるのかということだ。仮にそうであるとして、このような傾向やジンクスのような現象を、株式市場では「アノマリー」と呼ぶことが多いので、今回はアノマリー全般について書いてみることにする。

若き日の思い出としての「アノマリー」

「アノマリー」は英語ではanomalyと綴る。Oxfordの辞書(OALD)によると、「普通または期待と異なる、物事や状況など」と説明されている。英和辞典(「オーレックス英和辞典」旺文社)には、「変則」、「破格」、「異常」といった強い単語が並ぶが、「異例の現象」くらいが普通の訳だろうか。OALDによると、元々の語源はギリシャ語にあり、これがラテン語(anomalos:注・正しい綴りはnの上に横棒が入る)を通じて16世紀の遅くに英語に入ったとされ、語源的意味は「an=[not]、nomalos=[even]」と説明されている。

意味的には、「ノーマル」であるとされる何らかの基準が別になければならないが、ファイナンスの文脈でノーマルはずばり「効率的市場仮説」だ。効率的市場の世界観では、何らかの方法で作られたポートフォリオが、市場平均に投資するよりもリターン・リスクの効率性にあって有利であることを「異常」あるいは「例外的」だとされる。アノマリーは効率的市場仮説への反証として研究されて来た経緯がある。

さて、筆者にとって、アノマリーは若手のファンドマネージャーだった頃に大いにわくわくしながら研究した思い出深い対象だ。「昔の恋人の名前」にたとえるのは少々情緒に流れすぎだが、少し甘酸っぱい感じのする、懐かしい響きの言葉なのだ。

株式市場における各種のアノマリーが研究され始めたのは、例によってアメリカでだが、1970年代頃から少しずつ研究され始めて、1980年代には「低PER(株価収益率)効果」、「1月効果」、「リターン・リバーサル」、「ネグレクテッド・ファーム効果」、「利益予想のトレンド効果」など、ある程度の顔ぶれが揃うのと共に、効率的市場仮説の現実性が疑われるようになってくる。

この頃にファイナンス関係の論文を読んで、新顔のアノマリーを見つけて、それを日本株のデータで試してみると、しばしば「仕事のネタ」になったし、いくつかのアノマリーは、実際にポートフォリオを運用する上で役に立った。

アノマリーの分類

さて、かつての筆者にとって、アノマリーは興味深くまた役に立つ対象だったので、筆者が最初に書いた本で、ファンドマネージャー向けの教科書である「ファンドマネジメント」きんざい(社団法人金融財政事情研究会)1995年刊の中でも「株式市場のアノマリー現象について」という一章を設けて、アノマリーの説明と分類を試みている。

一文引用すると「アノマリー現象は市場参加者の行動傾向に深く関わっている可能性があり、市場の理解の有力な手がかりであると同時に、より実際的にファンドマネージャーの立場から考えるとアクティブ運用のヒントの宝庫であり検討の価値があります」と述べている。ずいぶん好意的な書きぶりだ。

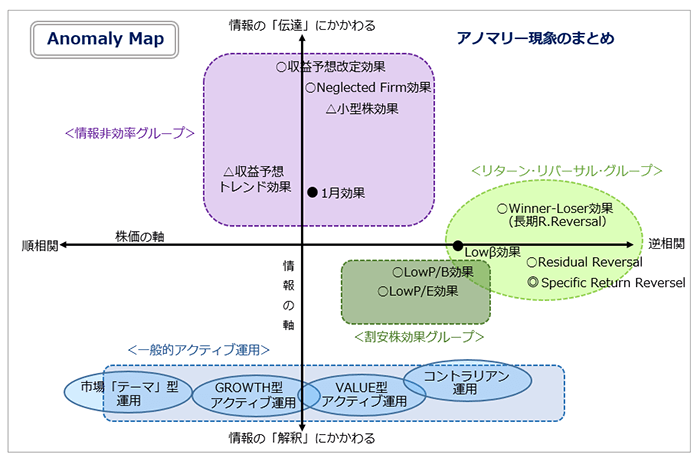

下の図は、同書の79ページにあるアノマリー現象を分類図解した「Anomaly Map」だ。

アノマリーの使い方

実際のポートフォリオ運用にアノマリーを使うとなると、(1)複数のアノマリーを評価してポートフォリオに組み込み、(2)ベンチマークに対するリスクをコントロールしながら、(3)アノマリーの有効性について市場を(特に投資家の様子を)観察し、(4)ポートフォリオの回転スピードについてあらかじめ見当を付けておく、といった手順になる。

ちなみに筆者が実際に使ったアノマリー的投資戦略は、(A)「収益予想改定効果」と「ネグレクテッド・ファーム効果」の合わせ技と、(B)「レジデュアル・リターン・リバーサル」と「低PER効果」の合わせ技、であった。1980年代から1990年代にかけて、どちらも面白いぐらい上手くいった。

ただし、今全く同じことをやっても有効性はかつてほどではないだろうし、ポートフォリオのリスク分析・最適化計算・パフォーマンス分析ができるツールがないと実行できないので、個人の立場で再現しようとすると少々難しい。

ちなみに、昨今時々話題になる「スマートベータ」は、上記の運用手順の「大幅な手抜き版」だと考えられる。実際に話を聞いた訳ではないので確かなことは言えないが、プロのファンドマネージャーの多くがスマートベータについて、魅力的だとは思っていないのではないだろうか。せいぜい「30年くらい前の素朴なクオンツ・アクティブ運用」を自動化したものだ。運用会社の商品ライン的には、廉価版アクティブ運用なので、あまり丁寧なものにはしにくいのだろうが、個人的には、運用商品として少し「雑!」であり過ぎるように思う。

筆者は、かれこれ30年くらいアノマリーを眺めてきたことになるが、

(1)継続的に常に有効であるアノマリーはなかった

(2)傾向として単独のアノマリーの有効性は低下している

ということの二点が言えると思う。

しかし、企業そのものの評価だけで投資するタイプの運用者ではなく、市場参加者の裏をかくことを目指すタイプの運用者にとって、いくつかのアノマリーは、有効だと思えるときに使いたい戦略の「道具」だし、市場の状況を解釈し戦略を考える「ヒント」ではあり続けている。アノマリーについて深く知ることは、今も無駄ではない。いわば、囲碁・将棋の世界で言う「手筋」のイメージだ。

たとえば、新人のファンドマネージャーを鍛える場合に、いくつかのアノマリーについて、論文を読ませて、「なぜそのような現象が起こったか?」、「今後も起こると思うか?」、「運用にはどうやって利用したらいいか?」、「有効な時とそうでないときがあるとすると、どうやって判別したらいいか?」といったテーマについて議論に付き合うことが有効だろう。

「年末高」について

さて、仮に「年末高」がアノマリーと呼べるくらい顕著な現象であるとした場合、解釈上は、「何らかのもっともな理由があるのに、これが十分に伝わらない」情報伝達上の非効率性があるとでも考えてみることになるだろう。

たとえば「日本企業の経営者は下方修正を嫌うので収益予想を低めに出す傾向があり、3月期決算の会社の収益がだんだん見えて来る決算前年の年末くらいが、当初予想よりも好調である収益の実像が見えて来る時期になる」というような仮説を立てて、

(1)それは事実に合っていて納得的か?

(2)そのパターンがわかっているのにどうして市場参加者がそれを先に織り込まないのか?

(3)同様の情報伝達の非効率は今後も続くか?

と考えてみることになるだろう。

なお、せっかくのトウシル編集部の特集を「ちゃぶ台返し」するようで申し訳ないが。運用の観点で考えると、「年末高のアノマリー」があるかないかについて、筆者はあまり興味を覚えない。

「高い時には、理由があって高いのだろうし、そうでない時も同様だろう。それに、短期的に買ったり売ったりするコストを考えて有効であり続けるほど筋のいい(強力な心理効果に根ざした)アノマリーだとも思えない。そもそも長期投資が有効なのだから、短期での売り買いを前提とするアノマリーには実用上の価値が乏しいではないか」と、自分の仕事を「投資家へのアドバイザー」であると考えて思うのである。

しかし、自分の仕事を「マーケットにコメントする人」だと考えると、「年末高」の有無やその背景のあれこれを知ることには、大きな価値がある。

10月の「年末高特集」を読んで、あらためて考えてみたい。

【コメント】

アノマリーについて振り返り気味に書いた記事で、2018年の記事だが題材はもっとずっと古い。アメリカでは1970年代、日本では1980年代から1990年代くらいだが、かつて株式市場のアノマリーの研究はそのまま、ないし加工してアクティブ運用戦略の有力なネタになった。アメリカの研究やビジネスを真似して日本に持って来て使うのは、その後もネットビジネスなどの世界で「よくある手口」だ(これからも、ありそうだ)。

今の株式市場ではアノマリーの研究にかつてほどの熱気がない。(1)継続的に有効であり続けるアノマリーがないことが経験的に分かったこと、(2)日本の株式市場が相対的に小さくなって、株価形成が外国人投資家主導になり単純化したこと、(3)ファイナンス研究自体がやや下火になっていること、などが理由だろうか。

現在では、かつてのアノマリーの研究のいくつかは行動ファイナンス、ひいては行動経済学に事例として吸収されている。(2023年3月7日 山崎元)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)