現在の下落局面は、押し目買いのチャンスか

「ZOZOTOWN」を展開するスタートトゥデイ(3092)の2019年3月期第1四半期(1Q)連結業績は、売上高が前年同月比で24%増となったものの、経常利益が27%減となりました。これを受けて、8月3日の株価は、決算を公表した7月31日と比べると9.1%安の4,075円となりました。しかし、営業減益の主要因はPB(プライベートブランド)拡販を踏まえた先行費用でした。既存事業は堅調に推移しており、今後はPBの販売規模拡大が期待できることを考慮すると、2Q以降の同社業績は回復に向かうと考えられます。同社の成長性と高い収益性は維持されていると判断し、この下落局面は押し目買いの機会と考えています。

なお、同社の高収益ビジネスモデルについては、前回7月26日のレポート(「ZOZOTOWN」はアマゾンの脅威に勝てるか?スタートトゥデイ高収益の秘密に迫る)で述べています。

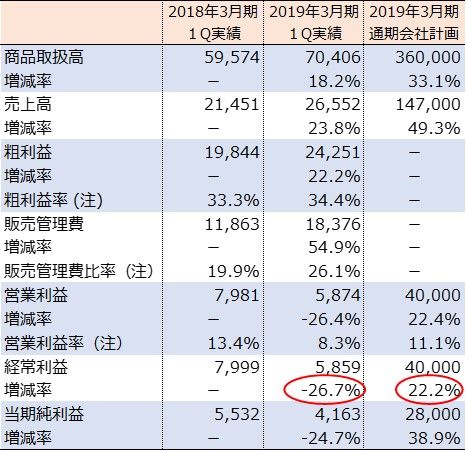

<1Qは2桁減益となったが、通期では2桁増益へ>

―スタートトゥデイの連結業績推移(単位:百万円)―

出所:会社資料より楽天証券作成

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)