現在の下落局面は、押し目買いのチャンスか

「ZOZOTOWN」を展開するスタートトゥデイ(3092)の2019年3月期第1四半期(1Q)連結業績は、売上高が前年同月比で24%増となったものの、経常利益が27%減となりました。これを受けて、8月3日の株価は、決算を公表した7月31日と比べると9.1%安の4,075円となりました。しかし、営業減益の主要因はPB(プライベートブランド)拡販を踏まえた先行費用でした。既存事業は堅調に推移しており、今後はPBの販売規模拡大が期待できることを考慮すると、2Q以降の同社業績は回復に向かうと考えられます。同社の成長性と高い収益性は維持されていると判断し、この下落局面は押し目買いの機会と考えています。

なお、同社の高収益ビジネスモデルについては、前回7月26日のレポート(「ZOZOTOWN」はアマゾンの脅威に勝てるか?スタートトゥデイ高収益の秘密に迫る)で述べています。

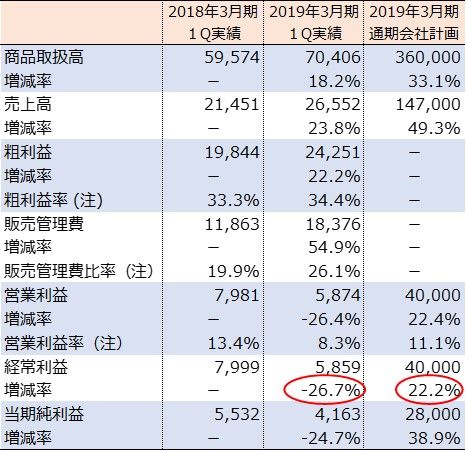

<1Qは2桁減益となったが、通期では2桁増益へ>

―スタートトゥデイの連結業績推移(単位:百万円)―

出所:会社資料より楽天証券作成

将来性を判断する3つのポイント

スタートトゥデイのビジネスが健全に伸びていくのか確認する上で、3つのポイントがあります。

- 既存ビジネスの収益性

- 既存ビジネスの販売規模

- 新事業(PB)の進捗

1.既存ビジネスの収益性

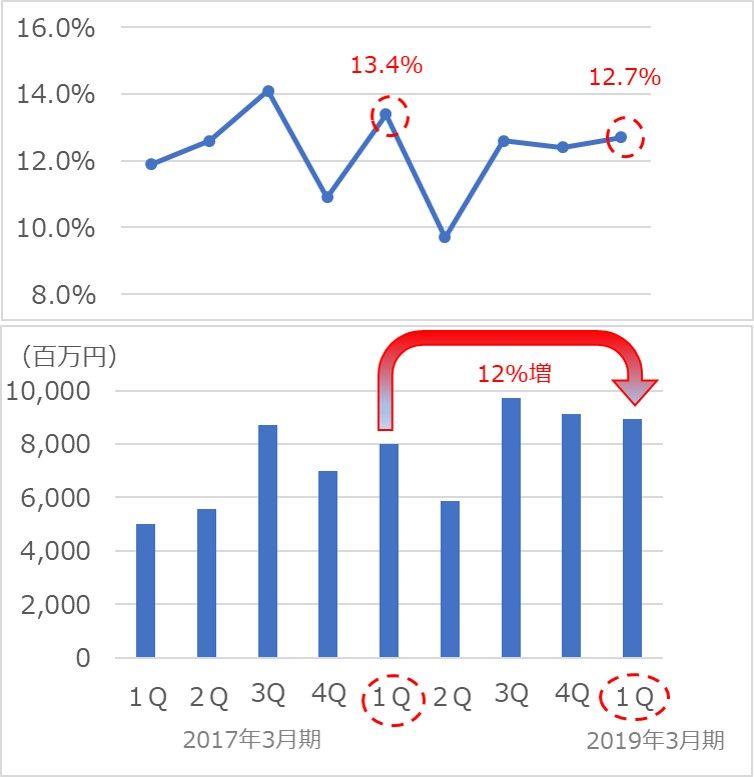

既存ビジネスの収益性は衰えていません。1Qの営業利益は前年同期比で21億円減少し59億円となりましたが、その主な要因はPBの先行費用が約30億円発生したためでした。この先行費用を除くと、1Qの営業利益は前年同期比で12%増の89億円に拡大しました。

<PB費用を除いた営業利益は12%増と堅調>

―上段:既存事業の営業利益率、下段:既存事業の営業利益―

出所:会社資料より楽天証券作成

1Qの営業利益率は前年同期と比べると0.7ポイント低下していますが、その主な理由は前下期を中心に荷造運賃費が値上がりしたこと、アクティブ会員になって2年程度のライトユーザーが販売単価を押し下げたこと、人を積極的に採用したこと、にあります。

こうした要因は期初からある程度見えていたネガティブ材料だったと考えられ、会社側はコスト増加に対する対策を取っています。1Qでは、ツケ払いの決済手数料の増加や、送料体系の変更に伴う運賃収入の増加によって、粗利益率を1.1ポイント改善させました。この粗利益率の上昇によって、荷造運賃費増加の影響などを一部相殺できています。

コストが増加する一方、効率化も進んでいるとみられ、会社側は1Qの営業利益の進捗について、会社計画線上にあるとコメントしています。

2.既存ビジネスの販売規模

既存ビジネスの商品取扱高は堅調に拡大しています。PBを除く1Qの商品取扱高は、前年同期比18%増となり、その規模は700億円を突破しました。ただし、会社側の通期計画は26%増であるため、計画比ではやや遅れ気味です。

商品取扱高は、「ゾゾスーツ」による広告宣伝効果が表れてくれば加速するでしょう。「ゾゾスーツ」をきっかけにした新規ユーザーの獲得、及び、体型の数値情報をきっかけにした既存客の購買アイテム数の増加が期待されます。最近になって「ゾゾスーツ」が多くのユーザーに届き始め、SNSで「ゾゾスーツ」の話題が高まっていることを考慮すると、集客効果は十分あると考えられます。今後は、集めた人々を購買行動に導く戦略に注目です。

3.新事業(PB)の進捗

決算説明会で、会社側はPBの進捗のヒントになる数字をコメントしていました。

なお、同社のPBは、測定用ウェアである「ゾゾスーツ」で身体を計測し、その計測データを基にサイズぴったりのPBのTシャツやビジネススーツを購入するという仕組みです。したがって、入り口である「ゾゾスーツ」の配布数を広げることがまず重要になります。

その「ゾゾスーツ」の配布数については、7月3日時点で55万枚程度だったものが、そこから7月31日の約1カ月弱で、すでに60万枚弱ほど配布できたとのコメントがありました。会社側は当初の構想通り、年間600万枚から1,000万枚の体制が整ったとしています。ネックとなっていた「ゾゾスーツ」の生産体制については峠を越えたと考えられます。

PBのビジネススーツのセットアップについて数値が示されました。会社側は、2万セットを超える受注が7月30日までに入り、これが6億円程度の売上高になるだろうとコメントしました。日増しに受注が入っており、涼しくなる秋頃にはもっと注文が取れるだろうと自信を深めています。

一人あたりの平均購入金額は、会社側の予想を上回る推移です。その金額は9,719円

(4月から7月までの受注ベース)となり、期初の予想である7,500円を約30%上回りました。

今回明らかになった数値を考慮すると、今後のPBの受注に対する見通しは明るいでしょう。入り口となる「ゾゾスーツ」の生産体制が整ったこと、平均購入金額が高いこと、および、比較的高単価になるとみられる秋・冬物のPBを続々と投入することが、PBの受注規模を拡大させていくと考えられます。

一方、売上高については様子見です。会社側は今期の国内PBの売上高目標を200億円とし、その販売イメージを、1Qが1.1億円(実績)、2Qが15億円、3Qが77億円、4Qが107億円としています。PBの新規参入者である同社が、この目標に沿った生産体制を確保できるのかについて不透明感が残ります。ただし、PBの需要自体は掴みつつあると考えられるため、生産体制を確保できれば、PBの販売規模は拡大していくと考えられます。

なお、スーツの収益性はPBのなかでも高いと考えられます。以下に、主要なスーツ販売店、並びにファーストリテイリング(9983)、しまむら(8227)の業績をまとめましたが、粗利益率の上位はオンリー(3376)などのスーツ系銘柄が占めました。スタートトゥデイのPBスーツが軌道に乗った場合、利益に大きく寄与する可能性があります。

<スーツ販売店の粗利益率は高い>

―主要アパレル企業の業績推移(単位:百万円)―

| 売上高 | 粗利益 | 営業利益 | 粗利益率 | 営業利益率 | |

|---|---|---|---|---|---|

| オンリー(3376):値ごろ感のあるオーダースーツを販売 | |||||

| 前期(実績) | 6,875 | 4,325 | 568 | 62.9% | 8.3% |

| 今期(会社計画) | 7,500 | ー | 770 | ー | 10.3% |

| 前期比増減率 | 9.1% | ー | 35.6% | ー | ー |

| タカキュー(8166):紳士向け衣料品販売。値ごろ感のあるオーダースーツを展開 | |||||

| 前期(実績) | 26,135 | 15,441 | 656 | 59.1% | 2.5% |

| 今期(会社計画) | 26,300 | ー | 200 | ー | 0.8% |

| 前期比増減率 | 0.6% | ー | 205.1% | ー | ー |

| 青山商事(8219):紳士服業界首位 | |||||

| 前期(実績) | 254,846 | 141,691 | 20,591 | 55.6% | 8.1% |

| 今期(会社計画) | 261,500 | ー | 20,000 | ー | 7.6% |

| 前期比増減率 | 2.6% | ー | -2.9% | ー | ー |

| ファーストリテイリング(9983)(注):世界3位のSPA大手 | |||||

| 前期(実績) | 1,861,917 | 909,249 | 176,414 | 48.8% | 9.5% |

| 今期(会社計画) | 2,050,000 | ー | 200,000 | ー | 9.8% |

| 前期比増減率 | 10.1% | ー | 13.4% | ー | ー |

| AOKI HD(8214):紳士服業界2位 | |||||

| 前期(実績) | 198,417 | 86,864 | 14,864 | 43.8% | 7.5% |

| 今期(会社計画) | 199,100 | ー | 15,000 | ー | 7.5% |

| 前期比増減率 | 0.3% | ー | 0.9% | ー | ー |

| しまむら(8227):低価格の実用・ファッション販売。PBも展開 | |||||

| 前期(実績) | 565,102 | 189,470 | 42,896 | 33.5% | 7.6% |

| 今期(会社計画) | 587,500 | ー | 51,005 | ー | 8.7% |

| 前期比増減率 | 4.0% | ー | 18.9% | ー | ー |

注:ファーストリテイリングは売上収益

注:各銘柄の「前期」は以下のとおり

・オンリー、ファーストリテイリングは2017年8月期

・タカキュー、しまむらは2018年2月期

・AOKI HD、青山商事は2018年3月期

出所:会社資料より楽天証券作成

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。