円独歩安相場

ドル/円相場は現在、日足も週足も買いトレンドが点灯しており、ドル/円は買いシグナルが点灯している。7月18日には113円13銭まで上昇してきた。

ドル/円(日足) 標準偏差ボラティリティトレードモデル

中段:ワイルダーADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

ドル/円(週足) 標準偏差ボラティリティトレードモデル

中段:ワイルダーADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

ドル高相場と言われているが、ユーロ/ドル、ドル/スイス、ポンド/ドルの日足をみると、今はトレンド(方向性)のない横ばい相場である。その中で円だけが独歩安(どっぽやす)相場になっているということは「通貨間の相関性が喪失している」ということであり、円安の賞味期限を考えながら相場に取り組むことが必要だろう。

ユーロ/ドル(日足) 標準偏差ボラティリティトレードモデル

中段:ワイルダーADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

ドル/スイスフラン(日足) 標準偏差ボラティリティトレードモデル

中段:ワイルダーADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

ポンド/ドル(日足) 標準偏差ボラティリティトレードモデル

中段:ワイルダーADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

ドルの総合的な強弱感を示すドルインデックス先物の動きをみると、ADXも標準偏差ボラティリティも下落中であり、調整はかなり進んでいるものの、調整相場が継続している。

ドルインデックス先物(日足)

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

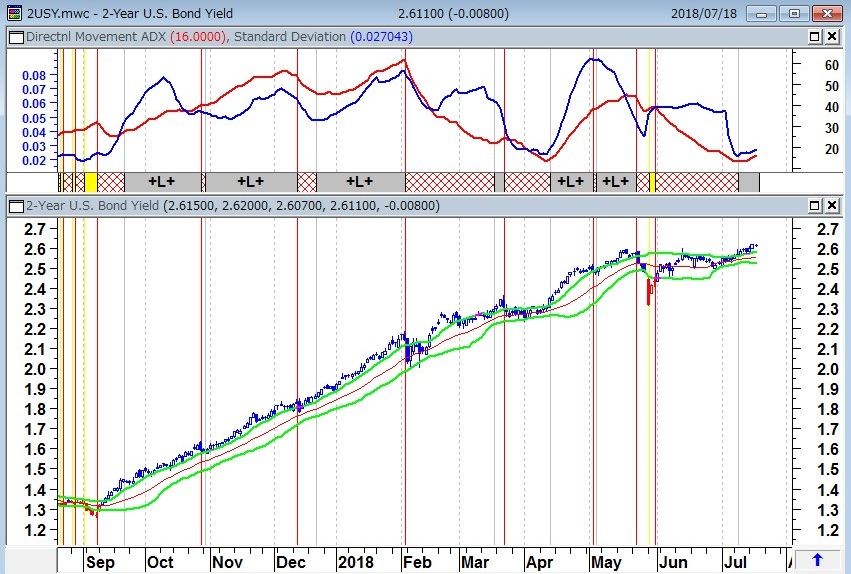

ドルが明確な方向性を持てないのは米国の長期金利がまったく上がらないからである。FF(政策)金利と連動する2年国債の金利は現在若干上げ基調となっているが、ドル相場と連動性の高い10年国債金利はどちらかというと下落基調だ。

米2年国債金利(日足)

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

米10年国債金利(日足)

下段:21日ボリンジャーバンド±1シグマ(緑)

出所:石原順

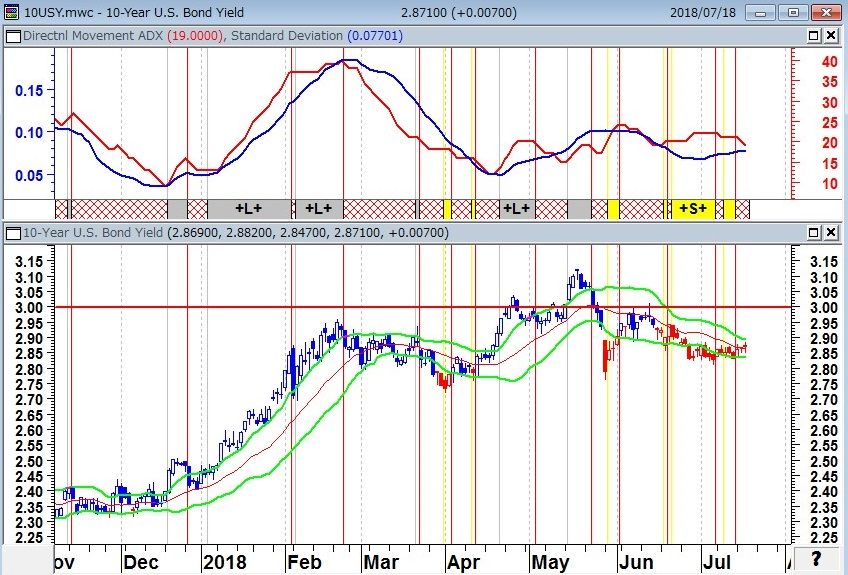

現在、米5年・10年国債先物の大口建玉は、歴史的な規模の売りポジションがたまっている。投機筋は米国の金利上昇に賭けているのだ。この売りポジションが何かの要因で買い戻しを迫られたとき、米国の金利は上昇するどころか低下してしまうリスクを抱えている。ここが相場の難しいところだ。

米5年・10年国債先物大口建玉

歴史的な規模の売りポジションが積み上がっている…

変動率という意味では8月相場は注意を要する月である

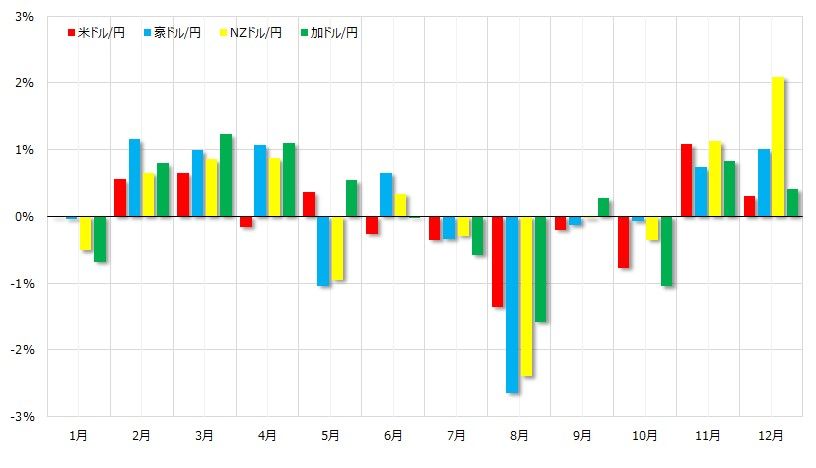

ドル/円およびクロス円市場は「円の上昇時に変動幅が拡大し、円の下落時に変動幅が縮小する」という市場の構造を持っている。(特に変動幅縮小の過程では円安になりやすいというのが円相場の特徴である)通貨オプション市場をみているとよくわかるのだが、ユーロ /ドルやポンド/ドルにはこのような構造はない。

変動率という意味でいうと8月相場は注意を要する月である。夏枯れの薄商いのなか、何年かに一度急激な変動が起こる月なのだ。

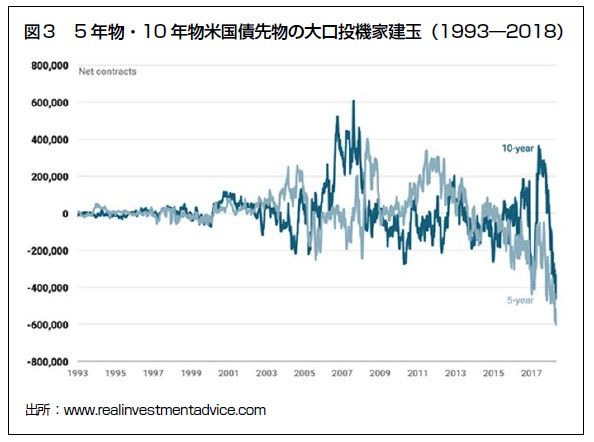

下の「米ドル/円・豪ドル/円・NZドル/円・カナダドル/円 月別平均騰落率表(過去20年) 」をみてみると、8月相場は円高バイアスの強い月だということがわかる。また、「NYダウ・日経平均 月別騰落率(過去20年)」をみると、近年の相場では株式市場も8月はパフォーマンスが良くない。

米ドル/円・豪ドル/円・NZドル/円・カナダドル/円 月別平均騰落率表(過去20年)

8月は円高バイアスの強い月!?

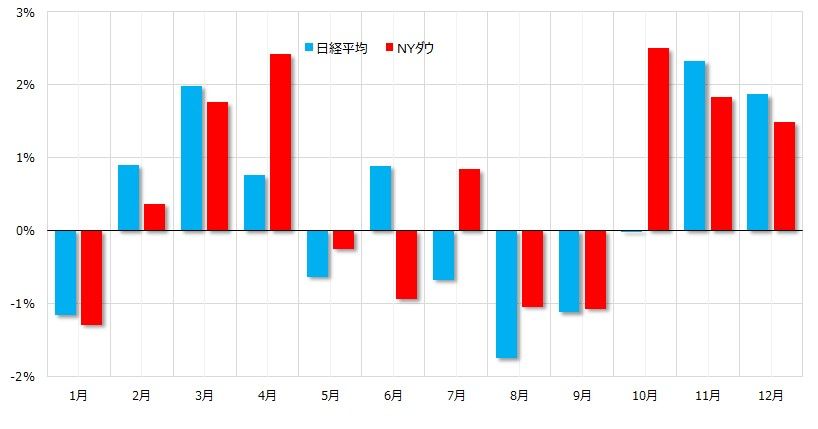

NYダウ・日経平均 月別騰落率(過去20年)

歴史的に5月・9月・10月はボラティリティが上がるが、近年の相場は8月が危ない

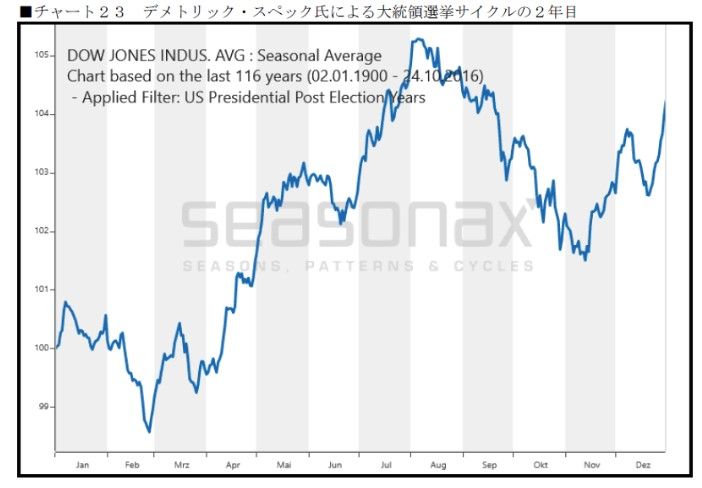

大統領選挙2年目のNYダウの合成サイクル(過去116年)

8月頭に天井をつけて、11月半ばに買い場が来るというパターン

下のチャートは米著名投資家ラリー・ウィリアムズの「エキスパート」という順張り売買システムだ。売りか買いかのポジションを常に持つという、この途転(ドテン)売買システムをみると、ドル/円は買いトレンド相場が続いている。

ドル/円(日足) ラリー・ウィリアムズの「エキスパート」

下段:青=買いトレンド期・赤=売りトレンド期

出所:石原順

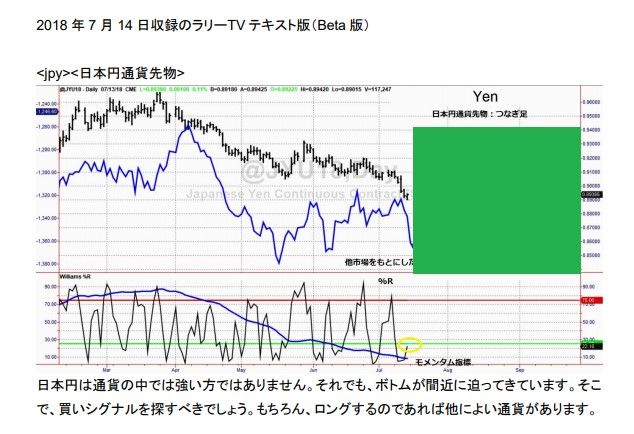

だが、当のラリー・ウィリアムズは7月14日のラリーTVで、「日本円は通貨の中では強い方ではありません。それでも、ボトムが間近に迫ってきています。そこで、買いシグナルを探すべきでしょう。もちろん、ロングするのであれば他によい通貨があります。」と述べており、ここからは円高への相場転換を気にしているようだ。

日本円通貨先物(日足)とラリー・ウィリアムズの分析

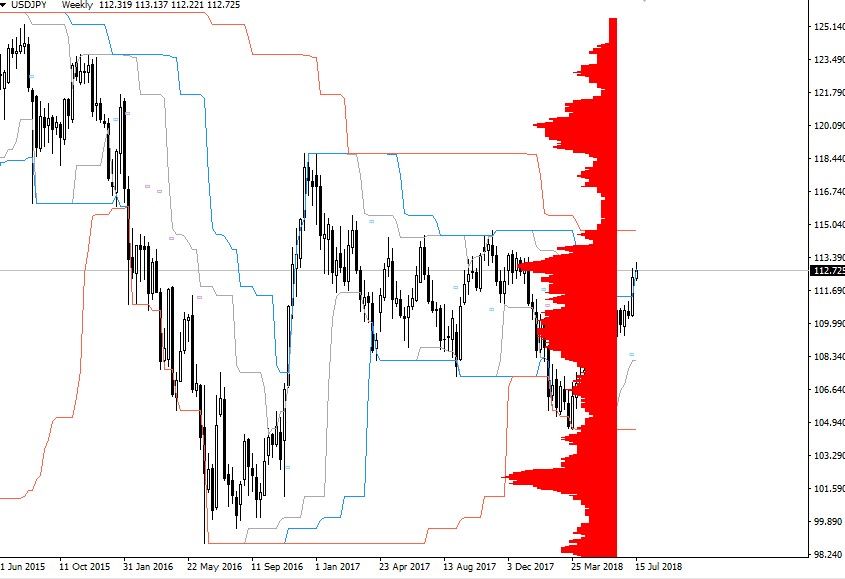

ドル/円(週足)価格帯別出来高

米国株はつまるところFAANGである

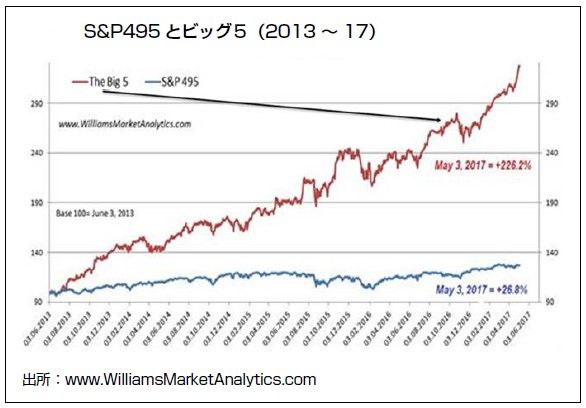

Dr.Doom(陰鬱博士)と呼ばれる著名ファンド運用者マーク・ファーバーは「この相場は一発屋の芸能人のビック5(アップル・マイクロソフト・アマゾン・グーグル・フェイスブック)やFAANG(フェイスブック・アップル・アマゾン・ネットフリックス・グーグル)で盛り上がっているようにみえる。投資家は少数の銘柄が指数を高値に押し上げているのを懸念すべきである」と警鐘を鳴らしている。

それについては、いろいろ議論があるだろう。しかし、米国株とはつまるところ、FAANGの動き次第なのだ。

S&P495とビッグ5(2013年~2017年)(ビック5:アップル・マイクロソフト・アマゾン・グーグル・フェイスブック)

「S&P500は2013年中旬以降、年率わずか6.1%に過ぎない。一方、ビッグ5指数は同期間に57.3%とべらぼうに高い評価をされている」

非常に脆弱な構造ではあるが、米国株が上がるか下がるかはFAANG次第なのである。そして、日本株が上がるか下がるかは、基本的に米国株次第だ。

日経平均(黒)とNYダウ(緑)の推移

最近の相場では値動きの相関関係が高い

フェイスブックCFD(日足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリング カスタムチャート

アップルCFD(日足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリング カスタムチャート

アマゾンCFD(日足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリング カスタムチャート

ネットフリックスCFD(日足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリング カスタムチャート

グーグルCFD(日足) 標準偏差ボラティリティトレードモデル

中段:ADX(14)・標準偏差ボラティリティ(26)

下段:売買シグナル 買いトレンド=グリーン・売りトレンド=オレンジ

出所:パンローリング カスタムチャート

炭坑のカナリアの観察

では、米国株相場に死角はないのだろうか?

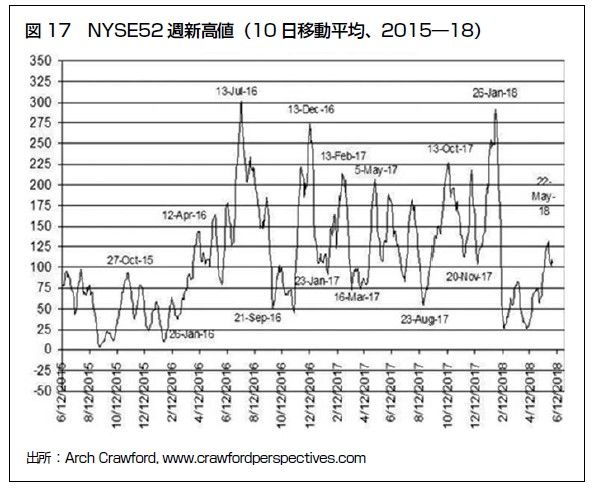

マーク・ファーバーの指摘では、「経済的・企業的収益減少の可能性を伴いながら世界経済が冷え込むというシナリオでは、米国株を安全な逃避先と仮定するのは重大な誤りであろう。米国株のテクニカル的条件は悪い。外国株よりも高い評価がされていることを考えれば、私の意見では、外国株よりも脆弱ではないとしても、同じくらい脆弱だ。2月初めから私はS&P500の2018年高値(1月26日の2872)が大天井だと主張している。その後、広い範囲で米国株が値を下げ始めた(図17)。」という。

NYSE52週新高値の10日移動平均線(2015年~2018年)

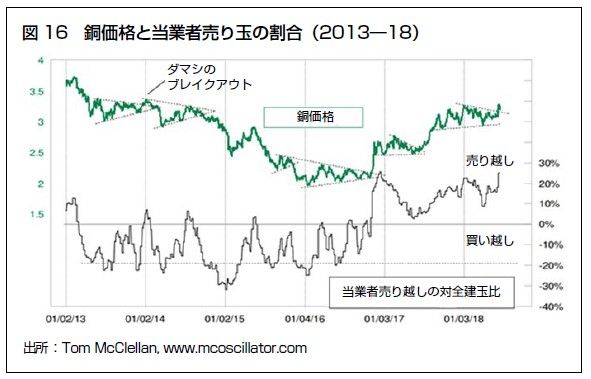

景気の先行指標を観察してみよう。「不景気になると最初に売られる」と言われる銅価格の先物の動きをみると、「パリセイド・リサーチ社のSKEG指標と銅市場の当業者(銅をかなり売り込んでいる)が正しいとすれば、世界経済は大きく減速しそうだ」(マーク・ファーバー)(図16)。

銅価格と当事者(実需筋)売り玉の割合(2013年~2018年)

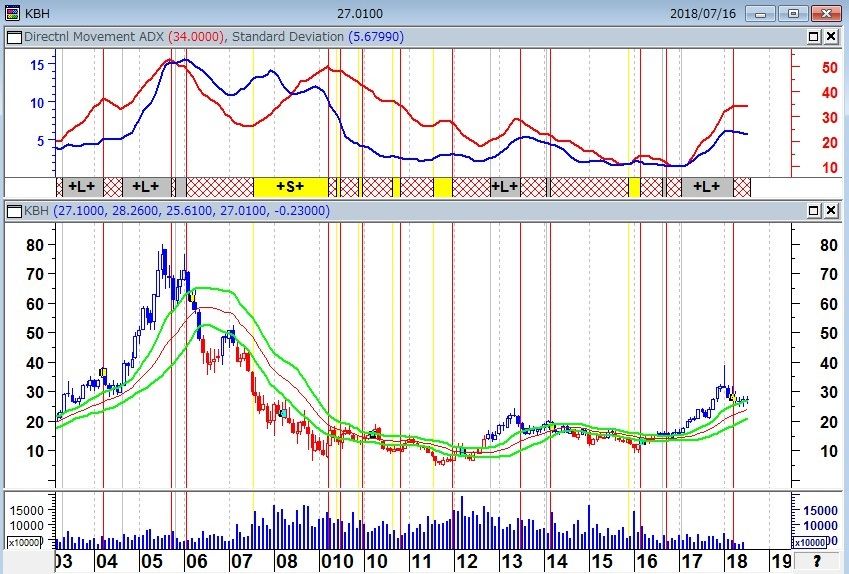

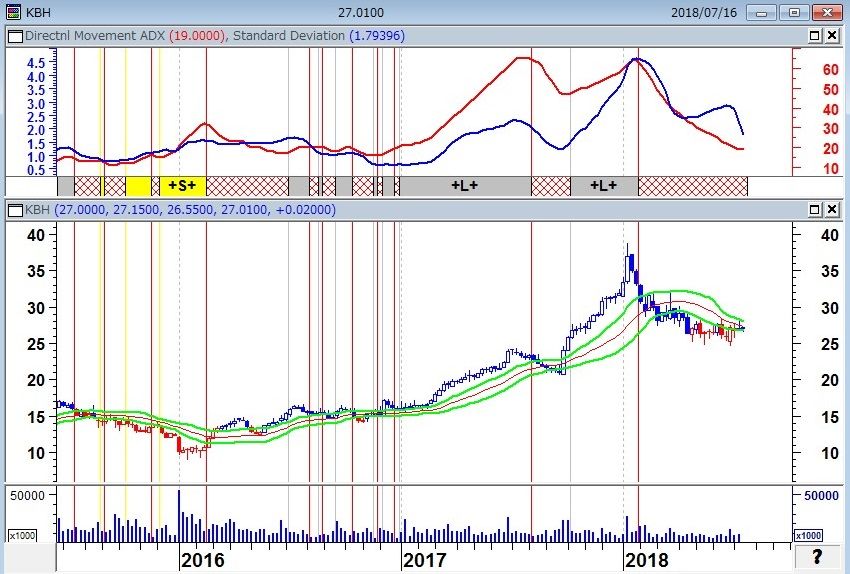

米国の景気の先行指標は住宅である。住宅株のKBホームは金融危機(リーマンショック)前の2005年に既に天井を付けていたのである。第2四半期の米経済は好況が続いているということになっているが、こうした状況は長く続かないかもしれない。米住宅市場バブルは供給制約や地価高騰が原因ですでにピークアウトの兆しを見せている。KBホームの株価も下がってはいないが週足はすでにじり貧の道を歩んでいるように思える。

KBホーム(月足)

下段:21日ボリンジャーバンド±0.6シグマ(緑)

出所:石原順

KBホーム(週足)

下段:21日ボリンジャーバンド±0.6シグマ(緑)

出所:石原順

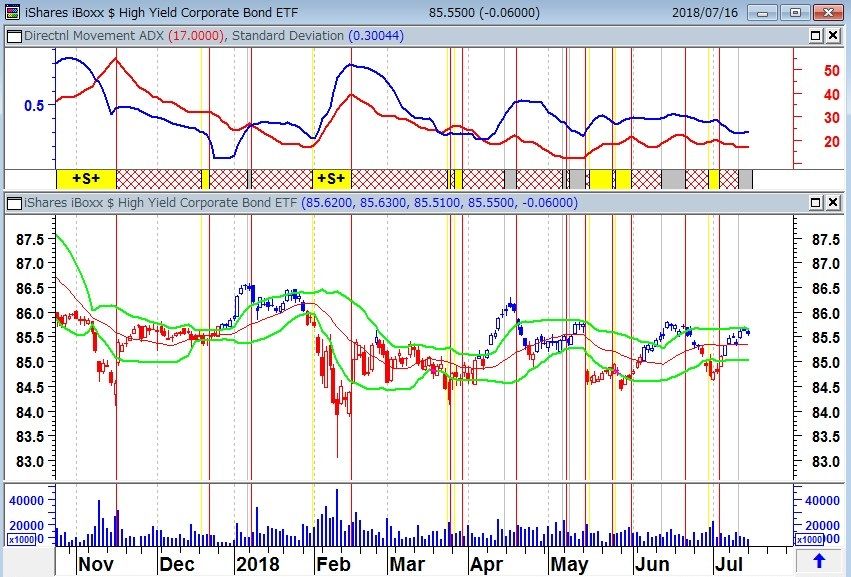

ジャンク債ETFのHYG(iBoxx $ High Yid Corp Bond ETF)は、2008年の金融危機(リーマンショック)の時も、2015年のチャイナショックの時も事前に急落した。「ジャンク(くず)債」という名が示す通り、デフォルト(債務不履行)の可能性が高いゆえに高利回りの社債で構成される上場投信(ETF)で、上昇相場では買われるが、下落リスクが出るといち早く売られるので、事前に危機を伝える「炭鉱のカナリア」と呼ばれている。このジャンク債相場が崩れない限り、バブル金融システムは延命しているということだが、ジャンク債は上げ基調相場はすでに終わっており、今年はずっと横ばい相場になっている。

ジャンク債ETFのHYG(日足)

ほとんどの資産がもはや値を上げていない

ホラティウスの『詩論』の言葉どおり、「失意のどん底にある者はやがてよみがえり、得意の絶頂にある者はやがて没落する」がマーク・ファーバーの投資哲学である。

「世界経済の減速・後退、国際的な流動性の縮小、資産価値の低下、工業品価格の下落という想定のもと、私が提案しているのは、米ドルの現金保有と米国債の積立である。」という究極の逆張り投資家マーク・ファーバーは基本的にバブルの終わりと次の買い場を待っているようだ。

「特に投資家は資産デフレが実際の経済活動に及ぼす影響に注意を払うべきだ。ほとんどの資産(不動産、高利回り債、大半の世界株など)が、もはや値を上げていない。したがって、実際の経済活動への影響が深刻に感じられるだろう。株式で大きなリスクを取っている投資家はポジションの軽減を提案したい。」(マーク・ファーバー)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/160m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]株価急騰を招いた金融政策発表から1カ月が過ぎた中国~財政政策への期待は報われるか?~](https://m-rakuten.ismcdn.jp/mwimgs/8/a/498m/img_8a6c96cf4ead7b0268fe7f71a28c5fd174858.jpg)

![[動画で解説]「短期ドル/円の見通しは、「151円台をキープする限り、円安継続」!」FXマーケットライブ](https://m-rakuten.ismcdn.jp/mwimgs/9/4/498m/img_94157f1cc65cda079f19b67766ae663646051.jpg)

![[動画で解説]【日米株】年末ラリーへ 今そこにあるハードル](https://m-rakuten.ismcdn.jp/mwimgs/3/6/498m/img_36b800bb6c24b2c67166a5873aae553259027.jpg)

![[動画で解説]中国GDP鈍化、デフレと不動産不況続く。それでも大規模な景気刺激策に慎重な理由](https://m-rakuten.ismcdn.jp/mwimgs/5/0/498m/img_505d64bd347e5f9efb94cdb4e523377b51921.jpg)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/346m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]大激戦!米大統領選挙で世界分裂は直らない](https://m-rakuten.ismcdn.jp/mwimgs/f/e/160m/img_fe0df75b485762eaa90ed95b8238cdaf69929.jpg)

![[動画で解説]iDeCo(イデコ)ファースト!NISA(ニーサ)より節税メリット大!デメリットも理解して活用](https://m-rakuten.ismcdn.jp/mwimgs/b/2/160m/img_b2ffc423fe5754f6473aa1748346698d47085.jpg)

![[動画で解説]【S&P500の危機?】トランプショック到来...!?米大統領選挙の今後](https://m-rakuten.ismcdn.jp/mwimgs/4/d/160m/img_4d37c6668863c2c90260de7232facac5104960.gif)