今回は貴金属価格について注目します。

貴金属には別のレポート「コモディティ☆クイズ【6】「貴金属の生産国(地図付)」に挑戦してみよう!」で述べた通り、4つの銘柄があります。金(ゴールド)、銀、プラチナ、パラジウムです。

かつては強くシンクロしていた貴金属の値動き

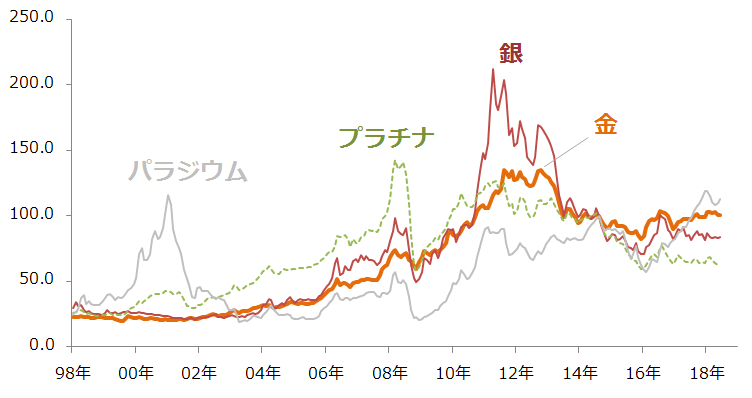

図1はその4つの貴金属の価格の推移です。

2003年から2012年ごろまでは、貴金属の値動きはおおむね同じだったと言えます。つまり、「貴金属カテゴリの値動きは足並みが揃う」という発想と、実際の値動きはほとんど合致していたということです。

例えば、金が上がるときに銀が極端に下がる、プラチナが下がるときにパラジウムが極端に上がる、などという場面はさほど見られず、程度の差はあっても、貴金属カテゴリのいずれかが上がるときはいずれも上がる、下がるときはいずれも下がる、という傾向があったと言えます。

貴金属がなぜこのような値動きをしたのか? という点については、4つの中で最も取引が活発な金(ゴールド)が他の3つをけん引していたと考えています。「同じ貴金属」と言えども、同じように動くには基準となるものが必要であり、それが金であるという考え方です。

図1:貴金属の価格推移(1998年1月~2018年6月:2014年8月を100として指数化)

金の「求心力」で足並みが揃っていた貴金属

市場の人気の度合を示す出来高を比較した場合、金が4つの貴金属の中で最も多いため「金に人気がある」、つまり金に他の3つの貴金属を引き付ける「求心力がある」と言えます。

人気が高まれば求心力が高まり、人気が低下すれば求心力が下がるのです。

冒頭で述べた足並みが揃っていた時代(2003年から2012年ごろ)の人気の状況を見てみたいと思います。

2003年から2008年まで

2003年に金のETF(上場投資信託)が始まり、金融商品化されました。金ETFを取引できる取引所は米国を皮切りに、欧州、オセアニア、そして日本にも広がりました。

その後、金を追うように銀やプラチナ、パラジウムのETFも登場しましたが、金の人気には勝てませんでした。ETFを通じて集まった資金の額は正に4つのそれぞれの立ち位置を示していると言えます。

また2003年ごろから、2008年のリーマン・ショック後に金価格が急落するまでの間、金を好むとされる中国やインドなどといった新興国での消費が拡大しました。

つまり、金融商品化されたことで金の立ち位置が確立し、中国やインドの膨大な消費の支えがあったことなどで、他の3つにはない金の人気が求心力となり、他の3つの値動きをけん引したと考えられます。

2009年から2012年まで

この間は金にとっても他の3つの貴金属にとっても、米国の量的金融緩和が重要な材料となりました。

この時期、米国政府の量的金融緩和政策により、市場にドルが大量供給され、ドルの価値は下がりました。ドルは世界の基軸通貨(貿易で使われているお金)であるため、ドルの価値が下がったことで、通貨に対する不安が世界的に生じました。

そのため、日本円やスイスフランなどが注目される局面もあったものの、国籍を持たない通貨として金に注目が集まりました。リーマン・ショック後の、特に2009年初旬から始まった米国の量的金融緩和第1弾(QE1)開始以降、ドル安、金高(ドル建て)の傾向が鮮明となりました。

金価格は大きく上昇、その他の貴金属も追随し、まさに金の人気高で求心力が強まり、他の貴金属の値動きをけん引した動きと言えます。

2014年の米国量的金融緩和終了後、足並みが乱れ始めた4貴金属

しかし、このような状態は米国の量的金融緩和の終了とともに終わりを迎えます。

2014年に米国の量的金融緩和第3弾(QE3)が終了し、米国は金融引き締めに向けて動き出しました。ここで、ドル安・金高(ドル建て)の構図は終了しました。

この米国の量的金融緩和終了のタイミングは、4つの貴金属の値動きに強弱が出始めた(足並みが乱れ始めた)時期とほぼ一致します。

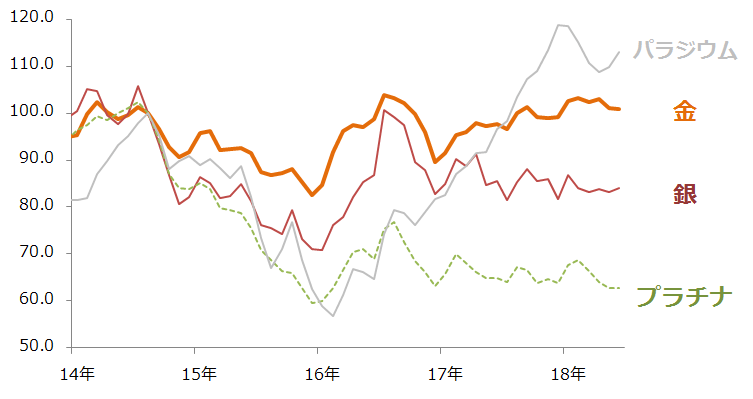

図2は先ほどのグラフの2014年以降を拡大したものです。

図2:貴金属の価格推移(2014年1月~2018年6月:2014年8月を100として指数化)

パラジウムは大きく下落後に大きく上昇。その結果4つの中で最も強くなりました。金はほぼ横ばい、銀は金よりも弱い、プラチナは4つの中で最も弱いという状態です。

具体的には、「2014年半ばにプラチナの価格が金の価格を下回った」「2017年後半にプラチナ価格がパラジウム価格を下回った」などが出始め、これまで通常と考えられてきた「金が他の3つをけん引する、足並みを揃えた値動き」ではなくなっていると言えます。

金の求心力低下が、銀、パラジウム、プラチナそれぞれの道を歩む動き始めるきっかけに

2015年以降になると値動きは、「銀は金よりも弱い」「プラチナは金よりも弱い」「パラジウムは一度弱くなったものの急に強くなった」など、従来の動きから変化が見られ始めました。金の求心力が低下したことが要因だと考えられます。

銀は、プラチナとパラジウムに比べて、金と同じ程度の山谷を描きながら価格が推移していました。2003年から2014年まで金に求心力があったことに加え、金と同様に通貨の側面を持つためです。

しかし2015年以降は、銀は金よりも弱くなり価格のかい離が拡大する傾向にあります。

プラチナは、銀よりも弱い状態が続いています。金の求心力の低下に加え、プラチナが持つ特有の下落要因が頭を重くしています。この点については過去のレポート「器用貧乏なプラチナ。悲しき宿命と価格低迷」をご参照ください。

金との価格差が「金 > プラチナ」の関係になり、さらにその関係が深まり始めたのはこの時期からです。

パラジウムは現在、金よりも強い状態にあります。金の求心力は低下したものの、パラジウムが持つ特有の上昇要因によって4つの中で唯一強い状態にあります。中国のパラジウム消費量が拡大傾向にあることが主な理由です。

むしろ金の求心力が低下したことが、パラジウム価格を大きく上昇させた面もあると思います。

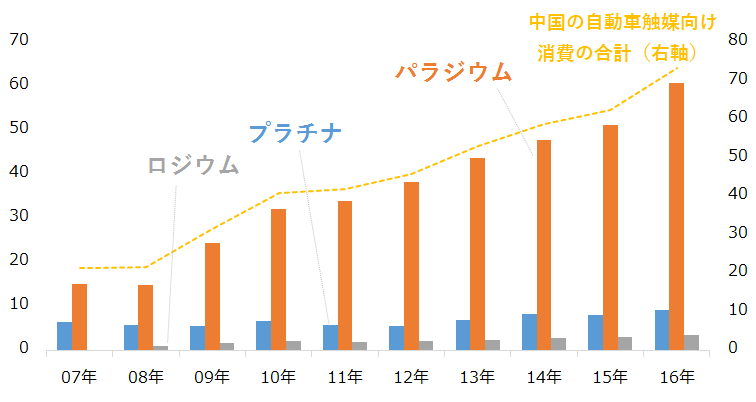

図3:中国の貴金属別の自動車触媒向け消費量

出所:トムソン・ロイター GFMS「Platinum Group Metals Survey 2017」より筆者作成

プラチナとパラジウムに共通する自動車排ガス浄化装置向けの消費は、世界的に見れば増加傾向にあります。この環境下で中国における「パラジウム」の同装置向けの消費が年々増加傾向にあります。

特に2016年は前年比増加率が2ケタとなるなど、増加傾向が強まっています。パラジウム価格がプラチナ価格に急激に迫り始めたのはこの時期です。

現在はすでにプラチナ価格を追い抜き、価格の関係は「パラジウム>プラチナ」となっています。

「プラチナ>金」の関係になるには、金の求心力復活が必要

このように、米国の金融引き締めをきっかけとした金の求心力の低下は、4つの貴金属が独自の材料で動くきっかけとなり、現在では、銀もプラチナもパラジウムも、それぞれの材料で動いていると考えられます。

このことは、プラチナ(独自の弱材料あり)と、金の価格の関係がなかなか「プラチナ>金」とならないことの説明にもなるでしょう。

逆を言えば、プラチナ価格が金価格を上回るには、少なくとも金の求心力が復活して、金がプラチナの弱さをカバーすることが必要だと考えています。

ただ、金の求心力の大きな材料だった米国の量的金融緩和は、すでに2014年に終了し、むしろFRB(米連邦準備制度理事会)が6月14日(日本時間)に決定したように、利上げ、つまり金融政策は量的緩和とは逆の引き締めの方向に向かっています。

このため金の求心力の復活には、かつての米国の量的金融緩和を上回る程の強材料、例えば今後、中国やインド、または別の新興国で爆発的に需要が増える、あるいは次世代電子部品に大量に金が用いられる状況を待つことなのだと思います。

今後さらに、4つの貴金属の独立性が強まる可能性がある点に留意が必要です。

▼もっと読む!著者おすすめのバックナンバー

2018年5月21日:器用貧乏なプラチナ。悲しき宿命と価格低下

2018年3月16日:プラチナ!がんばれ!我慢の先に反発への道は拓ける

2018年2月16日:メダルラッシュに沸く冬季オリンピックをコモディティの視点で眺めると…

2017年12月15日:EV化で気になる、プラチナ・パラジウムの“自動車鉱山”からの供給圧力

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)