世界最大のヘッジファンドが弱気転換

ビジネスインサイダーやゼロヘッジの報道によると、世界最大のヘッジファンド、ブリッジウォーター・アソシエイツが、「我々はほぼ全ての金融資産について、弱気に見ている」と、顧客に述べたという。

【マーケットはまだ、ゴルディロックス(適温)相場にあり、リスクを内包している。現在の相場から推定して、長期国債の利回りは横ばいで推移し、原油価格は62ドル/バレルをつけ、ドルは他の主要通貨と比べて3.5%下落する。2019年は危険な節目に向かう。財政を刺激する要因はあるが、連邦準備制度の引き締め施策はピークを迎える。アセットマーケットが経済をリードしている。つまり、投資家にとって危険はすでにここにある。6月はじめ、ブリッジウォーターは決定的なマーケットドライバー(市場を動かす要因)は10時を示していると語った。もし「針」が12時を差せば、流動性は本格的に締め付けられ、動向は非常に厳しいものになるだろう】(ビジネスインサイダー『「2019年は危険な節目に」世界最大のヘッジファンドが警告』)

2019年相場が危ないという観測が増えてきている。米国株はもう9年間も下げ相場がない。今年の相場でバブルが走れば、2019年は「巨大なボラティリティ・ジャンプ」の年になるかもしれない。

トランプの貿易戦争とブラックマンデーの構図

カナダで開催されたG7サミットでは、トランプ政権の通商政策を巡って米国とそれ以外の国の対立が解消されず、なんとか首脳宣言だけは採択された。しかし、サミットを途中退席したトランプ米大統領が「宣言を承認しない」と言い出すなど、国際協調に向けた取り組みは失敗に終わった。

「トランプ氏はサミット開幕日の8日にG7へのロシア復帰を提案。トランプ氏自身は他の首脳との論争を否定しているものの、仏政府筋によると、サミットでは米国の貿易相手国を激しく非難したという。そして最後の首脳宣言受け入れ拒否。方針転換で交渉相手に揺さぶりをかけるトランプ大統領の常とう手段といえる。首脳宣言では、米、カナダ、日本、英国、イタリア、ドイツ、フランスの7カ国の首脳は「自由で公平かつ互恵的な貿易」の必要性と保護貿易主義と闘う重要性で合意したとし、「関税障壁や非関税障壁、補助金(による障壁)の削減を目指す」方針を掲げていた。米国による自動車や自動車部品への輸入関税導入はカナダの自動車産業に壊滅的な打撃を与えるほか、日本やドイツにも悪影響を及ぼす可能性がある」(「首脳宣言承認しない」トランプ氏がG7会議閉幕後に反旗」6月10日のロイター)と、G7は無茶苦茶な内容である。

今の貿易戦争は1987年ブラックマンデー当時の米・独対立を思い起こさせる状況だ。ブラックマンデーの1987年は、金融政策の国際協調(ルーブル合意)をインフレファイターであるドイツ連銀が無視して金利を引き上げたことで米国がドイツを批判したが、現在は不公平だというトランプ大統領の貿易黒字国批判がドイツのみならず世界規模に及んでいる。

トランプ大統領の米国の孤立主義(国内問題第一主義)は変わることがないだろう。「この先、市場がかんしゃくを起さないか不安になる」という運用者は多い。1987年当時は長期金利に比べて株価は割高だと言われていたが、現在は世界的なQEと低金利という中央銀行バブルの影響ですべての金融商品が割高な水準に押し上げられている。

米利上げで低ボラの逆回転は始まるのか?

グローバルマクロファンドやクオンツファンドは、みんなブリッジウォーター・アソシエイツのリスクパリティ戦略の猿まねをしているところが多い。

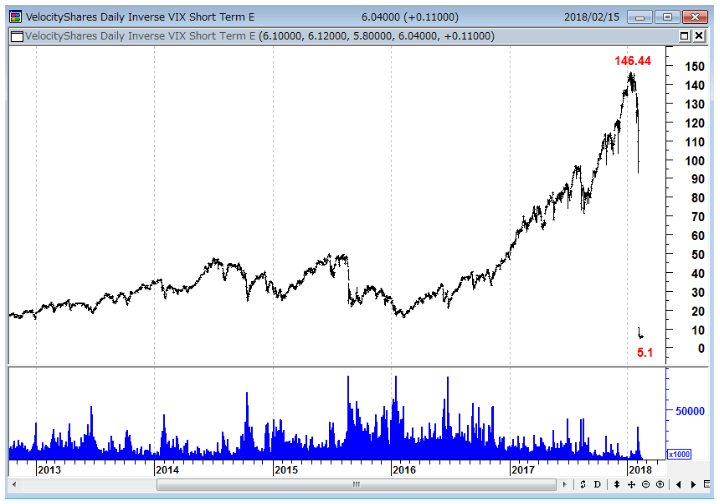

それで思い出されるのは今年の2月初旬の恐怖指数と呼ばれるVIX指数の急落だ。2月2日の米市場ではNYダウが2%しか下がらなかったのに、VIX指数は28%も跳ね上がった。これはリスクパリティ戦略のファンドのポジション巻き戻しが原因だと言われている。

ベロシティシェアーズ・デーリー・インバースVIXショートタームETN(日足)2013年~2018年

ボラティリティの逆襲で資産のすべてを失ったVIX恐怖指数の売りポジションETN

世界最大のヘッジファンドブリッジウォーター・アソシエイツのレイ・ダリオが採用しているリスクパリティ戦略は、アルゴリズム売買を行うファンドの多くが同じ戦法をとっており、株式や債券など複数の資産ごとの価格変動リスクを均衡化させて、資産ごとに「変動率×保有額」を一定に保つように運用している。

リスクパリティ戦略が流行っているのは、2008年のリーマンショック(金融危機)で、ポートフォリオの分散効果が効かなかったからである。株式と債券にみられるような本来逆相関の商品が全部売りに見舞われて、ファンドの多くは壊滅的損失を食らったからだ。金融危機を生き延びたブリッジウォーター・アソシエイツのリスクパリティ戦略が2008年以降はポートフォリオ管理の主流になっている。

昨年のような稀にみる低ボラティリティ(適温)環境では、金融市場全体のボラティリティ(リスク)が低下した。稼ぎにくくなったリスクパリティファンドは、レバレッジをかけてポートフォリオの資産を増やす動きに出た。いわゆる全部買いである。

しかし、金利が上がればこうした低ボラティリティ(適温)環境は持続不可能になる。金利が上がり、ボラティリティが上がれば、リスクパリティファンドの「全部買い」のポジションは巻き戻されるだろう。ゴルディロックス相場の逆回転は今年の2月から静かにはじまっているのである。

現状、ゴルディロックス相場は延命しているが、現在の米国でおこなわれている持続不可能な政策の組み合わせのなかで、その賞味期限には注意したい。

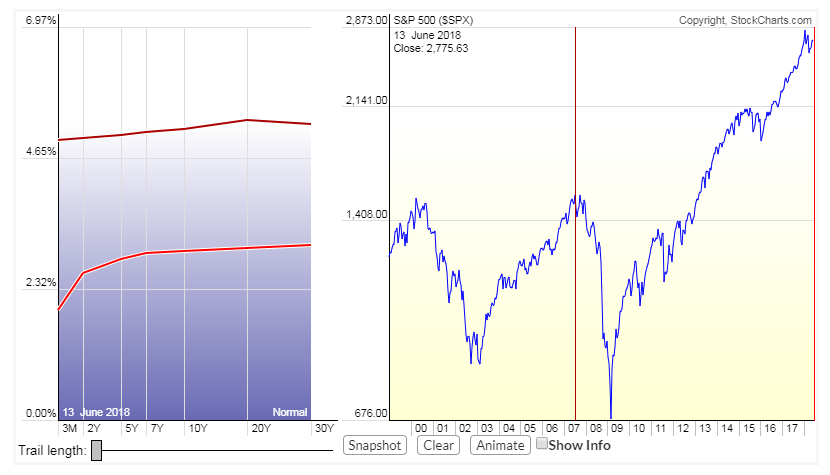

FOMCの答えは市場が出した

昨日のFOMC(米連邦公開市場委員会)は簡単に言うと、「目先は金融を引き締め、中期的には停止する」との見解だった。相反することを言っているのである。

答えは市場が出した。米国債市場では長期債と短期債の利回り格差が縮小する「フラットニング」が進み、米経済の減速に警鐘を鳴らしている。

米国の利回り曲線 2007年(茶)と2018年(赤)

長期債と短期債の利回り格差が縮小する現象は、景気後退の予兆…?

出所:ストックチャーツ

今年半年の相場を振り返って…最も理にかなう投資哲学はトレンドフォローだ

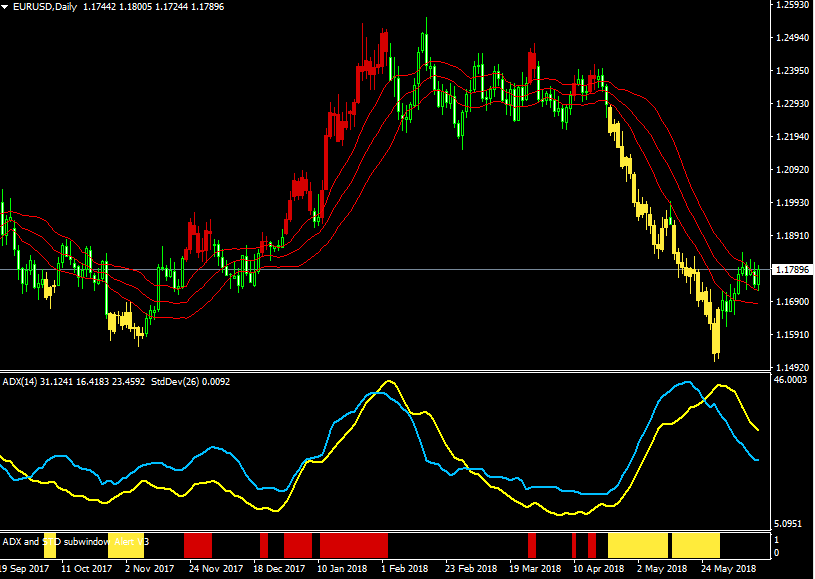

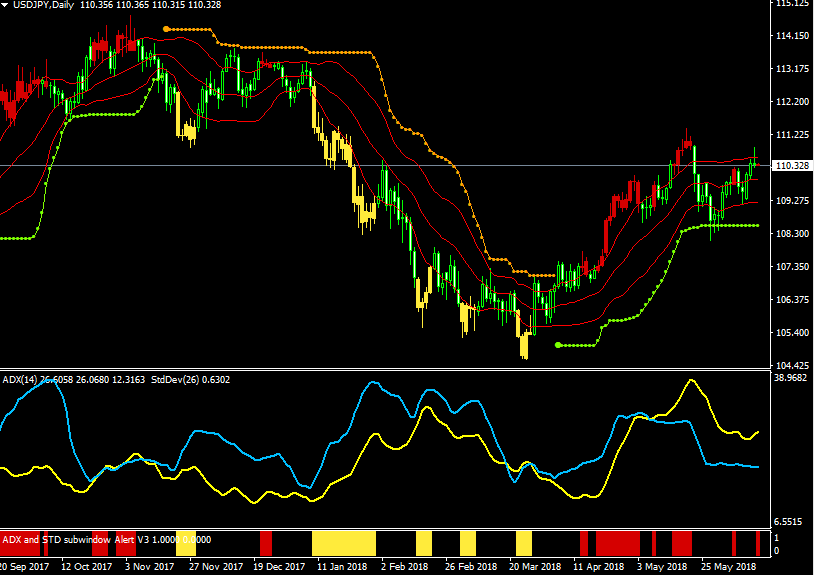

以下は筆者の順張り手法である「標準偏差ボラティリティトレードモデル」の日足チャートである。

いわゆるトレンドフォロー(順張り)の手法で相場にアプローチした場合、そのパフォーマンスは「運」や「偶然」による部分も大きい。たとえば、1年間、ドル/円を取引して大きなトレンド(方向性)が発生しなかった場合、どんなトレンドフォロー(順張り)の手法を用いても大きく儲けることはできない。これを人は「運」や「相場」が悪かったと言う。しかし、どの商品に何時大きなトレンドが発生するかを当て続けることは不可能なので、「運」よくトレンドに乗る(ついていく)ためには、出来るだけ多くの商品をトレードすることが必要となってくる。

筆者が相場の世界に入って既に30年超が経過したが、運用で「長期に安定したパフォーマンス」を上げるには、取引商品の「分散」が必要だとの信念を持っている。

相場を事業として長く続けるには、

- 自分の運用手法に対する絶対的な信頼性をもつ

- 世界のあらゆる市場に分散投資し、40~50品目の商品を取引する

- システマティックな損切り注文を置いておく

という3点が重要だ。

個人投資家で50品目の取引を行うのは大変である。しかし、トレンドフォロー(順張り)の手法で、長期にわたって「安定した」収益を上げるには、ある程度の商品分散(少なくとも株や債券、コモディティなど、10商品以上への投資)が必要であると思われる。 相場へのアプローチは「各人各様」でよいだろう。相場手法に正解はない。FXや先物取引は資金効率が非常によい反面、レバレッジ(借金)で取引する商品なので、オーバー・トレードは厳に慎みたい。小さなポジションで複数の商品のポジションをもつことが安定運用につながることは、これまでのファンド運用の歴史が証明している。

ユーロ/ドル(日足) 標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

ドル/円(日足)標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

ドル/スイスフラン(日足) 標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

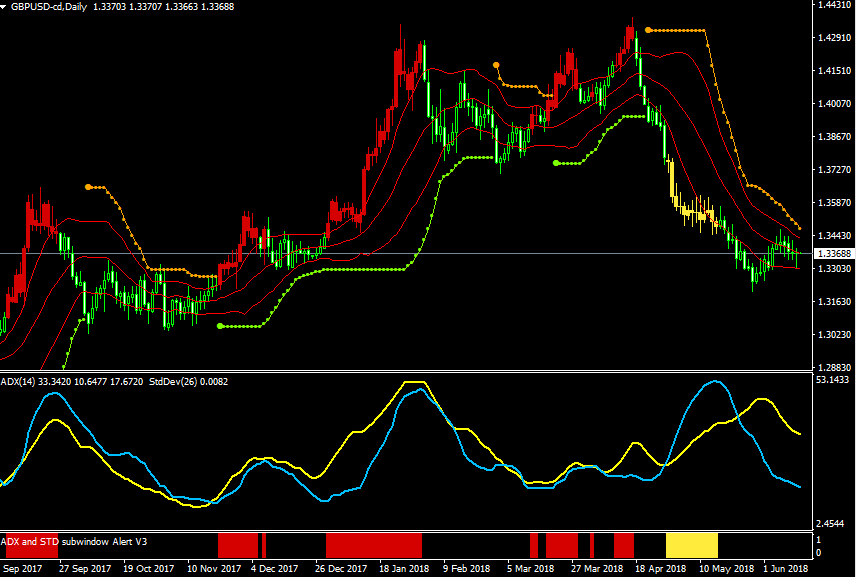

ポンド/ドル(日足) 標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

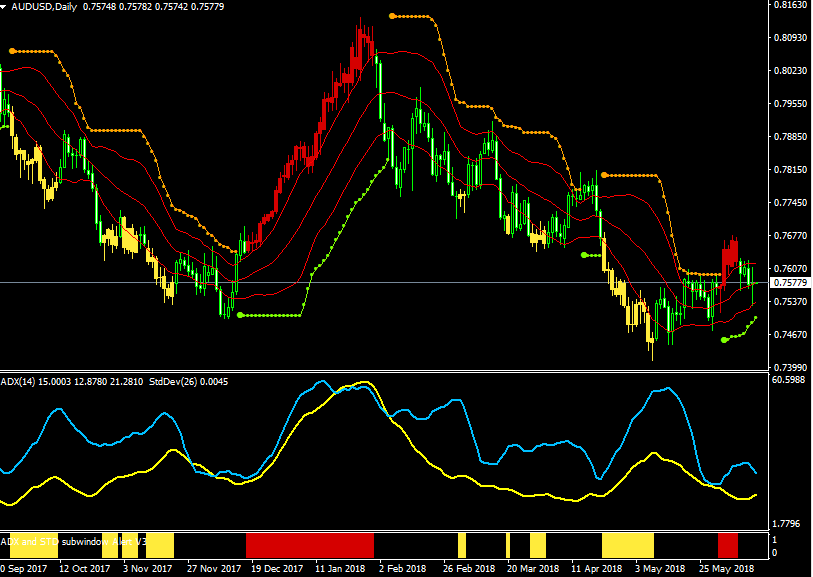

豪ドル/ドル(日足) 標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

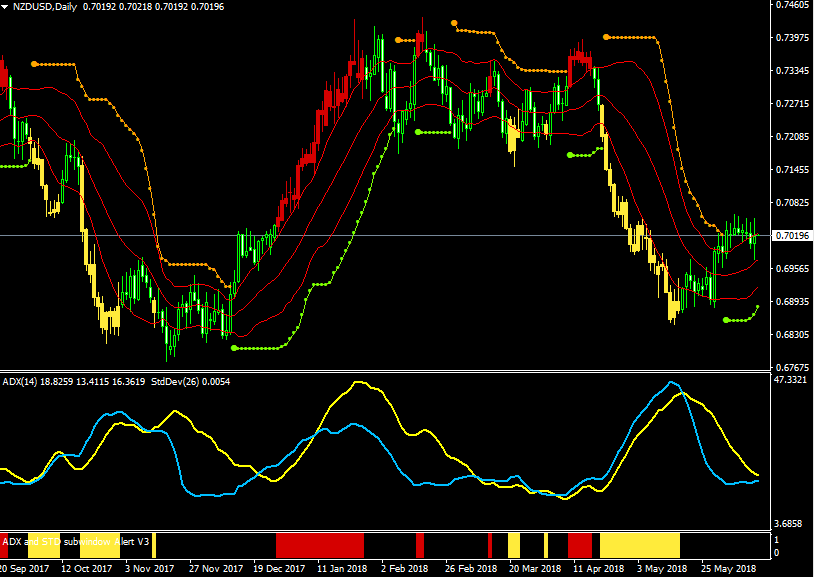

NZドル/ドル(日足) 標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

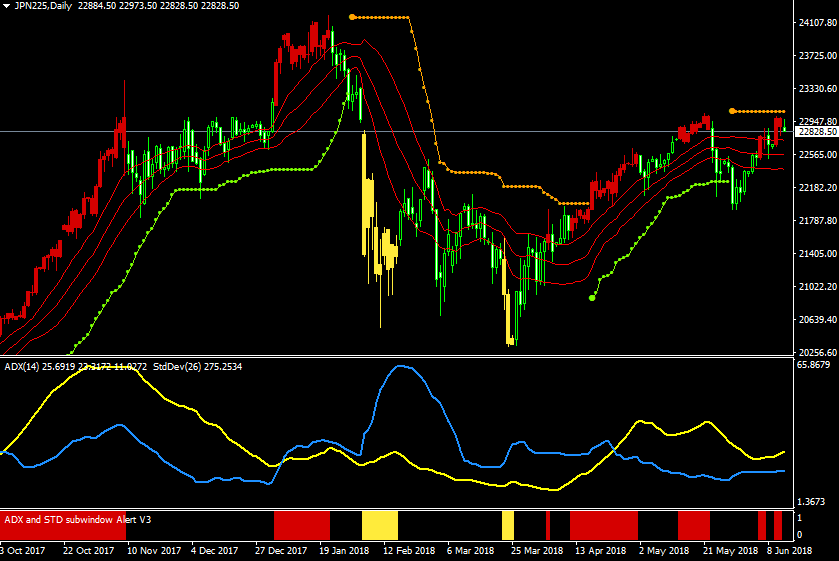

日経平均CFD(日足)標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

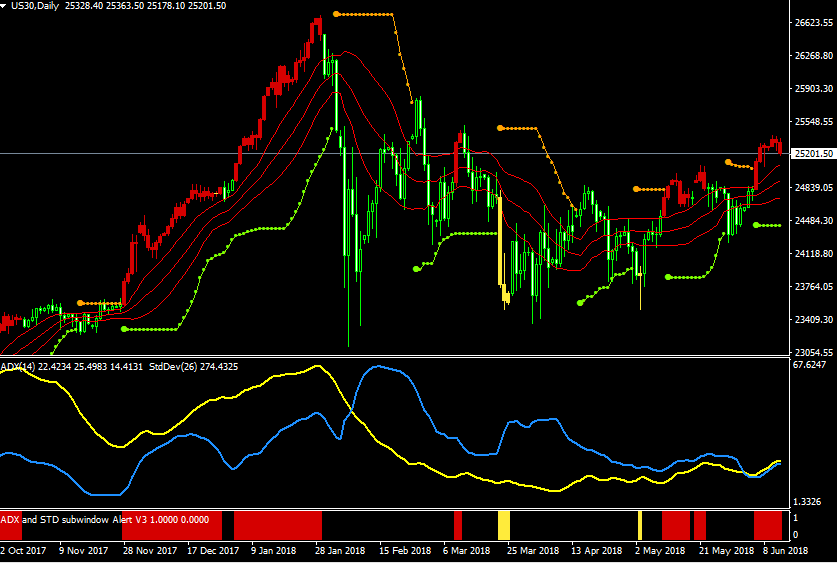

NYダウCFD(日足)標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

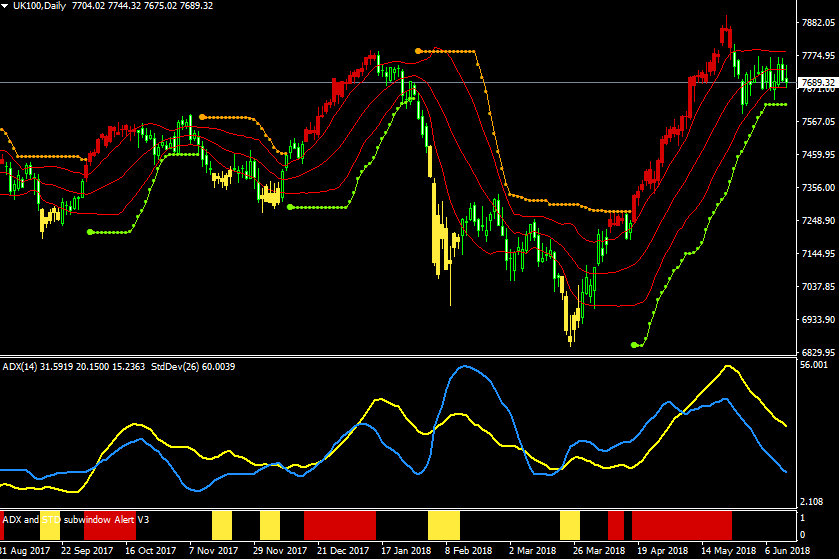

FTSE100CFD(日足)標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

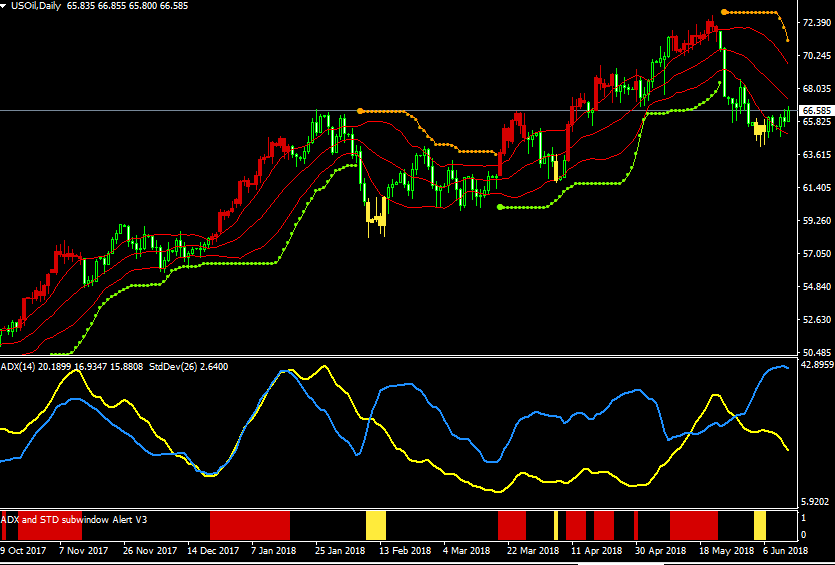

NY原油CFD(日足)標準偏差ボラティリティトレードモデル

中段:ワイルダー修正平均ADX(14)=黄・標準偏差ボラティリティ(26)=青

下段:赤色の期間=買いトレンド・黄色の期間=売りトレンド

出所:MT4 石原順DVD『石原順のボラティリティトレードシグナル』

「私たちは必ずしも特定の時期にうまく乗れるわけではない。だが注意深く検討すれば、不確かな世界でも最も理にかなう投資哲学はトレンドフォローだ。トレンドフォローは高値で買ったり安値で空売りする。19年間、私たちは一貫して高値で買い、安値で空売りした。もしトレンドが市場の根本的な性質でなければ、私たちのような取引手法ではたちまち廃業に追い込まれていただろう。しかし、トレンドはこの世の不可欠で根本的な現実だ」(ジョン・W・ヘンリー)

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)