黒田体制の5年を振り返る

4月9日、日銀の黒田東彦総裁が再任され、2期目となる黒田体制が今後も5年続くことになりました。

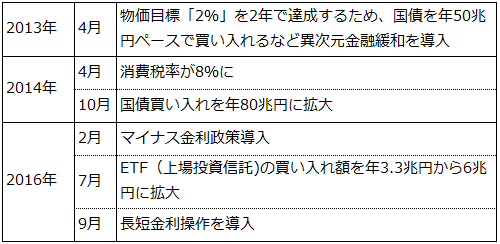

黒田総裁は2013年3月に就任し、アベノミクスの一環としてデフレ脱却を目指し「物価目標2%を2年で達成」と掲げて異次元緩和と呼ばれる金融緩和政策を相次いで繰り出しました(表1参照)。

5年間の政策効果と影響はどうだったのでしょうか。効果と影響を見極めることは、次の5年間のシナリオを想定する際に役に立ちます。

そこで黒田総裁の5年間を振り返ってみたいと思います。

表1:デフレ脱却に向けて導入された金融政策

導入された金融政策を時系列にすると表1のようになりますが、その政策の結果、現在、日銀が導入している金融緩和政策は次の3つです。

- 量的金融緩和 国債を年80兆円ペースで買い入れる(実際は50兆円程度)

- 質的金融緩和 ETFや社債、CP(コマーシャルペーパー)などを買い入れ

- 長短金利操作 長期金利をゼロ%程度、短期金利をマイナス0.1%に誘導

量的金融緩和とは、 政策金利を上げ下げするのではなく、民間金融機関から国債を買い入れることによって、市場への通貨供給量を増やす政策です。

一方、質的金融緩和とは、 量的緩和の手法として、買い入れる国債の償還までの期間(平均残存期間)を延長したり、ETFや社債、CPなどリスク資産の買い入れを積極的に行ったりする質的緩和を組み合わせた手法です。

そして、長短金利操作とは、政策金利のマイナス金利を適用するとともに、長期金利については、「10 年物国債金利がおおむね現状程度(ゼロ%程度)で推移するよう、長期国債の買い入れを行う」オペレーションを加えることによって、イールドカーブが適切に形成される調節手段のことです。

長短金利操作は「イールドカーブ・コントロール」と呼ばれ、10年までの期間の金利をゼロ金利近辺に調節しています。黒田総裁はこの3月の記者会見で「重要な変更だった」と述べています。今後、量的緩和拡大には選択肢が限られているため、この長短金利操作が注目されます。

これら金融緩和政策の結果、景気は上向き、円安の進行で輸出産業を中心に過去最高水準の業績を達成する企業が増えました。そして日経平均株価は1月、26年ぶりとなる2万4,000円台をつけました。

しかし一方で、デフレ脱却は厳しく、2年で達成としていた目標の達成時期を6回も先送り、5年経った現在でも消費者物価指数は1.0%にとどまる状況となっています。物価が現時点で達成できていないことについては、黒田氏は「人々の間にデフレマインドが根付いてしまい、転換に時間がかかっている」と釈明しています。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)