2017年3月号の概略

- 2月も世界株式は強気相場を維持。景気と業況感の改善を背景に、2017年の世界の企業業績は大幅増益へ。

- 市場心理のリスクオン(選好)と日米金利差拡大を受けたドル円の回復を契機に日本株式は出遅れを解消へ。

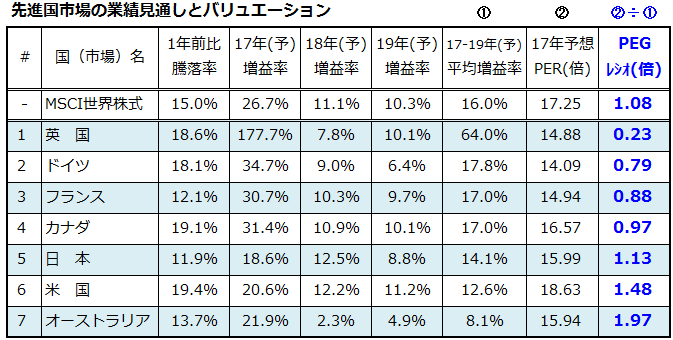

- PEGレシオ(予想PER÷予想利益成長率)を使い、先進国と新興国市場で「相対的に割安な市場」を探ってみた。

(1)世界株式の堅調を支える業績見通し

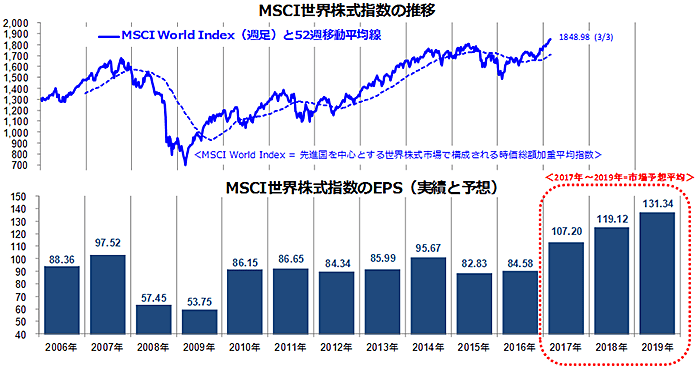

世界株式は堅調を維持しています。世界株式指数(MSCI World Index)は2月、2015年5月以来約1年9ヵ月ぶりに史上最高値を更新しました。図表1でみる通り、世界株式指数(週次)と52週移動平均線の動きをみると、昨年初に底入れし、年央から強気(ブル)相場入りした流れが窺えます。米国を中心に世界の景気は拡大基調に入っており、グラフの下段に示した指数ベースの企業業績(EPS=1株当り利益)推移をみると、2015年や16年の低迷を経て、2017年は大幅増益に転じると見込まれています。専門家(アナリスト)予想の平均によると、2017年のEPSは107.20と前年比で+26.7%の大幅増益が予想されており、そのまま実績となれば「2007年以来10年ぶりの史上最高益」を示現することとなります。こうした業況感の背景には、エネルギー・素材市況の回復、資本財需要の拡大、半導体を中心としたIT関連の好調、長短金利差の拡大を受けた金融業界の収益持ち直し期待があります。また、米国で共和党政権が取り組む法人減税による純利益拡大期待、インフラ投資や公共投資拡大による需要増加期待、規制緩和による産業活性化期待なども、先行きの業績見通し改善の追い風となりそうです。

<図表1:世界株式と業績動向(実績と予想)>

(注:EPS(1株当り利益)の実績と予想はMSCI世界株式指数ベース。予想EPSはBloomberg集計による市場予想平均)

(出所:Bloombergのデータより楽天証券経済研究所作成(2017年3月3日))

(2)世界規模で業況感の改善が続いている

市場が注目していたトランプ米大統領による議会演説(2月28日)は、想定された範囲の内容で無事終わりました。「分断された米国をひとつにしたい」との意欲をみせるなど、「意外に大統領らしい落ち着いたスピーチだった」との評価も多く、市場に安堵感を広める結果ともなりました。ただ、期待された財政政策を巡る発言は、「大規模な法人減税」や「1兆ドルのインフラ投資を議会に提案する」と述べるに留まり、税制改革などの詳細は3月中に見込まれる「予算教書」の発表待ちとなりそうです。一方、米景気は堅調で、企業業績の拡大と新政権の景気対策への期待は根強く、昨年11月の大統領選挙後にダウ平均は32回も最高値を更新する強さをみせています(3月3日時点)。

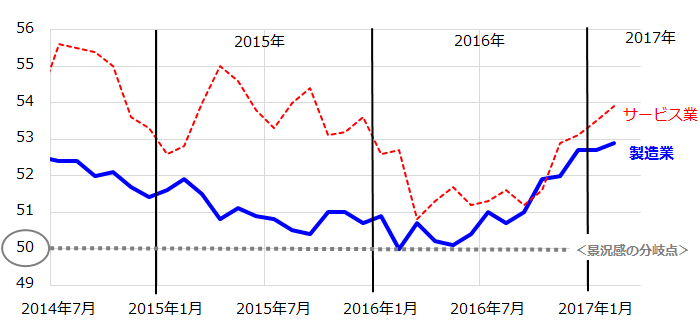

米国を筆頭に世界の経営環境は改善しています。世界の約40カ国における約1万2,000社の製造業及びサービス業(非製造業)企業に聞き取り調査をしているPMI(購買担当者景気指数、2017年2月時点)によると、製造業もサービス業も「景況感の分岐点」とされる50を上回り改善傾向を示しています。特に世界製造業PMI指数の2月値は52.9と、約5年9ヵ月ぶりとなる水準に上昇しました。PMIの「50超圏での上昇」は、業況感が改善しているなか「改善ペース」が速まっていることを示しており、世界株式が「業績相場」入りつつある兆候として注目したいと思います。

<図表2:世界の製造業・サービス業PMI(購買担当者景気指数)>

(注:PMI(購買担当者指数)は、指数が50を超えれば景気拡大、50を下回ると景気後退を示唆するとされる)

(出所:Bloombergのデータより楽天証券経済研究所作成(2017年2月))

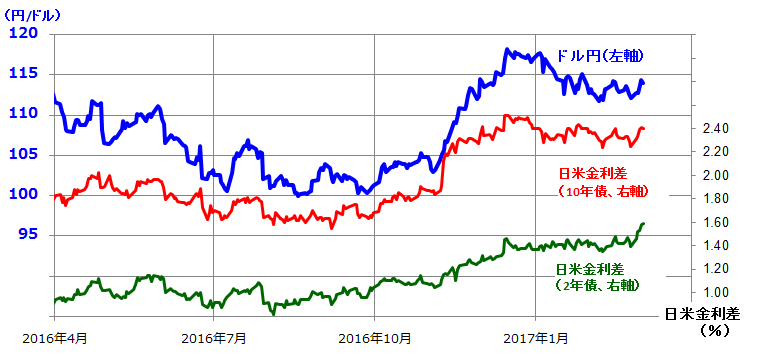

(3)ドル円の反転上昇は日本株の追い風

世界景気が上向くなか、為替相場でのドル円の持ち直しを契機に、日本株が下値を切り上げる兆しをみせていることに注目したいと思います。年初来の日経平均は、高値を更新する米ダウ平均に出遅れてきました。その主要因は、トランプ米大統領が示唆してきた保護貿易政策や円安牽制発言を嫌気したドル円の軟調でした。振り返ると、ドル円は昨年12月15日に118円台を付ける円安傾向となりましたが、年明けから反転下落してスピード調整入りし、2月6日には111円台まで円高となりました。その後、2月10日に開催された日米首脳会談で、トランプ大統領側から日米貿易不均衡や為替を巡る言及がなかった安堵感でドル円はいったん底入れ。その後は、米国景気と物価の持ち直し、ダウ平均の上昇、FRB(米連邦準備制度理事会)高官による「早期追加利上げ」発言を受けて米債利回りが反転上昇。イエレンFRB議長は3日の講演会で、「経済指標が想定とおりであれば、3月の利下げは適切」と述べました。シカゴ市場(CBOT)で取引されているFF金利先物市場から試算される「3月14-15日のFOMC(連邦公開市場委員会)での追加利上げ決定」の確率は約9割にまで急上昇しています(3月3日時点/Bloomberg試算)。図表3でみるとおり、長期金利(10年国債利回り)も短期金利(2年国債利回り)も、日米金利差は再拡大の兆しをみせており、為替相場でドル円が再上昇する兆しもみられます。1-2月に上値が重い展開となった日経平均は、ドル円の反転回復が本格化すると、「春相場」入りして上向きに転じる可能性が高いと考えています。

<図表3:為替(ドル円)相場と日米金利差の推移>

(出所:Bloombergのデータより楽天証券経済研究所作成(2017年3月3日))

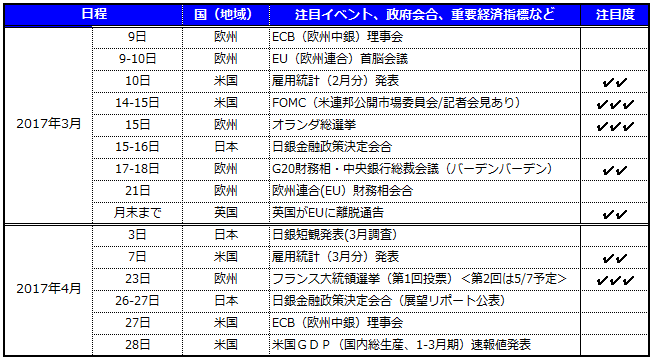

(4)3月に注目したいイベント

3-4月に市場の動意材料となりそうな主要イベントを一覧表(図表4)にまとめました。FRBは、10日に発表される米雇用統計(2月分)の内容を踏まえ、14-15日に開催されるFOMC(連邦公開市場委員会)で追加利上げを決定する可能性が高まっています。政策金利の動向に敏感な2年国債利回りでみた日米金利差は拡大基調に転じており、ドル円相場を下支えしそうです。また、15日に実施されるオランダ総選挙(下院)では、移民排斥やEU(欧州共同体)からの離脱を訴えるウィルダース党首が率いる自由党(極右政党)がどの程度支持されるかが注目されています。米国では通例、大統領による一般教書演説(本年は施政方針演説)を終えて間もなく「予算教書(今回は2017年10月から2018年9月迄の予算方針)」が発表されるのが一般的です。 とは言うものの、大統領府、共和党、OMB(行政管理予算局)による予算調整や協議は遅れているとみられ、発表内容や時期が市場の期待に沿わないものとなれば、株式やドル円がいったん下落する可能性もあり警戒が必要です。なお、17-18日にドイツで開催されるG20財務相・中銀総裁会議では、初登場となるムニューシン新・米財務長官による為替を巡る発言が警戒されています。

<図表4:3月-4月の注目イベントなど(一覧)>

(注:「注目度」は、金融市場への潜在的な影響度を定性的に判断して付記したものです)

(出所:各種報道などより楽天証券経済研究所作成)

<あすなろ投資戦略-世界株式のなかで割安な市場を探る>

本コラムでは、投資ニーズに応じた投資戦略をご紹介しています。今月は、堅調を続けている世界株式のなかで割安な市場を探るべく検討してみます。

PEGレシオで検討してみる割安市場

一般的に、株式が「割安なのか割高なのか」を判断する指標(モノサシ)として、PER(株価収益率)を比較する方法があります。ただ、PERのみで分析すると、成長期待が乏しい市場や銘柄(安かろう、悪かろう?)が浮上してくる可能性があります。そこで、「利益成長(業績回復)期待を加味した割安度」を知る上で参考となる指標として「PEGレシオ」をご紹介したいと思います。PEGレシオとは、「予想PER÷予想利益成長率」(PER÷Growth)で計算され、そのレシオ(倍率)が低いほど、「利益成長(業績回復)予想を加味したPER面で株価が比較的割安」と判断されます。この場合の「利益成長予想」には多種が考えられます。過去の成長率平均を使う場合もありますが、過去の実績よりも「将来の成長予想」を使いたいと考えます。そこで本稿では、本年(2017年)から2019年までのEPS(1株当り利益)の伸び率平均(=今後3年の増減益率平均)を「予想利益成長率」として使いたいと思います。この場合、EPSの伸び率(予想)は、現時点での市場予想平均(アナリストなど専門家による予想平均)で、今後の環境変化次第で修正(上方修正や下方修正)される可能性があり、確定した予想値ではないことには留意が必要です。

先進国株式のなかで割安市場はどこか

上記したPEGレシオを使い、先進国株式のなかで相対的に割安な市場を探ってみたいと思います。市場指数については、できるだけ同じ土俵での比較(共通の指数構成法)を意識するため、内外の機関投資家が運用目標にすることが多いMSCI指数を使用します。図表Aでは、MSCI世界株式指数と各国のMSCI指数をベースにした予想EPSを使い、2017から19年までの予想増減益率(前年比伸び率平均)を計算した上で、「17-19年(予)平均増益率」(今後3年の利益成長率予想平均)を「予想利益成長率」として算出します(①)。2017年予想PER(②)を①で割り、PEGレシオ(予想PER÷利益成長率)を試算しました。世界株式指数は、今後3年の利益(EPS)成長率が平均で16%、予想PERは約17.3倍。従って、PEGレシオは1.08倍(=17.3÷16.0)と計算されます。PEGレシオ(倍率)の低い順にランキングすると、英国、ドイツ、フランス、カナダなどが「相対的な割安感」で上位に浮上することがわかります。

<図表A:PEGレシオでみた先進国市場の割安度ランキング>

(注:予想増益率はMSCI指数ベースの予想EPS(1株当り利益)の前年比伸び。予想値はブルームバーグ集計による市場予想)

(出所:Bloombergのデータより楽天証券経済研究所作成(2017年3月3日))

新興国株式のなかで割安市場はどこか

同様に、新興国市場もPEGレシオで割安感を比較してみます。一般的に、新興国市場は先進国市場と比較してリスク(リターンの振れ)が大きいことから、「要求リスクプレミアム(投資家が要望する株式利回り)」が先進国より大きいとされ、このことが新興国市場のPERを先進国より押し下げているとされています。新興国市場のPERが、先進国市場のPERより低い状況が続いてきたことに留意したいと思います。その上で、MSCI新興国株式市場指数のPEGレシオをみると「0.70」で、上記した世界株式(1.08)と比較して低いことがわかります。一方、新興国の経済成長率は、先進国より高い場合が多く、利益成長率期待(予想増益率)が高めであることも一般的です。こうした状況を踏まえ、PEGレシオが低い順に新興国株式市場をランキングした一覧を下記します(図表B)。その結果として、ロシアとブラジルといった資源国が上位を占めました。昨年春からの資源市況の回復トレンドを受け、ロシア経済もブラジル経済も最悪期を脱しつつあるとの見方が強くなっており、ブラジルの17-19年(予)平均増益率は68.3%と突出しており、ロシアも24.4%と高いことがわかります。こうした高増益率は、「高成長」と言うよりも、2016年前半までの資源市況低迷を受けた業績の落ち込みをベース(発射台)にした「業績急回復」期待であることに留意したいと思います。一方、PEGレシオが最も高い「3.3」と計算されたマレーシア株式のリターン(1年前比騰落率)が1.0%に留まっていることにも注目したいと思います。こうしたPEGレシオ分析も、絶対的な投資判断指標ではありませんが、「成長(業績回復)期待を加味した割安感」を市場ごとに比較する上での参考になると考えています。

<図表B:PEGレシオでみた新興国市場の割安度ランキング>

(注:予想増益率はMSCI指数ベースの予想EPS(1株当り利益)の前年比伸び。予想値はブルームバーグ集計による市場予想)

(出所:Bloombergのデータより楽天証券経済研究所作成(2017年3月3日))

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)