為替市場で円高が進みつつあることが、日経平均株価の上値を押さえる要因となっています。今回は、ドル/円為替レートを動かす要因を解説します。

この解説は中上級者向けです。基礎的な解説から読みたい方は、以下のレポートをご参照ください。

2018年1月25日:ジリジリ進む不気味な円高。どこまで続く?

ドル/円を動かす一番重要な要素は「日米金利差」だが、「政治圧力」も影響

為替を動かす材料は、無数にあります。なかでも、一番重要なのは、日米金利差です。

米国の金利上昇→日米金利差拡大は、円安材料です。日本の金利は低いので、米国の金利が上がり、日米金利差が開くと、ドルに投資する魅力が高まります。すると、円を売ってドルを買う投資家が増えるので、円安が進みます。

逆に、米国の金利が低下し、日米金利差が縮小すると、円高になります。

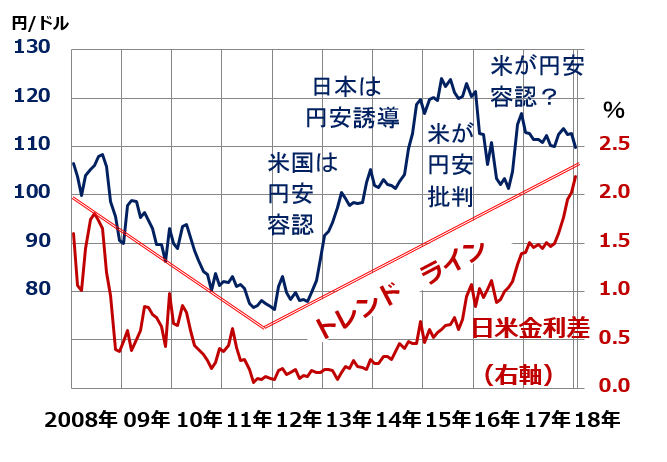

以下の通り、ドル/円為替は、日米の2年金利差(米国の2年債利回り-日本の2年債利回り)に連動しています。

日米の2年金利差と、ドル/円為替レートの推移:2008年1月~2018年1月26日

過去10年を見ると、おおむね日米金利差と、ドル/円は連動していることがわかります。ただ、厳密にいうと、以下のように、細かい相違があります。

●2008-11年:日米金利差の縮小にしたがって、円高(ドル安)が進行。

●2012-15年:日米金利差が少ししか拡大していないのに、大幅に円安進行。日本が大規模緩和を実施し、円安を進めていたが、米国が円安進行を容認していたため。

●2016-17年:日米金利差が拡大するなかで、円高が進行。米要人から「円安批判」が高まったことが影響。行き過ぎた円安に修正が起こったと見ることもできます。

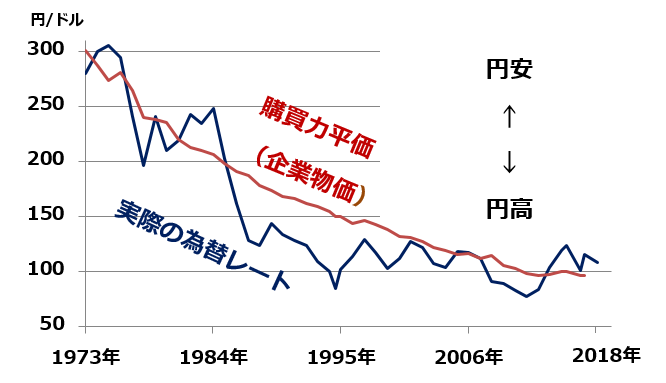

ドル/円為替レートは、長期的には、購買力平価に沿って動いている

ドル/円は、短期的には日米金利差で動きますが、長期的に見ると、購買力平価(企業物価ベース)の変動に沿って、動いていることがわかります。

ドル/円為替の購買力平価(企業物価ベース)と実際のレート推移:1973年1月~2018年1月26日

購買力平価(企業物価ベース)は、ひとことで言うと「貿易収支を均衡させる為替レート」です。

実際の為替が、購買力平価よりも大幅に円高になると日本企業は輸出競争力を失います。購買力平価よりも、大幅に円安になると、日本企業の輸出競争力が飛躍的に高まります。短期的に問題にならなくとも、長期化すると、貿易不均衡が起こり、最悪、貿易摩擦につながります。

日本は輸出競争力がきわめて強く、恒常的に貿易黒字を稼いできた国なので、為替レートは購買力平価より、円高になりやすかったといえます。

ただし、近年は、購買力平価が、為替レートを決めることは、ほとんどなくなりました。貿易収支が、為替を動かすことがなくなったためです。貿易収支よりはるかに規模が大きい「資本収支」が、為替を動かすようになり、為替アナリストの間でも、購買力平価はあまり話題にならなくなりました。資本収支に影響を与える「内外金利差」に、為替市場の関心は集中しています。

それでも、購買力平価が、間接的に為替相場に影響を及ぼすこともあります。ドル/円が、購買力平価よりも大幅に円安になると、米国から「円安批判」が出ます。米国からの政治圧力によって、円高が進みます。

経験則では、購買力平価より20%以上円安が進むと、米国から円安批判が出る

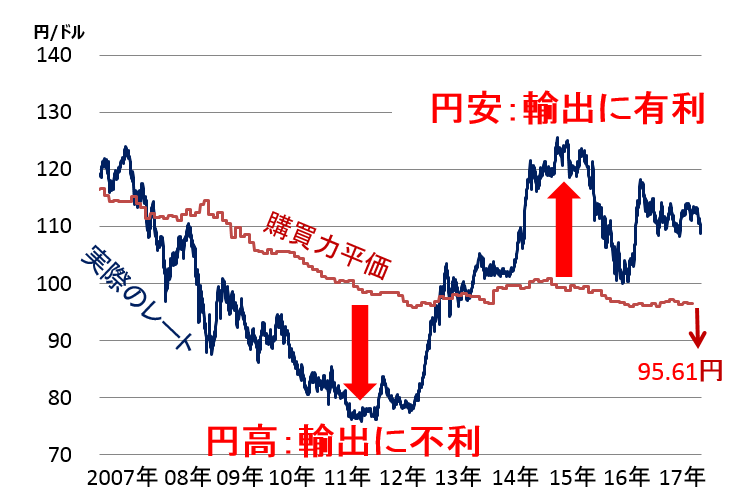

2006年以降の購買力平価と、ドル/円の動きを、詳しく見てみましょう。

ドル/円為替の購買力平価と実際のレート推移:2007年1月~2018年1月26日

2008-12年は、購買力平価対比で、大幅な円高が進みましたので、日本の輸出産業の競争力が低下しました。2013-18年は、購買力平価対比で、大幅な円安が進みましたので、日本の輸出産業の競争力が上昇しました。

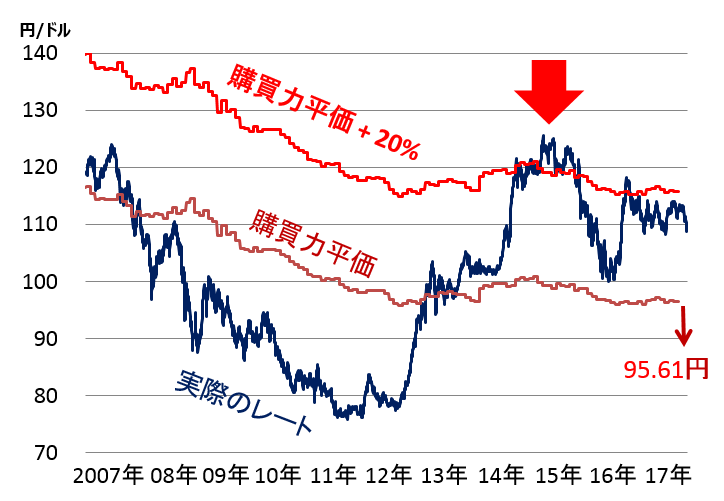

経験則では、購買力平価よりも20%以上、円安が進むと、米国から「円安批判」が出ます。上記のグラフに、購買力平価よりも20%円安の水準を示す線を加えた、以下のグラフをご覧ください。

ドル/円為替の購買力平価と実際のレート推移:2007年1月~2018年1月26日

2015年、ドル/円が、購買力平価よりも20%以上、円安になると、米国から円安批判が噴き出しました。当時、大統領選挙を戦っていたトランプ大統領が最初に口火を切り、対抗候補のヒラリー・クリントン氏も「円安批判」に同調しました。さらに、財務長官だったルー氏も「日本の為替操作は許されない」と、円安批判に加わりました。そうした、米国からの政治圧力もあり、その後、急速に円高が進みました。

過去の事例で言うと、1984年にもドル/円が、購買力平価より20%以上、円安になりました。この後、1985年9月に米国主導で「プラザ合意」が結ばれ、国際協調介入によって、急激な円高が進められました。

このように、購買力平価・貿易収支は、通常は、為替レートに影響を及ぼしませんが、時折、貿易摩擦などを通じて、為替に影響します。その結果、長期的には、ドル/円は、おおむね購買力平価プラスマイナス20%に収まっています。

<参考>購買力平価とは

世界各国のマクドナルドのハンバーガーの価格から導かれるビッグマック指数が有名です。仮に、日本で100円のハンバーガー(ビッグマック)が米国では1ドルで売っているとします(数字は説明のために設定したもので、実際の価格とは異なります)。その場合、ハンバーガー1個が買える100円と1ドルを同じ価値とみなします。つまり、1ドル=100円をビッグマック価格から導かれる購買力平価(ビッグマック指数)と考えます。

2018年1月30日の現在のドル/円は、1ドル約109円です。1ドル=100円の購買力平価より円安なので、輸出に有利です。日本で1個100円のハンバーガーを大量に買いつけて、米国に輸出して1ドルで売れば、利ざやが得られるからです。1個100円で買ったハンバーガーを1ドル(109円)で売却できるからです(現実には、ハンバーガーは輸出できません)。

このレポートで使用している購買力平価は、企業物価(企業が利用するさまざまな財のバスケット価格)から、日本通貨研究所が算出したものです。この購買力平価よりも、実際の為替レートが円高だと、日本企業は輸出競争力を失います。購買力平価よりも、実際のレートが円安だと、日本企業は輸出競争力が高まります。

▼もっと読む!著者おすすめのバックナンバー

1月25日:ジリジリ進む不気味な円高。どこまで続く?

▼他の新着オススメ連載

今日のマーケット・キーワード:トランプ大統領『就任1年目の成果』は?

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)