みなさまこんにちは。家計の窓口でおなじみの、ファイナンシャルプランナーゆりもとひろみです。ここ1,2年は住宅購入のご相談や、住宅購入後の資産管理のご相談がとても増えています。共通して聞かれるのが、「資金が貯まったら、繰り上げ返済に回した方がよいですか?それとも何か違う形で活用したほうが良いのでしょうか?」という質問です。低金利に加え、様々な優遇税制の絡み合いで、一昔前のように「余裕資金は繰り上げ返済に回すべし!」とは言いきれないケースが増えてきました。そこで、余裕資金100万円を繰り上げ返済した場合と投信などで運用した場合の違いを、整理してみましょう。

- 繰り上げ返済も「資産運用」です!

まず、みなさんにご理解いただきたいのは、余裕資金を預金のままにしておくのも、住宅ローンの繰り上げ返済に回すのも、資産運用をしているということです。資産運用とは、「自分のお金に働いてもらってお金をふやしてもらうこと」全体を指します。確実な効果を重視するなら、希望年齢まで返済期間を縮めるべく繰上げ返済に励むのもよい方法です。ただし低金利が続く現在は、その他の運用方法と比較検討する余地があります。

- 減税の恩恵を加味した、資産運用比較

住宅ローンを組んで1年目のAさんが、手元にある余裕資金(当面生活費に充当しなくてよいお金)100万円を、運用した時の試算を表にまとめました。前提だらけになりますが(ここで前提条件としている数値は今後の経済情勢等の影響で大きく変動する可能性はありますが)まずはローン金利の変動と資産運用のリターン変動を加味せずに考えてみます。

表1 借入1年後に100万円を繰上返済した場合の効果

(出所:FPフローリスト作成)

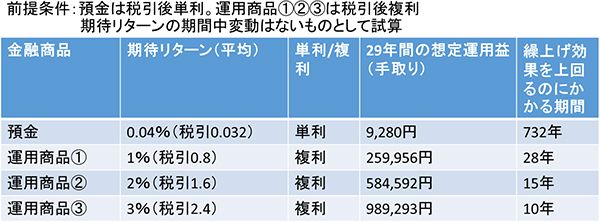

表2 運用商品で29年間資産運用を続けた場合の想定運用益

(出所:FPフローリスト作成)

表1、表2をご確認ください。現在の低金利と優遇税制が続く間は、ローン金利が1%なら運用利回りは1%以上を実現できれば、繰上げ返済より効果があるという試算結果になりました。NISA枠を利用して運用する場合は、更に運用益の手取りの増加を期待することができます(現在NISAは期間限定の制度として導入されているため、比較表では加味していません)。

ただし、これは住宅ローンの残期間と同期間、運用が想定通りにでき続けた場合であることはご注意ください。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)