はじめに

今月のテーマは「投資頻度とポートフォリオ」。

長期投資、デイトレードなど投資スタイルにはいろいろなタイプがあり、目指すリターンやリスク許容度によって選ぶ商品も異なります。今回のアンケート結果を見ると、投資頻度でもっとも多かったのは、「月1投資」。約25%の方が選択されていました。

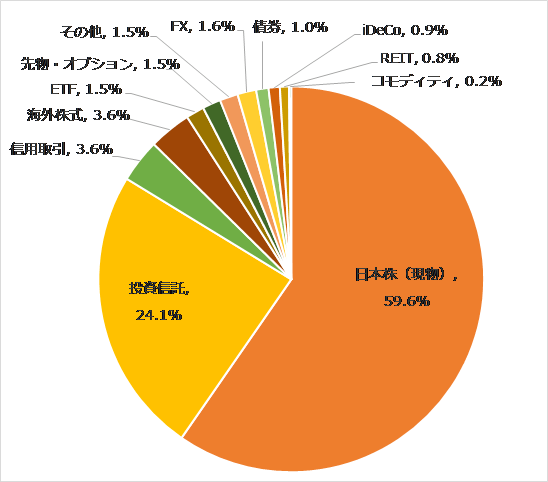

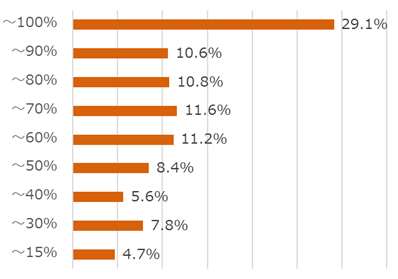

一方、投資している商品をみると約6割の方が「日本株(現物)」を組み入れ。そして、その日本株の組み入れ比率が90%超の方が約3割というデータが出ており、かなり日本株重視の投資スタイルを選択していることがわかりました。

この状況を踏まえ、楽天証券経済研究所の香川らが、より安定的な資産運用プランについて分析を行っておりますので、ぜひご覧ください。

楽天DIのまとめ

楽天証券経済研究所シニアマーケットアナリスト 土信田 雅之

今回のアンケート調査は10月30日(月)~11月1日(水)の期間で行われました。

2017年10月末の日経平均は2万2,011円で取引を終えました。日経平均が2万2,000円台に乗せるのは1996年7月以来ですので、約21年ぶりとなります。また、前月末(2万356円)からの上昇幅も1,655円と大きくなっています。

10月の相場展開を振り返ると、日経平均は月間を通じてほぼ右肩上がりの上昇が続きました。その強さは、過去最長となる16連騰を記録したことや、月間のうち、前日比で下落した日がわずか2営業日しかなかったことからもうかがえます。また、不安材料の後退から始まった買い戻しから、国内外の景況感を好感する動き、出遅れ銘柄の物色や国内企業の業績期待を背景にした買いといった具合に、買われる対象やきっかけが単発的にならなかったことも継続的な株価上昇につながったと思われます。

もっとも、悪材料に対して鈍感になりつつあるムードや、相場の過熱感や高値警戒感が指摘されながらも、急ピッチな上昇を続けていることについては注意が必要ですが、相場の地合いそのものはかなり強い印象です。

今回のアンケートは、約2,600名からの回答を頂きましたが、前回と同様に、日経平均と為替のDIはともに強気を維持する結果となりました。

日経平均の見通し

「 目先は強気維持だが、先行きはやや慎重か? 」

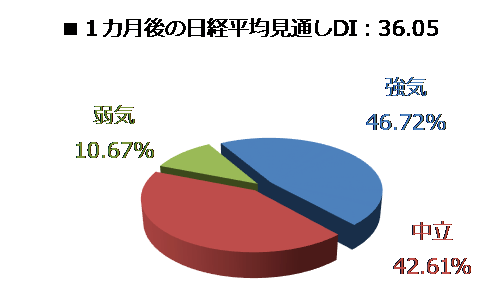

今回調査の日経平均の見通しですが、1カ月先のDIが36.05、3カ月先のDIが9.75となりました。

前回の結果がそれぞれ、15.95、11.63)でしたので、とりわけ、1カ月先DIの伸びが目立った印象です。回答の内訳のグラフを見ても、強気派の割合(約46%)が中立派(約42%)を上回っています。ここまで強気派が増えたのは、昨年11月調査以来で、いわゆる「トランプラリー」という言葉が踊っていた時期です。

一方、3カ月先DIの値は少し鈍化する結果となりましたが、回答の内訳の構成は前回調査と比べてあまり変わらず、ちょっと弱気派が増えた程度にとどまっており、見通し自体に大きな変化が生じてはいないと思われます。

そのため、今回のDIの結果は、日経平均は目立った調整局面もなく、ほぼ一本調子に上昇してきた相場環境を受けて、「目先はこの勢いが続くかもしれないが、さすがに3カ月ぐらいの中期では強気を維持するのは難しいだろう」といった心理を表しているのかもしれません。

11月に入ってからも、日経平均は上値を更新する格好でスタートしていますが、「いつまで上昇するのか?」「いくらまで上昇するのか?」「一服後に再び上昇できるのか?」が最大の関心事となっていますが、基本的には強気の見方が増えているように感じます。

確かに、急ピッチな株価上昇がいつまでも続くわけがなく、いったん調整を迎えるものの、国内外の景況感はしっかりしているし、企業業績も上振れが期待できる。これらを織り込めば今の株価水準は決して行き過ぎではないし、外国人投資家も日本株の買いを増やしている。いざとなれば日銀のETF買いという支えもあり、そして、海外株市場に比べて日本株はPER(株価収益率)の面で出遅れており、キャッチアップすることを前提にすればまだ買えるというのが、強気派のポイントになります。

ただ、米国の景気拡大期間が100カ月間を突破しているほか、日本でも「いざなぎ超え」となっていて、景気拡大はこれからというよりはむしろ終盤に差し掛かっています。新たな景気拡大に繋がる材料が出てこないと息切れ感が台頭してくることが想定されます。

また、企業業績の上振れ期待についても、好調な企業決算が相次いだことを受けて高まっています。期待が持てる以上は株価も上昇していきますが、必ずしも投資家の期待値と実際の結果は一致するとは限らない点には注意が必要です。足元の相場の強気ムードを受けて、現在の投資家が抱えている期待値が高くなっている可能性があります。となると、今後、企業が発表する業績見通しにおいて、上方修正がなされても、業績の伸び率が鈍化している、もしくは投資家の期待値以下ならば株価が修正されていくことになります。

また、PER(株価収益率)面でのキャッチアップも少し割り引いて考える必要があります。PERは、「株価÷EPS(1株あたり利益)」で計算され、いわば株価を企業の稼ぐ力で評価したものになります。ただし、企業の稼ぐ力は利益額だけでなく効率性も重視されます。それを測る指標がROE(株主資本利益率)なのですが、一般的に日本企業のROEは米国企業の約半分と言われています。稼ぐ効率性が劣っている分、ROEが高いとされる海外株市場のPERに肩を並べるまでキャッチアップできるかは微妙と言えます。

一般的に、相場のサイクルは4つのステージに分けられます。底打ちや低迷期の第1ステージ、上昇トレンドの第2ステージ、上昇トレンドが頭打ちとなる天井圏の第3ステージ、そして下落トレンドの第4ステージです。最近の日経平均はまさに第2ステージに位置しています。また、4つのステージの中で最も利益が狙いやすいのもこの第2ステージです。

そのため、上昇トレンドの基調が強いときには「稼げるうちに稼ごう」というムードが高まりやすくなります。過去につけた高値や節目の株価水準を上抜けるのはもちろん、過熱感や高値警戒が指摘されながらも上昇していくこともしばしば見受けられます。

普通であれば、「今から買って高値掴みにならないか?」と不安になりがちですが、「たとえ株価が行き過ぎたとしても、いずれ調整局面を迎えて適正な水準に戻るので、上昇が続いている限りはその流れに乗ったほうが良い」というわけです。

国内企業の決算発表シーズンは今週でピークを迎えますが、以降は米国の動向(税制改革・クリスマス商戦・次回FOMC)が注目され、しばらくは相場の材料が乏しくなる「狭間の時期」に差し掛かることになり、相場上昇が一服するタイミングとして意識されそうです。ただし、先ほどの景気認識や企業業績への期待度の修正というシナリオになれば、調整後の株価が思ったよりも上昇しない可能性が出てくるため、株価が伸び悩んでからの相場展開については少し慎重に見極めたほうが良いのかもしれません。

FX DI:ドル円のDIプラス増える一方で、ユーロ円、豪ドルは減る。その理由とは?

楽天証券FXディーリング部 荒地 潤

楽天DIとは、ドル円、ユーロ円、豪ドル円の、今後1カ月の相場見通しを指数化したものです。DIがプラスの時は「円の先安」見通し、マイナスの時は「円の先高」見通しを意味します。プラス幅(マイナス幅)が大きいほど、円安(円高)見通しが強まっていることを示しています。

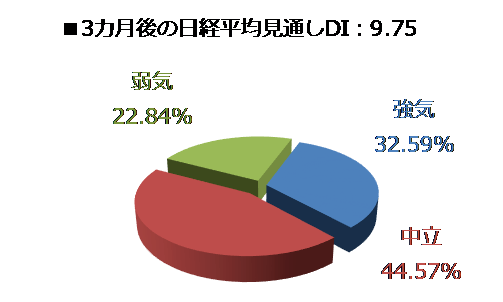

10月の楽天DIは、3通貨ペアすべてがプラスを維持しました。ただ、ドル円のプラス幅が前月から増えたのとは逆に、ユーロ円と豪ドル円は減っています。今のマーケットが、円安相場ではなく、ドル主役のドル高相場であることを示しています。ユーロや豪ドルがドルに対して下げている影響で、ドル円が円安になってもクロス円が上昇しないのです。

ドル円:DIは2カ月連続のプラス。円安見通し強まる

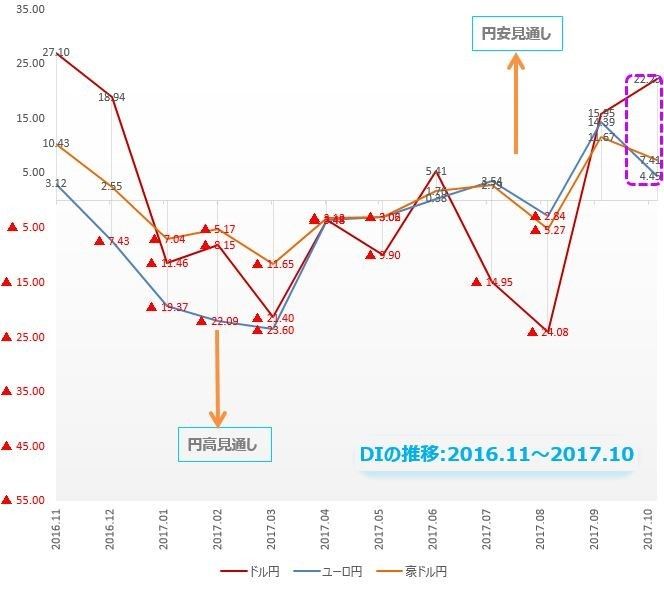

「ドル円は、1カ月後どう動いていると考えますか?」という質問に対して、今の水準(113.65円)よりも「円安」になるとの回答が最も多く、約45%を占めました。「円高」は約5ポイント減り23%に、一方で「中立」は4ポイント増えて約32%。

ドル円のDIは約6ポイントアップの+22.23になりました。DIがプラス20以上になったのは、昨年11月にトランプ大統領が誕生した直後以来、初めてのことになります。ただ、円安見通しが強まったのか、というとそれほどでもなく、円高見通しがやわらいだ程度だと考えたほうがよさそうです。

円安相場に潜む死角とは?

10月のドル円は、111.64円を底値に114円台半ばまで円安が進みました。トランプ政権の減税プランを追い風にした株高と世界的な株高がつくりだすリスクオンムード、そして米国の12月利上げがほぼ確実になったことが理由。ドル円が3月以来の115円の大台に復帰するのも、時間の問題かも知れません。

もし、この円安に死角があるとすれば、それは米国と北朝鮮の軍事衝突です。

トランプ大統領が「北朝鮮を完全に破壊する」と威嚇すれば、北朝鮮は「宣戦布告と受け取った」と言い返す。両国でいつ戦争が起きてもおかしくないほど緊張が高まっています。ここで戦争が勃発したら、「リスク回避の円買い」でドル/円は一気に円高に傾き、株価も急落するリスクが高いでしょう。

では、トランプ大統領は戦争をするのか?その可能性はゼロではありません。しかし、その発言とは裏腹に、本格衝突は避けたいというのが本音だと思います。

なぜか?トランプ大統領が、これだけ好き放題にしゃべっても、米国の経済界や政界がおとなしくしているのは、米国の株価が史上最高値を更新しながら上昇しているからです。戦争を起こした結果、米国の株価までが暴落することになったら、トランプ大統領に対する不満が一気に吹き出ることになりかねない。「ファーイースト(極東)のことで、自分の政治生命を縮めることなんてごめんだ」ということです。最近の米世論調査では、トランプ大統領の北朝鮮に対する強硬な対応を「支持しない」が過半数を上回りました。このことも気にしているはずです。

もし戦争という大きな不安要素が消えるなら、ドル/円が一段上のレベルを目指すにあたって障害はなくなります。とはいえ、あくまでもシナリオ。土壇場になって書き換えられることもあります。

ユーロ円:DIはプラス維持も、前月より低下

ユーロ円は、現在の水準(132.35円)よりも「ユーロ高/円安」になると考える投資家は、36%から31%に減り、その分「ユーロ安/円高」になる、は22%から26%に増えました。最も多かったのは、全体の約43%を占めた「中立」派でした。

その結果、ユーロ円のDIは+4.45と前回に比べて約10ポイントもダウンしました。円安見通しが弱まったわけですが、ドル円ではDIのプラスが増えていることを考えるとやや意外でもあります。

ECB(欧州中央銀行)は先月の会合で、量的緩和の縮小を来年1月から開始することを発表しました。ECBが金融政策の正常化へ向けて前進するわけで、それ自体は評価されてしかるべきでした。しかし緩和バイアスも残すという、気合の入っていない「ハト派的緩和縮小」だったため、マーケットがややがっかりしたことも事実。カタルーニャの独立問題も今後飛び火しないかと気がかりで、ユーロは今年のピークをつけた、と考える投資家が増えているのかもしれません。

豪ドル円:豪ドル高に傾くが、半数以上は中立

豪ドル円は、「中立」と考える回答がさらに3ポイント増え、全体の約55%を占めました。現在の水準(87.00円)よりも「豪ドル高/円安」に向かうと思う投資家は、4ポイント減の26%、「豪ドル安/円高」だと考える投資家は、ほぼ変わらず19%。

豪ドル高見通しが少なくなった結果、豪ドル円のDIは4ポイントダウンして+7.41になりました。

豪ドル円は7月からしばらく85円から90円の比較的狭いレンジ内で推移しています。上に抜けられないことが、豪ドル高の期待を薄めている理由ですが、下に抜けずに底値を固めているともいえます。それゆえに、しばらくは様子見という投資家が多いのかもしれません。

今月の質問:「投資頻度とポートフォリオ」について

楽天証券経済研究所 チーフグローバルストラテジスト 香川 睦

10月の「今月の質問」は、「投資頻度とポートフォリオ」でした。

[今月の質問 1 ]

みなさんの投資頻度について教えてください

[今月の質問 2 ]

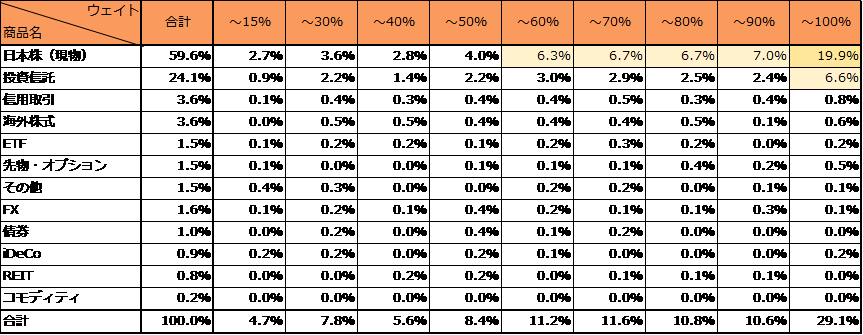

いまの大まかなポートフォリオについて教えてください

一番ウェイトを占めているのは何ですか

また、その割合は何%くらいですか

商品別のウェイト

[今月の質問 3 ]

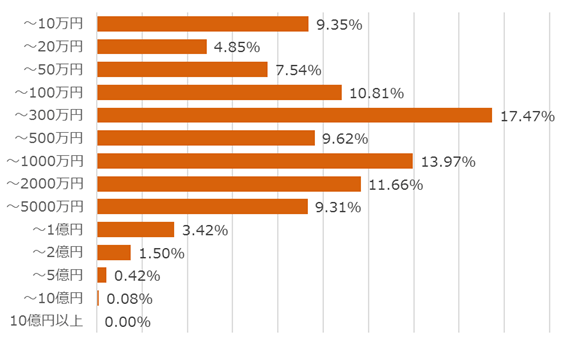

投資資金の総額を教えてください

一般的に、売買コストが嵩む「短期売買」をお勧することはできません。

その理由として、多くの方々が混同されている「投機」と「投資」の違いをご説明します。

「投機」とは、「機会に乗じて短期間で利益(利ざや)を得ようとする行為」を言います。

つまり、「安いところで買い、高いところで売ろうとする取引」です。ただ、短期売買を続けて「勝ち続ける」ことは専門家でも困難なのが現実です。ましてや、一般の投資家が仕事や家庭を犠牲にして投機的な取引に挑戦し続けることに疑問を感じます。

一方の「投資」とは、「長期的な視野で資金をビジネス(事業)に投じる行為」を言います。

たとえば、企業が発行する「有価証券」(価値が有る証券)の一種である株式に資金を投じ、長期的な視野で企業価値の増加を期待していく行為です。企業価値の増加とは、企業が事業を続けた結果として生み出される利益を反映する配当の増加、株価(株式の取引時価)の値上がりを総称します。

「投資の神様」と呼ばれる米国の大富豪ウォーレン・バフェット氏も、「株式投資の極意とは、いい銘柄を見つけ、いいタイミングで買い、いい会社である限りそれを持ち続けること」と述べました。バフェット氏はまた、「近視眼的な投資では理性を失い、結果としてお金と時間を失う」と戒めています。

なお、最近注目されている投資手法として、貯めながら増やしていく(長期の視野で定時定額投資(積み立て)を続けていく)「資産形成」も注目されています。

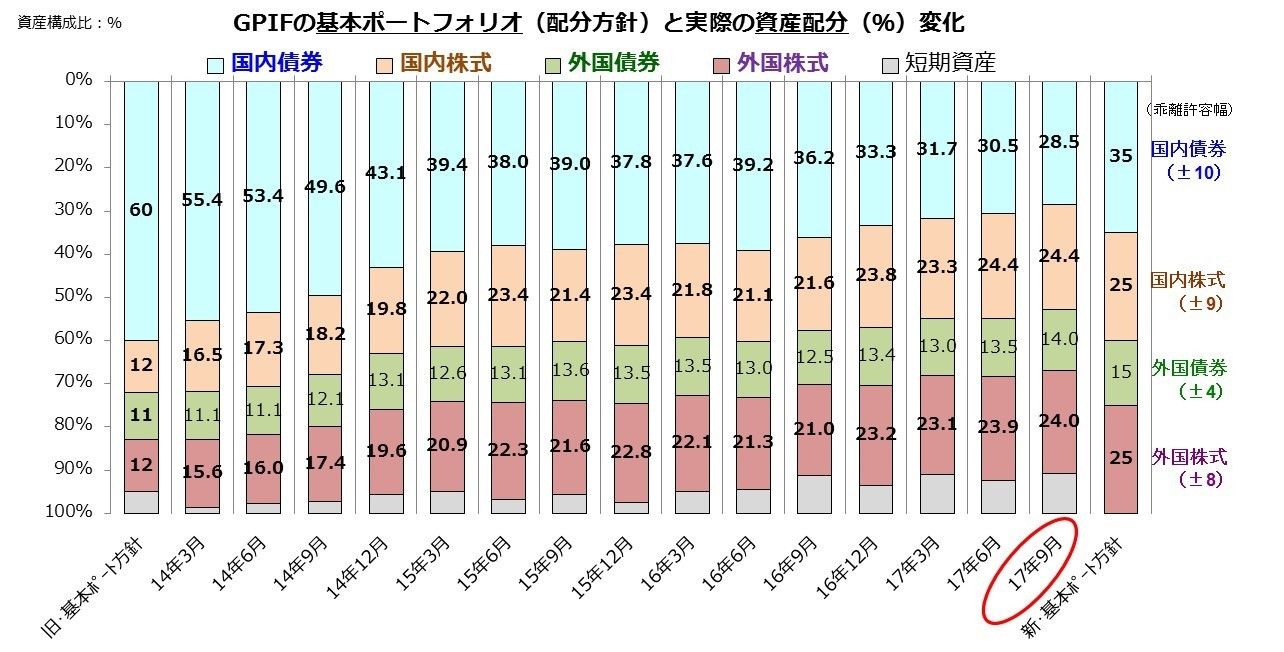

資産形成では、リスク(リターンのブレ)を抑制することを目的に、さまざまな資産クラス(種類)に分散投資することが肝要とされています。実際、私たちの公的年金(厚生年金など)は、GPIF(年金積立金管理運用独立行政法人)が長期の視野で国際分散投資をしながら運用しています。下記の図表1は、GPIFが開示している四半期別のポートフォリオ(資産配分)実績を示したものです。GPIFは2014年10月に、「国内株式25%、外国株式25%、国内債券35%、外国債券15%」との新しいポートフォリオ方針を発表して運用しています。

その結果、最近GPIFが公表した「2017年9月末時点の四半期運用実績」によれば、運用収益は5四半期連続で黒字となり、運用純資産は史上最高の約156.82兆円まで増加しています。長期運用を前提に、運用資産における資産配分のリバランス(増えすぎた資産クラスを減らし、減りすぎた資産クラスに資金を配分する)などを実施しながら、着実に資産を増やしてきた実績が確認されました。

図表1:GPIFによるポートフォリオ推移(資産配分実績/四半期別)

このように、資産形成におけるポートフォリオ(資産配分)を検討する上では、GPIFが実践している「国際分散投資」にならって実践していく方法も検討するに値すると思います。

図表2は、国内預金、国内債券、国内株式、外国債券、外国株式の円換算パフォーマンスを長期で比較したものです(1996年末=100)。

デフレ(物価の下落基調)が続いていた局面と異なり、脱デフレ(物価の上昇基調)と為替の円安基調が見込まれる資産運用環境では、国内株式、外国株式、外国債券のリターンが預金や国内債券より優勢となりやすいことに注目したいと思います。

こうしたリスク資産を組み合わせることで、資産クラスごとのリスクを和らげる効果も期待できます。

図表2:資産クラス別の相対パフォーマンス(円換算)の推移

資産形成を検討する上では、リターン(期待収益率)やリスク(リターンのブレ)だけでなく、コスト(売買手数料や運用費用)を加味したポートフォリオを構築したいと考えます。また、定時定額投資を活用して着々と資産を積み上げていく(貯めながら増やしていく)「積み立て」も、一般投資家にとり堅実な資産形成法と考えています。

今後、投資してみたい金融商品・今後、投資してみたい国(地域)

楽天証券経済研究所 コモディティアナリスト 吉田 哲

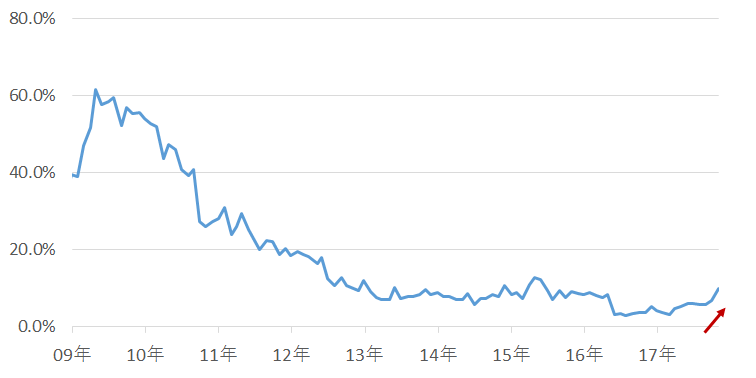

今月は、毎月継続して実施している設問「今後、投資してみたい国(地域)」で「中国」と回答した人の割合に注目しました。

中国を今後投資してみたい投資先に選んだ方の割合が徐々に上昇しています。10月の調査では前月比3.1%上昇、およそ2年ぶりの9%台となる9.9%となりました。

図:設問「今後、投資してみたい国(地域)」で「中国」と回答した人の割合

ここ最近さまざまなメディアで、中国独自のドローンや自動運転の電気自動車の開発が急速に進んでいることが報じられています。若い技術者たちが中国国内の経済特区で、ITを駆使した最新技術の開発を、日本の技術者も驚くスピードで進めているようです。

10月の楽天DIの調査直前に、中国共産党第十九回全国代表大会(党大会)が開催されました。そこで、改革を意味する「創新」とう言葉が多用されました。

政策面での強力なサポートにより、中国のIT産業がさらに進化し、「創新」が飛躍的に加速、その結果、伸び悩む中国経済の発展にスピード感が戻ることが期待されます。

今回の楽天DIの調査でおよそ2年ぶりに9%台に乗せたのは、急成長中のITの分野が、より強固に、より速いスピードで開発が進む事への「期待」が高まっていることが背景にあると考えられます。

「創新」が思惑通り進めば、楽天DIの調査「今後投資してみたい投資先」で「中国」を選択する方の割合が大きく伸びると考えられます。

表:今後、投資してみたい金融商品 2017年10月調査時点 (複数回答可)

| 投資対象 | 割合 | 前回比 |

|---|---|---|

| 国内株式 | 64.45% | △ 2.69% |

| 外国株式 | 31.25% | △ 3.26% |

| 投資信託 | 36.74% | ▼ 7.06% |

| ETF | 20.96% | ▼ 0.70% |

| REIT | 9.29% | ▼ 1.18% |

| 国内債券 | 5.34% | ▼ 0.63% |

| 海外債券 | 7.37% | ▼ 0.20% |

| FX(外国為替証拠金取引) | 11.09% | ▼ 0.80% |

| 金 | 16.08% | ▼ 1.40% |

| 原油 | 3.11% | △ 0.13% |

| その他の商品(コモディティ) | 2.26% | △ 0.51% |

| カバードワラント | 1.50% | △ 0.64% |

| 特になし | 6.30% | △ 0.44% |

出所:楽天DIのデータより筆者作成

表:今後、投資してみたい国(地域) 2017年10月調査時点 (複数回答可)

| 国名 | 割合 | 前回比 |

|---|---|---|

| 日本 | 50.75% | △ 8.93% |

| アメリカ | 43.57% | △ 4.21% |

| ユーロ圏 | 7.18% | ▼ 1.84% |

| オセアニア | 5.30% | ▼ 2.12% |

| 中国 | 9.90% | △ 3.12% |

| ブラジル | 5.99% | ▼ 0.72% |

| ロシア | 3.99% | △ 0.79% |

| インド | 39.92% | △ 0.30% |

| 東南アジア | 25.60% | ▼ 1.23% |

| 中南米(ブラジル除く) | 2.69% | ▼ 0.97% |

| 東欧 | 2.19% | ▼ 0.31% |

| アフリカ | 6.30% | ▼ 1.01% |

| 特になし | 6.41% | ▼ 3.69% |

出所:楽天DIのデータより筆者作成

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)