今日の為替ウォーキング

今日の一言

人と同じことをして成功した人は、いままでいない – ジム・ロジャース

Rehab

イールドカーブの逆襲

「逆イールド」は、長期債の利回りが短期債よりも低くなり、イールドカーブが右肩下がりになる現象で、急激な利上げなどの政策変更により短期金利が急騰した後に、株価下落や景気後退が訪れることを示す重要なシグナルとされている。

2022年7月から始まった米国の10年債利回りと2年債利回りの逆イールド状態は、1978年以来の最長記録を更新中だが、一向に終息する気配がない。景気後退のシグナルは1年10カ月間も出続けているのに、米経済は相変わらず堅調さを保っている。

FRB(米連邦準備制度理事会)の大幅利上げに対して米経済が驚くべき耐性を示している理由としては、大企業の財務状況が金利のネット受け取りになっていることや、個人の住宅ローンの多くが低金利に固定されていて家計の影響が少ないことが考えられる。また、近年増加している「キャピタル・ライト」型のビジネスモデルは大きな資本を必要としないため、金利の影響を受けにくい傾向がある。ボスティック・アトランタ連銀総裁は「コロナ禍以後の経済は、金利上昇の反応度が低い」と認めている。

FRBが金融引締め効果の限界を認識する一方で、金利反応度の低い品目の価格が安くなるまで金利を下げないというのは、合理的ではない。FRBが高金利を長く維持しようとするのは、それが人々に期待されていると思っているからで、「われわれはきちんと仕事をしていますよ」という自己PRのようなものだ。

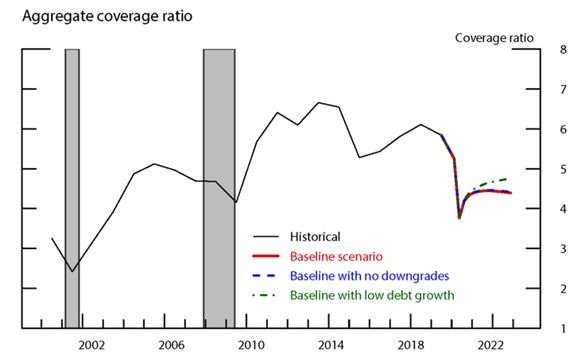

とはいえ、高金利が続くことによる経済の影響はじわじわと表れている。財務ストレスの兆候であるICR(インタレスト・カバレッジ・レシオ)の低下が進んでいるのだ。ICRとは、会社の借入金等の利息の支払い能力を測るための指標で、年間の事業利益が支払い利息など金融費用の何倍であるかを示すものだ。一般に、倍率が低くなるほど、財務的に余裕がないとされる。

FRBの「長期間の高金利」政策は、最終的には、逆イールドカーブが景気後退のシグナルであることの信頼性を証明することになるだろう。マーケットは、米長期金利が2年以内にさらに低下すると強く信じている。

今週の注目経済指標

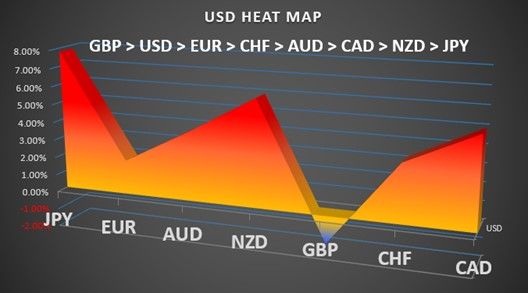

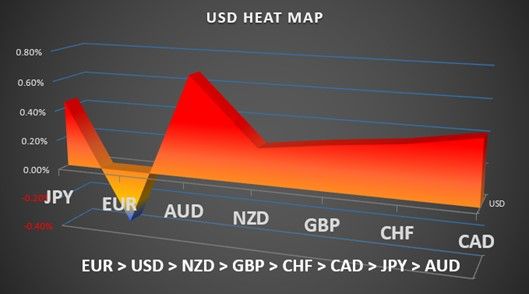

ヒートマップ分析

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)