日本の株価・地価・物価・賃金は国際比較で「割安」

日本株は割安で、長期的に上昇余地が大きいと判断していますが、現在の投資環境では、米金利上昇リスクや、円高リスクが払拭できません。これからも、短期的に急落・急騰を繰り返していくと考えられます。

6日の日経平均は前日比1,005円高の3万9,480円でひけました。バブル相場だった1989年の最高値(1989年12月29日の3万8,915円)を少し超えた水準です。日本株は割安と判断していますが、なかなかバブル高値超えが定着しません。日本株が割安になっていることが評価されない展開が続いています。

日本株がバブル相場だった1989年と今では、日本企業の財務内容・収益力・ビジネスモデル・ガバナンスがまったく異なります。日本株のPER(株価収益率)・PBR(株価純資産倍率)は当時に比べて低く、配当利回りは高くなりました。日本株は当時と比べて、格段に割安になったと判断しています。

34年前、日本の株価・地価・物価・賃金は、国際的に比較してきわめて「高い」水準にありました。東京の生活費は世界一高く、日本人の賃金は国際比較で極めて高いと言われていました。株価も不動産も、PERやイールドで説明できない高値にありました。

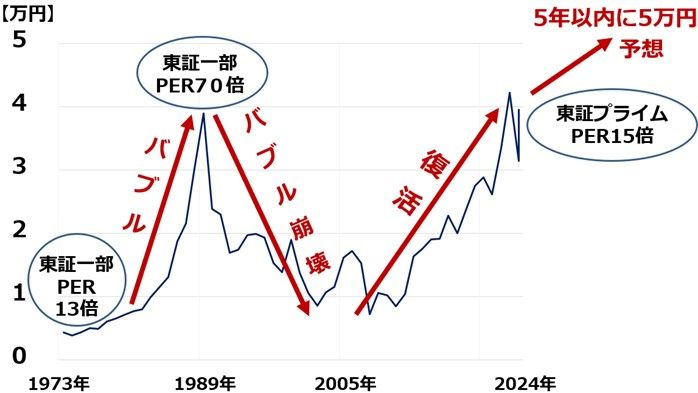

今は、その逆です。株価・地価・物価・賃金は、国際的に比較して「割安」になっていると思います。割安な株価と、経営改革が評価されて、日経平均は5万円に向けて上昇すると予想しています。

日経平均(年次推移):1973年~2024年(11月6日)

1973年当時、日経平均は5,000円前後でした。東証一部のPERは約13倍でした。この時の日本株は「割安」でした。

ところが、その後、日経平均はどんどん上がり続け、1989年(平成元年)末には3万8,915円の史上最高値をつけました。この時、東証一部のPERは約70倍まで上昇し、10-20倍が妥当と考える世界の常識をはるかに超えた「バブル」となりました。

バブルは、平成に入ってから崩壊しました(1989年=平成元年)。ただし、「平成の構造改革」で復活した日本株は2013年以降、再び、上昇トレンドに戻りました。2024年11月6日時点で、東証プライム市場の予想PERは約15倍に低下し、再び割安と判断しています。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)