※このレポートは、YouTube動画で視聴いただくこともできます。

著者の今中 能夫が解説しています。以下のリンクよりご視聴ください。

「[動画で解説]決算レポート:エヌビディア(業績好調だが、売上総利益率が低下)」

「[動画で解説]銘柄レポート:スーパー・マイクロ・コンピューター(ヒンデンブルグ・リサーチが空売りレポートを公表。年次報告書の提出が遅れる) 」

本レポートに掲載した銘柄:エヌビディア(NVDA、NASDAQ)、スーパー・マイクロ・コンピューター(SMCI、NASDAQ)

エヌビディア

1.2025年1月期2Qは、売上高2.22倍、営業利益2.74倍

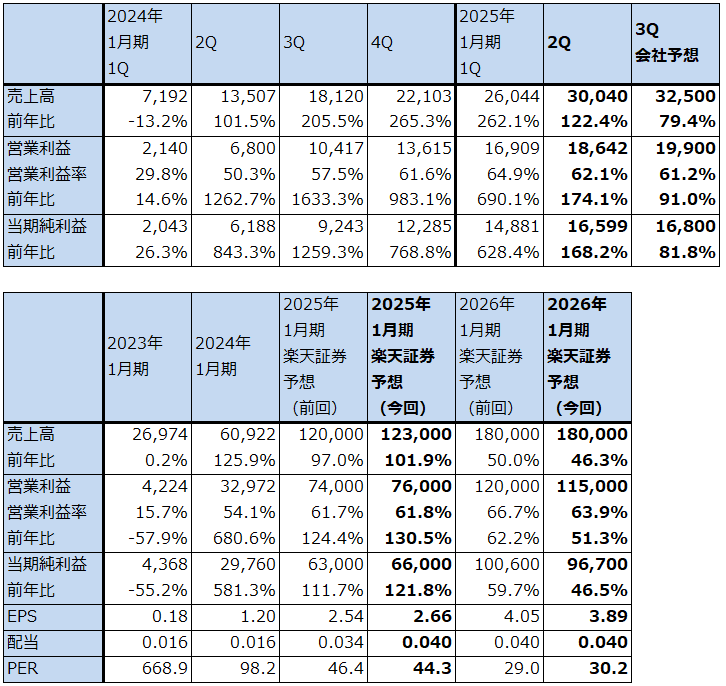

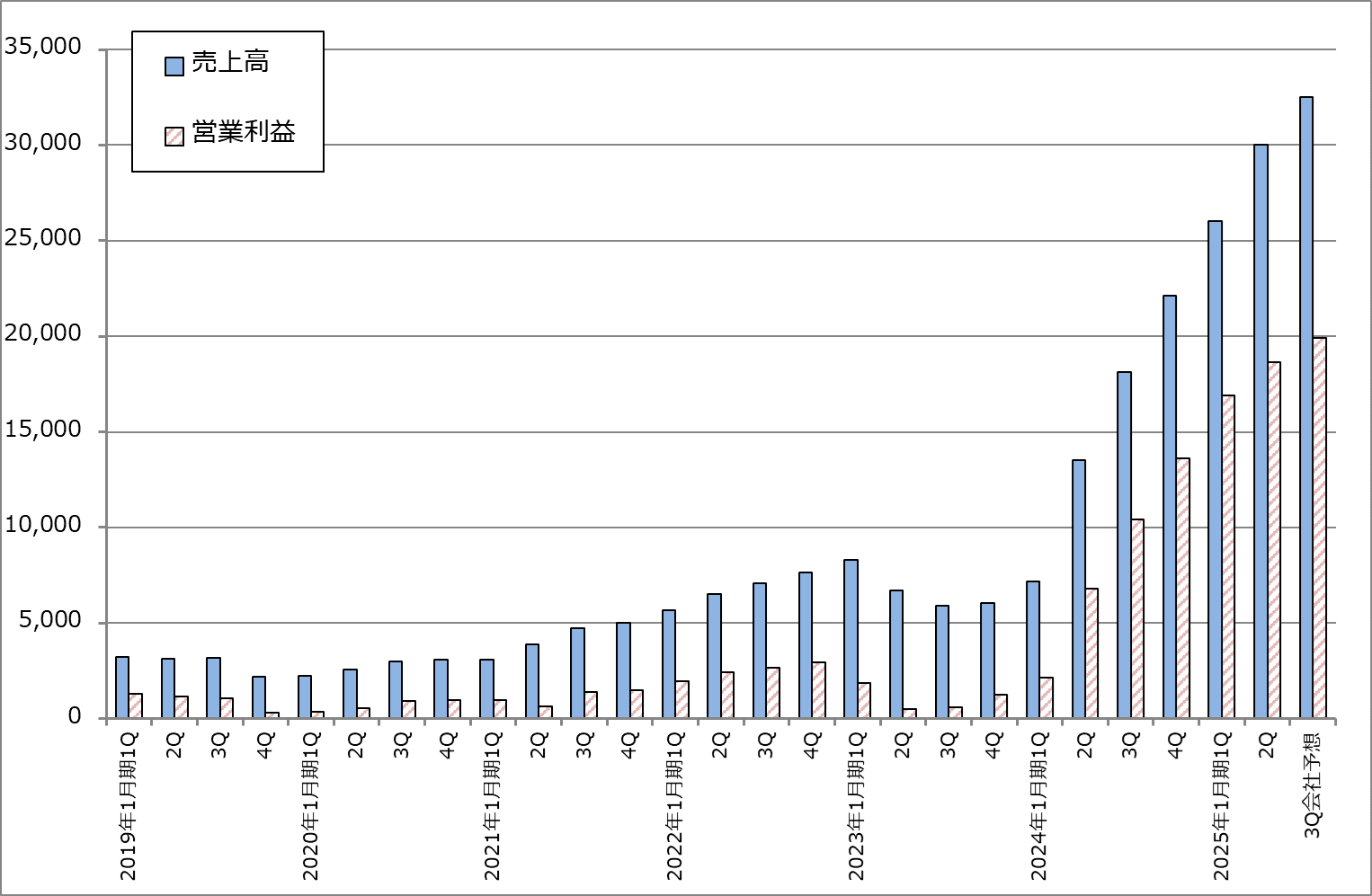

エヌビディアの2025年1月期2Q(2024年5-7月期、以下今2Q)は、売上高300.40億ドル(前年比2.22倍)、営業利益186.42億ドル(同2.74倍)となりました。前年比で大幅増収増益、前四半期比でも15.3%増収、10.2%営業増益と二桁増収増益となりました。また、今2Qの会社側ガイダンスのレンジ平均値、売上高280億ドル、営業利益169億ドルを上回りました。

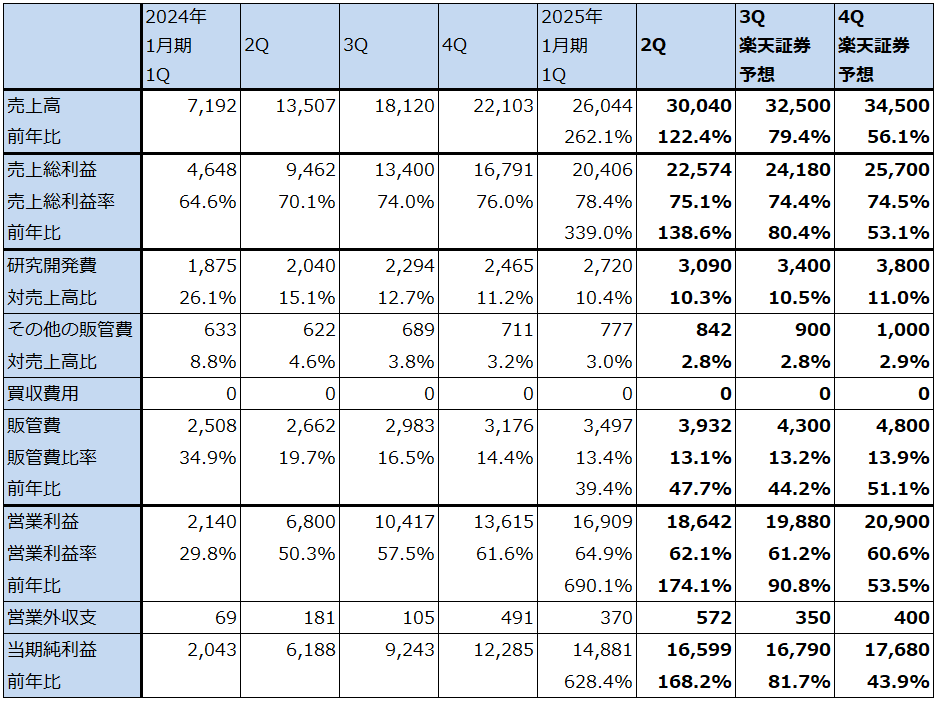

一方で営業利益率は今1Q64.9%から今2Q62.1%へ低下しました。エヌビディアの営業利益率は、パソコン市場の不況入りに伴いパソコン用GPUの在庫調整を開始した2023年1月期2Q7.4%を底として、生成AIブームの到来で主力AI半導体「H100」が絶好調になった今1Qまで上昇してきましたが、今2Qは低下しました。表2のように、売上総利益率は今1Q78.4%から今2Q75.1%へ低下しましたが、これはデータセンター・セグメントの新製品比率の上昇(「H100」の拡張版である「H200」を指すと思われる)、新型AI半導体「Blackwell」の生産初期の歩留まりが悪い材料の在庫引当金などによります。また、研究開発費、販管費の増加も営業利益率低下に影響しています。

後述しますが、今3Qの会社側ガイダンスによれば、今3Qの売上総利益率は74.4%となり、今2Qに続き低下することになります。会社側は今4Qに「Blackwell」の本格生産、本格出荷を行う計画であり、これに伴い各種の費用がかかり生産性が向上しない状態になると思われます。エヌビディアのAI半導体の生産を受託しているTSMCは増産に向けた体制を整備していると思われますが、「Blackwell」は本体のGPU、HBMともにダイサイズ(半導体チップをダイという)が大きく、ダイが大きい半導体は生産しにくく、検査しにくいため、「Blackwell」の生産性向上(売上総利益率の上昇)は今4Qの本格生産、本格出荷の後に予想される増産でも緩やかなものになる可能性があります。

この点は、エヌビディアの2025年1月期、2026年1月期業績と今後の株価を考える上で重要です。

表1 エヌビディアの業績

時価総額 2,890,127百万ドル(2024年8月29日)

発行済株数 24,848百万株(完全希薄化後、Diluted)

発行済株数 24,578百万株(完全希薄化前、Basic)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジのレンジ平均値。

表2 エヌビディア:楽天証券業績予想の詳細(四半期)

出所:会社資料より楽天証券作成、予想は楽天証券

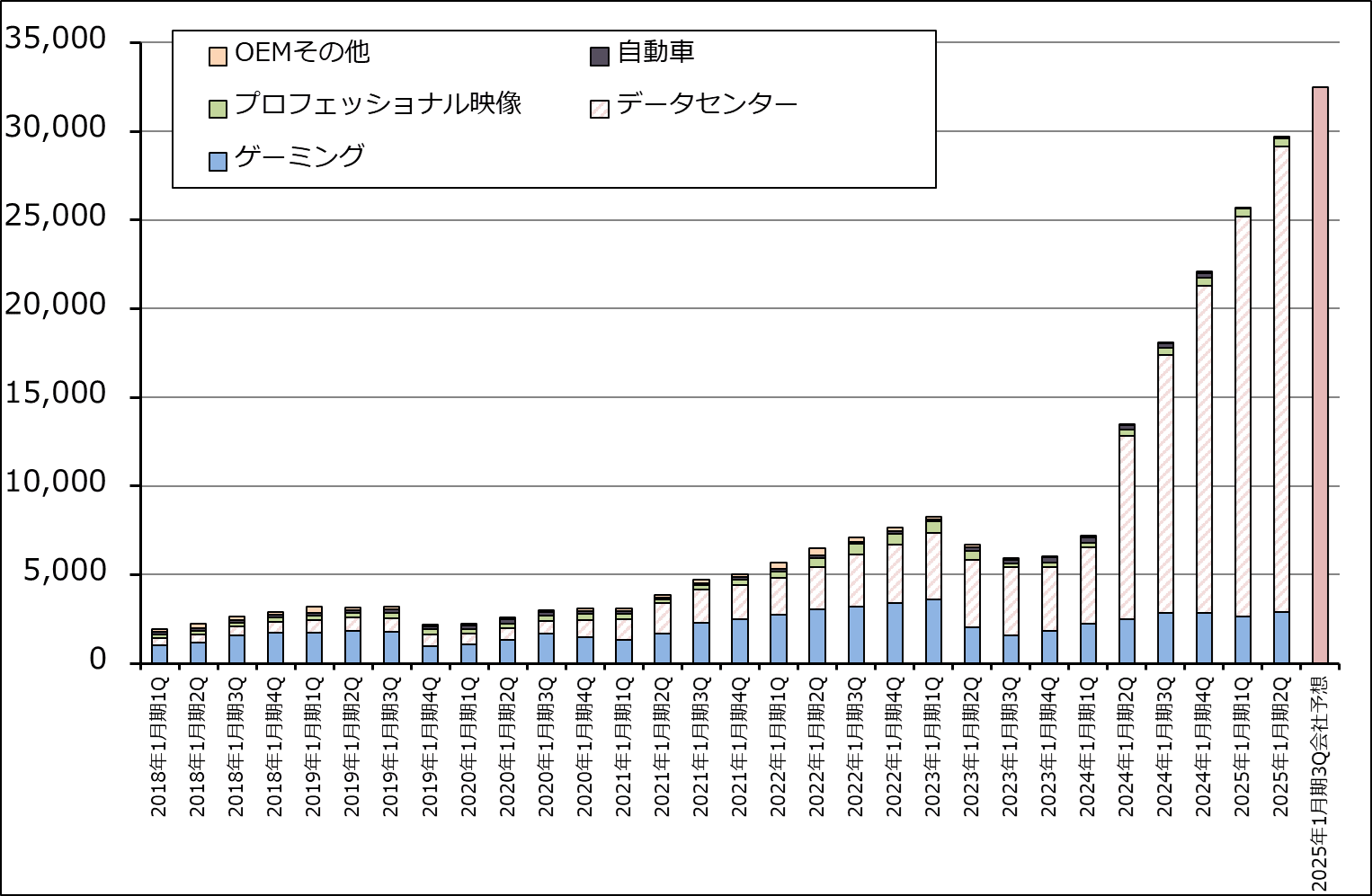

グラフ1 エヌビディアの四半期業績

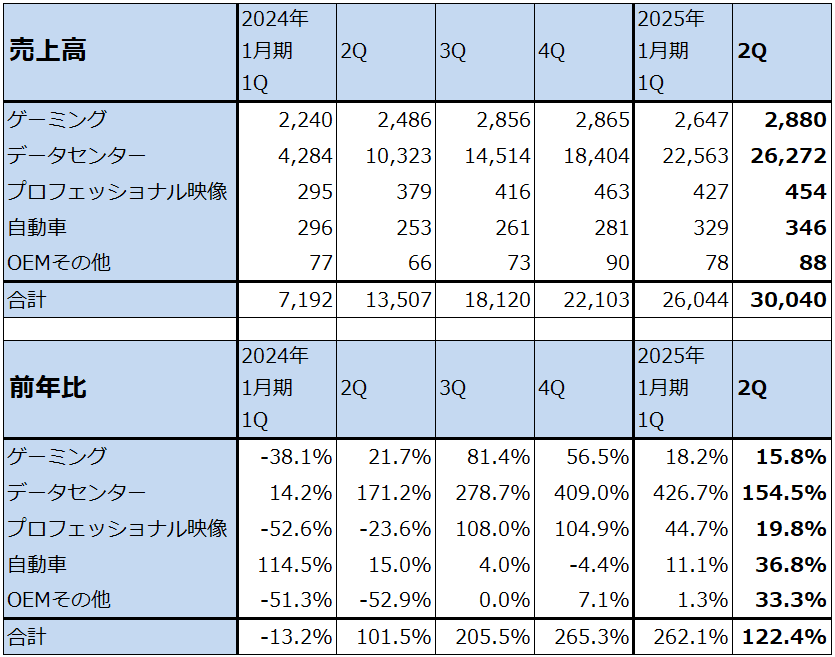

2.市場別売上動向

1)データセンター

市場別売上高を見ると、データセンターは今2Q262.72億ドル(前年比2.54倍)となり、前四半期比でも16.4%増と好調でした。主力AI半導体「H100」が好調で、その拡張版で計算能力と省エネ性能を向上させた「H200」の出荷を今2Qに開始しました。大手クラウドサービス会社、消費者向けインターネット企業、大手事業会社向けに出荷されました。また、エヌビディア製高速ネットワーク機器も好調でした。

エヌビディアでは、過去4四半期でデータセンター売上高の40%以上が推論向けだったと推定しています。また、今2Qのデータセンター売上高の約45%がクラウドサービス会社向けで、50%以上が消費者向けインターネット会社(ネット通販、SNSなど)とエンタープライズ企業(主にハード、ソフトのIT企業)向けでした。今1Qはデータセンター向けの約40%が大手クラウドサービス会社向けでした。消費者向けインターネット会社向け、エンタープライズ企業向けが引き続き拡大していると思われます(注:エヌビディア製GPUの直接の顧客は、サーバーメーカーとシステムインテグレーターになる。ここでの顧客構成は最終顧客の構成比と思われる)。

エヌビディアによれば、「Blackwell」の本格生産、本格出荷は今4Qになる見込みであり、今4Qの「Blackwell」の売上高は数十億ドルになる見込みです。Blackwellの設計ないし生産体制に不備があった模様で、マスク(フォトマスク。シリコンウェハ上に描画する回路図を描き込んだ基板)を変更しましたが、当初計画通り今4Q(2024年11月-2025年1月、会社側は年内とコメント)に本格生産、本格出荷できる見込みです(現在はエンジニアリングサンプルを顧客に出荷している)。「Blackwell」の生産増加は2026年1月期を通して続くと会社側は指摘しています。会社側では2025年は「Blackwell」の需要が供給を大きく上回っており、2026年も需要が供給を上回る状態が続く見通しです。

また、「H100」「H200」に対する需要も多く、この2機種の出荷も2025年1月期後半に向けて増加する見込みです。多くの生成AI開発会社が開発の遅れを懸念し、「Blackwell」を入手する前に「H100」「H200」を使って開発を進めたいと考えているからです。

2)ゲーミング、プロフェッショナル映像、自動車その他

今2Qのゲーミング売上高は28.80億ドル(前年比15.8%増)となり、前四半期比でも増収となりました。ゲーミングPC用GPUは堅調でしたが、パソコン上でAIアシスタントを実現するためのAIパソコン向け新型RTXシリーズ(GPU)を発表しており、これが今後の注目点になります。パソコンメーカー各社がこのAIパソコン用RTXを採用することを表明しています。

プロフェッショナル映像、自動車も増収にはなりましたが、売上高の規模は小さい状態が続いています。プロフェッショナル映像、自動車向けのGPUシステムは、主に開発用のシステムであり、メタバース(プロフェッショナル映像)、自動運転(自動車)などが実地で使われる際にデータセンターにそのシステムが装着される際には、データセンター・セグメントに売上高が計上されることになります。

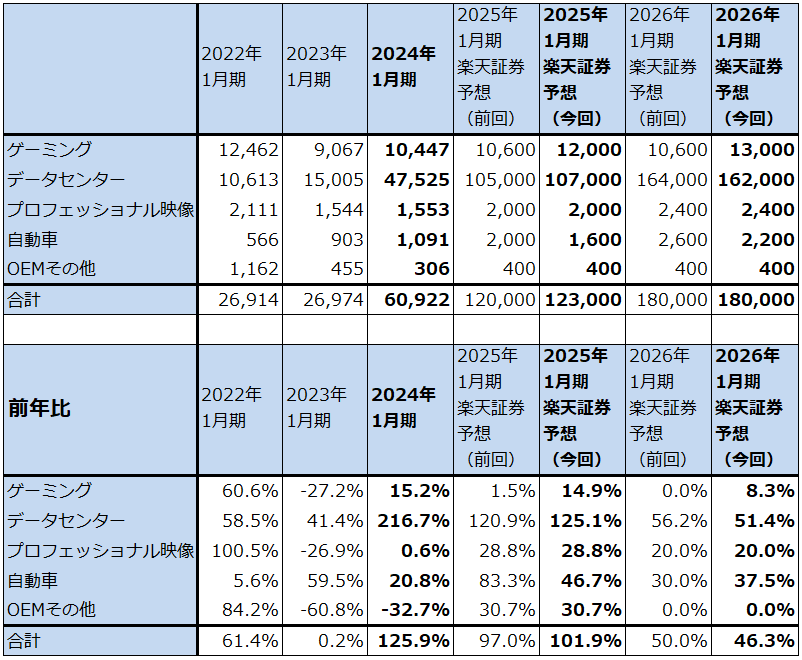

表3 エヌビディアの市場別売上高(四半期)

出所:会社資料より楽天証券作成

グラフ2 エヌビディアの市場別売上高:四半期ベース

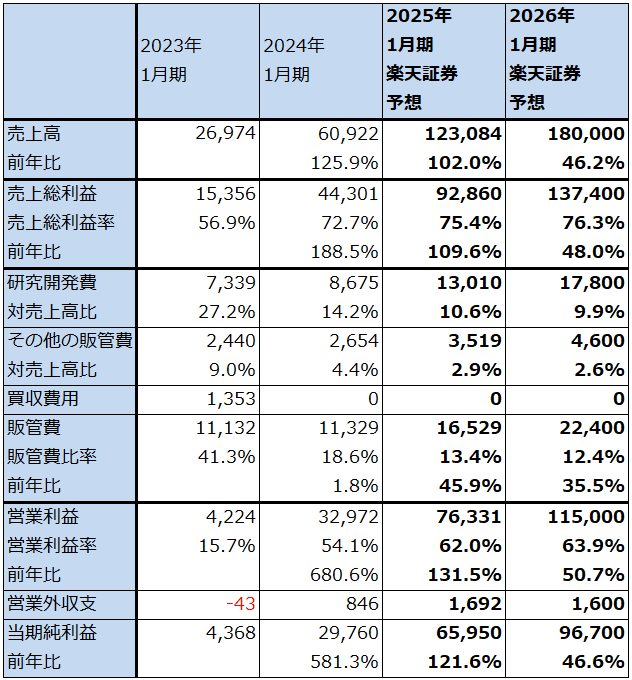

3.楽天証券の2025年1月期業績予想を小幅上方修正、2026年1月期業績予想を小幅下方修正する

今3Qの会社側業績ガイダンスは、売上高325億ドル±2%、売上総利益率74.4%±0.5%(GAAPベース(公正会計原則、アメリカの場合は米国会計基準))、販管費(研究開発費を含む)43億ドル、営業外収支3.50億ドルのプラス、実効税率17%±1%です。

ここから今3Qの会社側ガイダンス(レンジ平均値)を計算すると、売上高325億ドル(前年比79.4%増)、営業利益199億ドル(同91.0%増)、当期純利益168億ドル(同81.8%増)となります。

また、2025年1月期通期ガイダンスでは、売上総利益率は70%台半ば、販管費の増加率は40%台半ばから後半になる見込みです。

今1Q、2Qの実績と今3Qの会社側ガイダンス、今2Q決算電話会議の内容等から、2025年1月期、2026年1月期業績を改めて予想しました。2025年1月期は、前回の売上高1,200億ドル、営業利益740億ドルを、売上高1,230億ドル、営業利益760億ドルへ小幅上方修正します。これには、今1Qの業績が良く、営業利益率が高かったことが影響しています。

一方で、2026年1月期は、前回予想の売上高1,800億ドル、営業利益1,200億ドルを、売上高1,800億ドル、営業利益1,150億ドルへ、営業利益のみ小幅下方修正します。これは売上総利益率が大きく上昇しないと前提したためです。

「Blackwell」の生産性向上が緩やかなものになるのかは、来期2026年1月期業績を見るうえで大きなポイントになります。

もう一つのポイントは、GPUの単価であると思われます。会社側がこれまで決算電話会議、展示会でのキーノートスピーチ等で繰り返してきた「Blackwell」に関する説明に沿えば、会社側が重点を置いて販売したいのは、「GB200」「GB200NVL72」と思われます。「GB200NVL72」は「Blackwell GPU」 72個と「Grace CPU」(エヌビディア内製のサーバー用CPU)36個を組み合わせたものです。価格は約300万ドル。「GB200」は「Blackwell GPU」2個と「Grace CPU」1個を組み合わせたものです。価格は不明ですが、「Blackwell GPU」1個が3~4万ドル、サーバー用CPUの高級機種は100~200万円するため、「GB200」1個で1千万円以上と思われます。ちなみに、「H100」1個を日本で買うと税込み約570万円です。

したがって、「GB200」「GB200NVL72」が「Blackwell」の主力になるのであれば、エヌビディアのGPU単価が大幅に増加し、今回の2026年1月期楽天証券予想売上高1,800億ドルを上回ることもあり得ると思われます。

表4 エヌビディアの市場別売上高(年度)

出所:会社資料より楽天証券作成

表5 エヌビディア:楽天証券業績予想の詳細(通期)

出所:会社資料より楽天証券作成、予想は楽天証券

注:上記の楽天証券予想は業績予想ににおける考え方を示したものであるため、正式な業績予想である表1記載の数値と異なる場合がある。

4.生成AIは事業として本当に儲かるのか

今の株式市場にある生成AIに対する疑問は、生成AIは事業として儲かるのかというものです。実際には、大手クラウドサービス会社の生成AI関連事業は高い収益性を獲得しつつあると思われます。

今の大手クラウドサービスの生成AI事業の多くは「H100」のレンタルと思われます。GPUのレンタルについてはエヌビディアの今回の決算電話会議でも言及がありました。日本では大手から中堅のクラウドサービス会社が「H100」1基につき月当たり60万円前後で顧客に貸しています(ドル換算するとアメリカでも同様の価格になると思われる)。GPUだけ借りても開発はできませんから、通常は各種の生成AIやツール類の有償オプションを付けます。今の「H100」の借り手の多くは、主に生成AIそのもの、あるいは生成AIを組み込んだアプリケーションソフトの開発を行っている会社です。この中には、既存のIT会社、事業会社、生成AI関連のスタートアップなどが含まれていると思われます。

生成AI関連の開発をクラウドサービス会社のGPUを借りて行う会社が多いのは、「H100」その他のAI半導体の大規模な集積が大手クラウドサービス会社にあるからです。生成AIを使ったAIアシスタント、文書生成、プログラミング生成、イラスト、画像生成、動画生成などのための生成AIやそれらを組み込んだアプリケーションソフトは今のところ世の中に少ないため、生成AI関連の開発が減ることは当面ないと思われます。

前述のように、「H100」は日本で正規ルートで購入すると1基約570万円(税込み)します。技術が陳腐化せずに使える期間を2年とすると、月当たりの調達価格は約23万円になります。もちろん、これ以外にCPU、メモリ等の費用はかかりますが、20数万円で仕入れたGPUを60万円以上で貸している計算になります。クラウドサービスの顧客の多くは複数の「H100」をまとめてレンタルしていると思われますが、このような顧客がグローバルに数千社あれば、事業規模は年間数千億円になります。

アマゾン・ドット・コムの2024年12月期2Q決算電話会議において、生成AI関連の売上高が累計数10億ドルになったというコメントが会社側からありましたが、この背景にはこのような状況があると思われます。この大きな売上高から発生する売上総利益から潤沢に研究開発費を使っていると思われますが、大手クラウドサービスはすでに自社製生成AIに大きな投資を行っており、研究開発費の伸びが無限に続くわけではないと思われます。このように考えると、「開発」に偏重してはいますが、生成AI関連事業は大手クラウドサービス会社にとっては、高収益事業になりつつあると思われます。

次の段階は、生成AIあるいは生成AIを組み込んだアプリケーションソフトが完成して、それが企業や個人に売れることです。今はこの事例が、マイクロソフトのAIアシスタント「Copilot」やソフトウェア開発プラットフォーム「GitHub」、セールスフォースが自社のCRM(クライアント・マネジメント・システム)の顧客に提供している独自生成AI「Einstein」、アドビの画像生成AI「Firefly」など、重要ではありますが、まだ限られたものになっています。生成AIが事業として儲かることが実証されるには、現在開発中の生成AI関連ソフトが完成して、売れることが重要になると思われます。それが実現すれば、様々な分野の生成AI関連ソフトの開発プロジェクトが増加し、そのシステムの構築と運用をクラウドサービス会社が請け負うことができます。エヌビディアの事業にとってもさらに大きな需要が発生すると思われます。

2025年、2026年になると、今開発中の生成AI関連アプリケーションソフトが発売される可能性があります。その売れ行きに注目したいと思います。

5.今後6~12カ月間の目標株価は前回の150ドルを維持する

エヌビディアの今後6~12カ月間の目標株価は、前回の150ドルを維持します。

楽天証券の2026年1月期予想EPS(1株当たり利益)3.89ドルに対して、同じく2026年1月期予想営業増益率51.3%より株式市場が懸念する生成AIブームの不確実性を考慮し、想定PER(株価収益率)35~40倍を当てはめました。

なお、会社側は期限を定めない500億ドルの自社株買いを公表しました。急成長中で研究開発と人材に多額の投資しなければならないエヌビディアの自社株買いとしては、十分評価してよいと思われます。

株価上昇に時間がかかる可能性はありますが、引き続き中長期で投資妙味を感じます。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)