※この記事は2022年5月12日に掲載されたものです。

どのような思想で投資をしているかによって振る舞いは変わる

FRB(米連邦準備制度理事会)は5月に0.5%のFF金利引き上げを決めるなど、世界的にQT(量的金融引き締め)の方向にある中、この先、景気が悪くなり、世界の株式市場が下落するのではという声も増えてきています。このような状況において、個人投資家はどう振る舞えばよいのでしょうか?

まず、前提として、どのような思想で投資しているかによって変わってくるので、その点からお伝えしていきたいと思います。

もし、「分散投資×長期保有」という考えで投資をしているとしたら、難しく考える必要はなく、どんなことがあろうとも長期保有を貫くということになります。そもそも長期保有の根本の考え方は、「景気の先を読んだり、タイミングを計ったりしても、先にならないと分からない。だからタイミングを計らずに長期保有する」です。

この先、本当に景気が悪くなって株が下がるかは分かりませんし、先を読んだり、タイミングを計ったりすること自体が矛盾する行為となってしまいます。このため、長期保有を貫くだけです。

積み立てをしている方も同様です。積み立ての根本の考え方は、「先を読まず、タイミングも計らず、コツコツ積み立てる」です。このため、積み立てにおいても続けるだけです。

もし、長期保有ではなく、「タイミングを計って運用する」という考えで投資をしている(もしくは、これまでは長期保有や積み立てでやってきたが、今後はタイミングを計っていきたい)としたら、この先、どのように、そのタイミングを計っていくかが重要となってきます。

私自身、タイミングを計って運用する派なので、この点について、私なりの考えをお伝えしたいと思います。

まず、私は、タイミングを計る上では日経平均株価をウオッチしていて、米国株をはじめとする世界株式も日経平均と同じような動きをするという考えを前提としています。このため、「日経平均ではなく、米国株や世界株をどうみるか」については、日経平均が売りであれば米国株や世界株も売り、買いであれば買いという見方をしています。

国際分散投資であっても同様で、結局、日経平均と同じような動きをしているので、日経平均が売りであれば売り、買いであれば買いという見方になります。

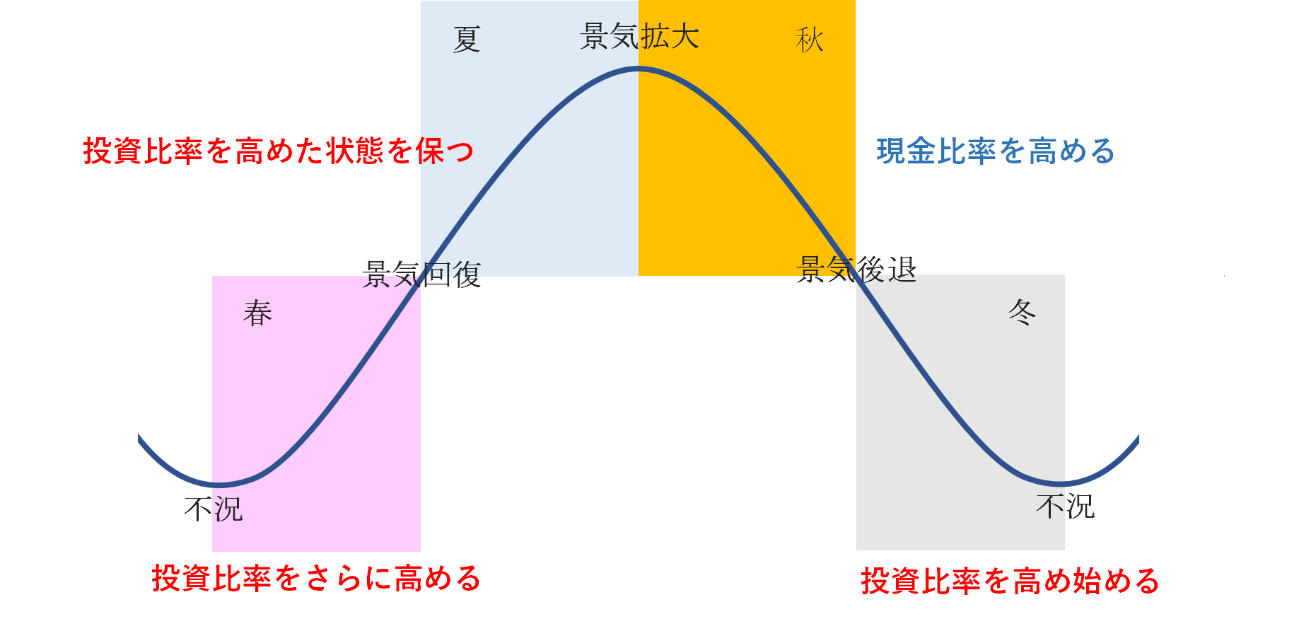

では、どのようにタイミングを計っていくかですが、景気循環をベースに考えています。景気が悪くてマーケットが下落しているときに投資比率を高め、景気が良くマーケットが上昇しているときに現金比率を高めるという考えです。

(図1)景気循環における株価のイメージと、投資比率のイメージ

この先、インフレや金利、為替、政治、国際情勢がどうなるかというのはありますが、どうなろうと結果としてマーケットは景気循環を繰り返して動いています。この景気循環を利用していくというものです。

その景気循環を捉える1つの指標として、私はファナック(6954)の在庫循環をみています。(2022年1月13日掲載「日経平均、ファナックの在庫循環から測る絶好の買いタイミングとは?」参照)

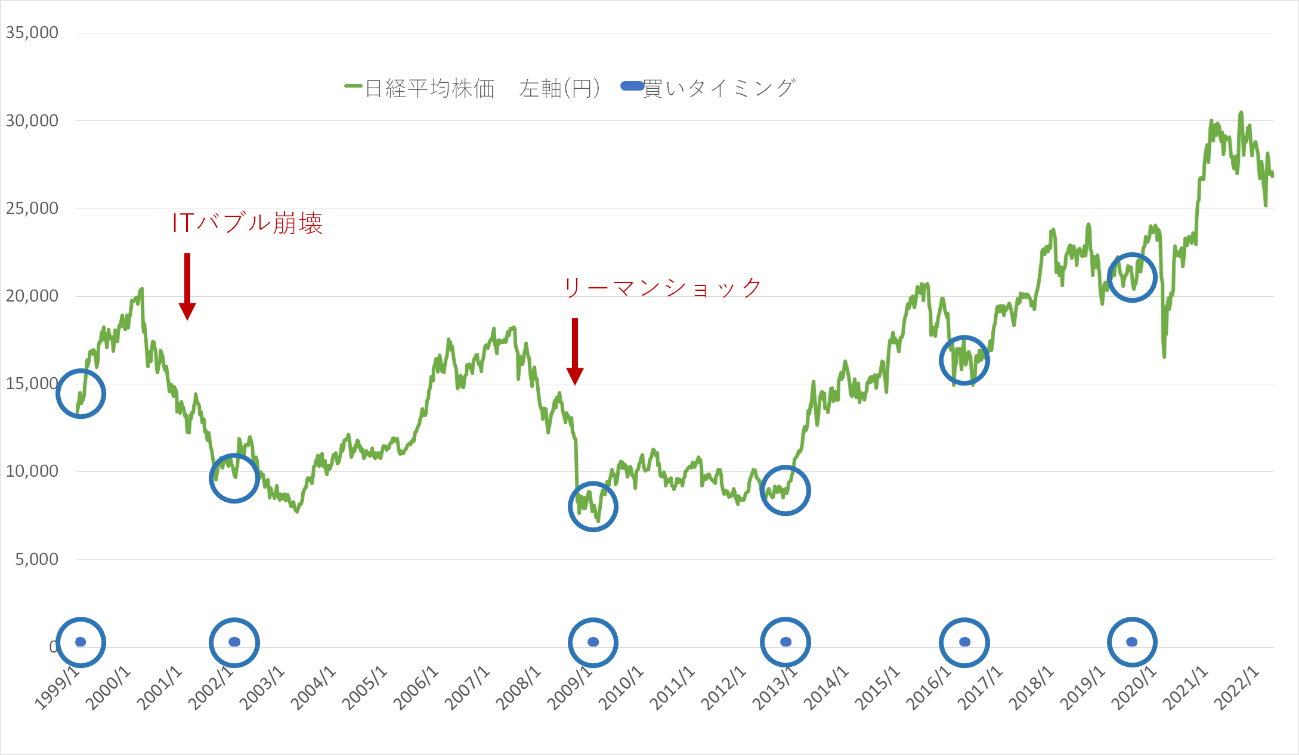

(チャート1)日経平均株価とファナックの在庫循環から計る買いタイミング

出所:日本経済新聞社公表データ、ファナック株式会社の決算短信を基にマネーブレインが作成

まず、このチャートにおいて、日経平均の長期の推移をみると、2013年以降いかに上昇してきたかがみて取れます。ここ10年ほどは、下がったところを買って待っていれば資産は増えたという、多くの投資家にとって、とても幸せな時期だったと言えます。

この背景としては、リーマンショック以降、つい最近まで続いた世界的な大規模な金融緩和が大きな要因の1つと言えるでしょう。しかし、既に世界的には金融引き締めのほうに転じています。

このため、今後はここ10年のような上昇とならない可能性も十分に考えられますし、ITバブル崩壊やリーマンショックほどではないとしても、大幅な下落がないとも言えません。

別の見方をすると、2009年以降に投資を始めた方は、下がったところを買えばうまくいくという成功体験を積み重ねてきている一方で、ITバブル崩壊やリーマンショックのような大きな下落があり、その後に低迷した状態が続くという経験はしていないということになります。

このため、マーケットが下落したときにこれまでの成功体験から買いを入れるのですが、そのタイミングが下がり始めで、その後にさらに下落してしまい、資産が減った状態が続くという経験を初めてすることになるかもしれません。皆さんも、そのような状態になることは是が非でも避けたいところでしょう。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)