日銀サプライズ利上げ、FRBは利下げ示唆で、円高急伸

日米それぞれの金融政策決定会合の結果が7月31日に発表されました。日本銀行は引き締めスタンスに、米国の中央銀行に当たるFRB(連邦準備制度理事会)は緩和スタンスに入りつつあることがはっきりしました。

これまで「日銀はハト派で利上げは遅くなる」、「FRBはタカ派で利下げは遅くなる」と考えられる中、円安ドル高が進んできましたが、「日銀は利上げ」、「FRBは利下げモード転換」で、一時1ドル=149円台まで円高ドル安が急進しました。

【1】日銀はサプライズ利上げ、量的引き締め開始へ

日銀は、0.25%への利上げと、国債買い入れ額の減額(月6兆円程度から3兆円程度へ)を発表しました。日本の景気指標が足元で弱含む中、利上げは常識的に考えると9月以降と考えられていましたので、7月利上げはサプライズ(驚き)です。

国債買い入れ減額と利上げを同時に決めたことで、日銀が「金融引き締め」スタンスに入ったことが示されました。

【2】FRBは9月の利下げ示唆

米国の金融政策を決めるFOMC(連邦公開市場委員会)の結果も31日(日本時間では1日午前3時)に発表されました。事前に示唆があった通り、FF金利(政策金利)の誘導目標は5.25~5.5%に据え置かれました。

市場の注目は、「9月利下げについてどのような示唆があるか」にありました。これまで「利下げは年内1回だけ」と示唆されていましたが、最近、米景気減速・インフレ鈍化を示す指標の発表が増えていたので、利下げが前倒しされる可能性が高まっていると見られていました。

パウエルFRB議長はFOMC後の記者会見で、「あくまでも今後の景気指標次第」としつつ、9月利下げ実施に含みを持たせました。9月、11月、12月のFOMCで0.25%程度の利下げが年内に3回行われる可能性も考えられます。

日銀利上げ観測などによる円高急伸を受けて、7月の日経平均株価(225種)は急落しました。日本株は、「円安株高」から「円高株安」に転換しつつあります。

日経平均とドル円為替レートの推移:2023年1月2日~2024年7月31日

日本株は買い場と判断、日経平均は「5年以内に5万円まで上昇」の予想変わらず

日経平均は5年以内に5万円まで上昇すると予想しています。その予想は変わりません。足元、日経平均が急落していますが、ここは長期投資で良い買い場と判断します。

ただし、ここからさらに大きく下がるリスクもあります。日経平均が短期的にどこまで下がるか分かりません。時間を分散しながら、割安な日本株を買っていくことが、長期的な資産形成に寄与すると考えます。

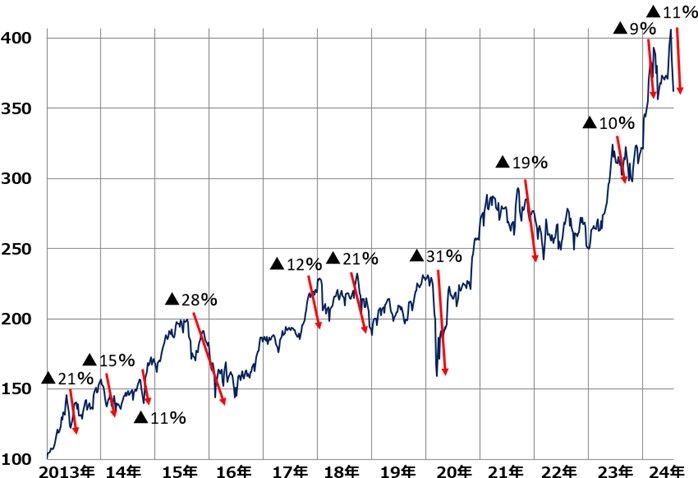

ご参考まで、安倍政権の経済政策アベノミクスが本格的にスタートした2013年以降の日経平均とS&P500(米国株の動きを示す代表的な株価指数)の動きを比較した、以下のグラフをご覧ください。

日経平均と米国S&P500株価指数の動き比較:2012年末~2024年7月末

アベノミクスがスタートした2012年末からの12年間で日経平均もS&P500も約3.7倍となっており、どちらも大幅な上昇です。ただし、日経平均もS&P500も、一本調子で上昇が続いてきたわけではありません。何回も急落・急騰を繰り返しながら、上昇してきました。

急落局面で、高値から安値までの日経平均のドローダウン(下落率)は何%くらいでしょうか。それが分かるようにグラフ中に書き込んだのが、以下のグラフです。

日経平均の動き:2012年末~2024年7月末

過去12年のうちに、10%から30%くらいのドローダウンが11回ありました。景気後退を伴う急落では、高値から安値までの下落率が30%程度に拡大します。2020年のコロナ・ショックでは、日経平均の下落率は31%となりました。

景気後退を伴わないショック安も、たくさん起こっています。2013年5月は日本も世界も景気回復局面でしたが、日経平均は一時的に21%も下がりました。当時のFRB議長の発言をきっかけに「バーナンキ・ショック」といわれる世界的な株安に巻き込まれたためです。

このように後から振り返ると、過剰反応と思われる急落もたくさんあります。冷静になって後から振り返ると「そんなに大きく下げる必要はなかった」と思われることが多く、「上がる時は上げ過ぎ、下がる時は下げ過ぎる」のが相場の常です。

教訓として、短期的な株価変動に惑わされて右往左往することなく、長期的に時間分散しながら投資を続けていくことが、長期の資産形成に寄与すると考えています。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)