米景気は「ほどよい減速」か?急速に冷え込むリスクは?

突然の円高と日経平均急落、これが単なるスピード調整か、あるいは新たな下げトレンドのスタートか、現時点で明確に判断できません。鍵を握るのが米景気の先行きです。

米景気がほどよく減速するだけならば、今回の下げは単なるスピード調整にすぎず、日経平均の底入れは早いでしょう。ただし、米景気がここから冷え込み、米金利が低下してさらに円高が進むようだと、日経平均の下げはさらに大きくなるでしょう。

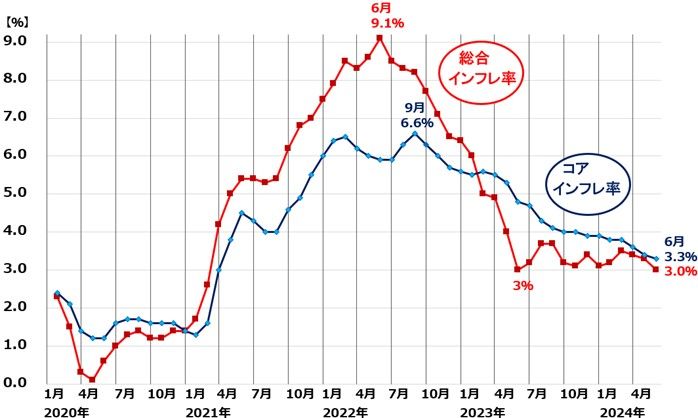

気になるのは、米景気が冷え込むリスクが見え隠れしている点です。インフレの累積効果で米国では生活必需品の価格が高騰して消費に悪影響を及ぼす可能性が出ています。コロナの補助金も底をついてきました。

米景気減速を受けて、9月の米利下げが確実視されるようになったことは株式市場にプラスです。問題は、ほどよい減速にとどまるか否かです。想定外の悪化がないか、慎重に見極める必要があります。

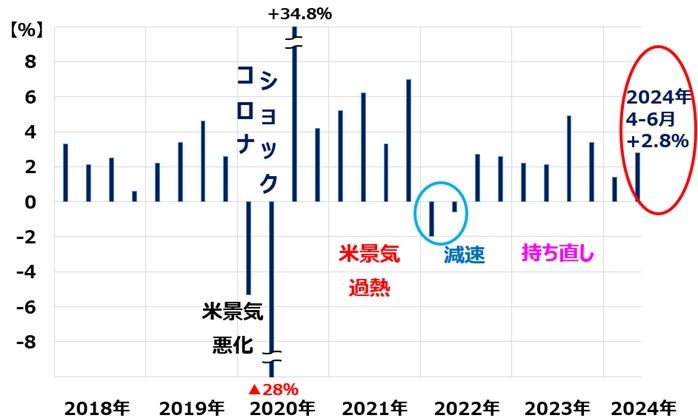

そこで話題となったのが、米商務省が25日に発表した、4-6月期GDP(国内総生産:速報値)です。前期比年率2.8%増と高い伸びでした。うち個人消費は同2.3%増でした。

米国GDP成長率推移:2018年1-3月期~2024年4-6月期

4-6月のGDP統計を受けて、米景気が冷え込むリスクは低いとの見方も出ました。私は、4-6月のGDP統計の見方には二つあると思います。

【1】米景気はほどよく減速、冷え込むリスクは低い

【2】4-6月の消費好調は、低価格の生活必需品買いだめによるもので、消費の冷え込みが今後明らかになる

現時点で、どちらが正しい見方か分かりません。8月に入ってから出る、7月の米景気指標を見ながら考える必要があります。

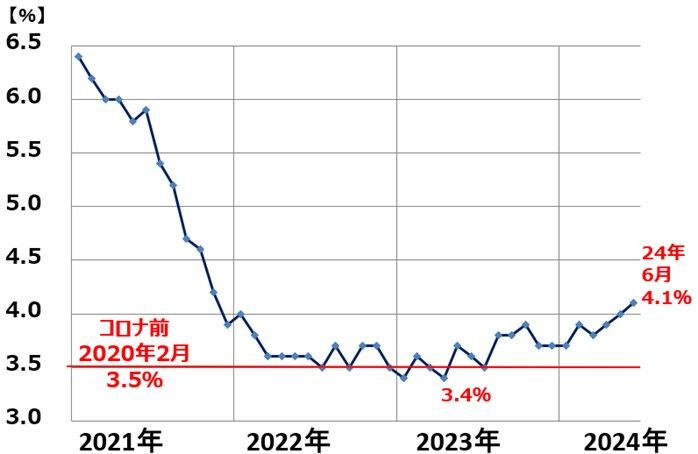

以下、参考まで、米景気が弱くなるリスクを意識させた6月の景気指標を再掲します。8月に発表される、これら指標の7月の値が注目されます。

米国インフレ率(CPI総合指数・コア指数の前年比上昇率)推移:2020年1月~2024年6月

米雇用統計:完全失業率

ISM製造業・非製造業景況指数:2020年1月~2024年6月

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)