メッセージに変化は無いが……

7月9・10日のパウエルFRB(米連邦準備制度理事会)議長の議会証言では、これまで通り利下げに対し慎重な態度が打ち出されました。しかし雇用市場に深刻な暗転が見られたら、機動的な対応ができるような「下ごしらえ」が施されました。

パウエル議長は9日の上院での証言で「物価が2%に向けてハッキリとした下落傾向を示し、FRBが、もう安心!と感じることができるまで、米国の政策金利であるフェデラルファンズレートは引き下げることはできない」という、これまでのスタンスを繰り返しました。

雲行きが変わってきた雇用市場

それを断った上で、パウエル議長は雇用市場の過熱感がすっかり払拭されたことを認めました。

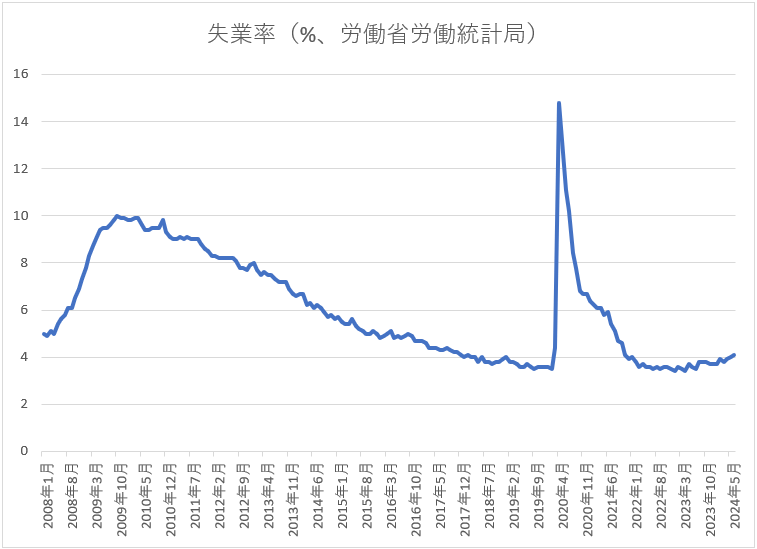

折から6月の雇用統計の発表で4・5月の非農業部門雇用者数が下方修正され、過去3カ月の平均値が下がりました。

さらに失業率が4.1%に上がりました。

パウエル議長は「物価高だけが今日我々が直面するリスクではない。いろいろなデータから雇用市場が冷却化し、賃金インフレがインフレ・プレッシャーの原因をつくっているとは言えなくなっている」という言い回しを使いました。

つまり新たに雇用への配慮も重要性を増してきたわけです。

普通、FRBはさまざまなインフレの中で賃金インフレを最も恐れます。なぜなら賃金インフレはしつこくなる傾向があり、それを退治するのはひと苦労だからです。今回、わざわざパウエル議長がこういう言い回しをしたということは、物価の安定と雇用の最大化という、FRBの二つの使命のうち、後者に関心が移り始めたことを示唆しています。

70年代とは違うというアピールは十分に達成した

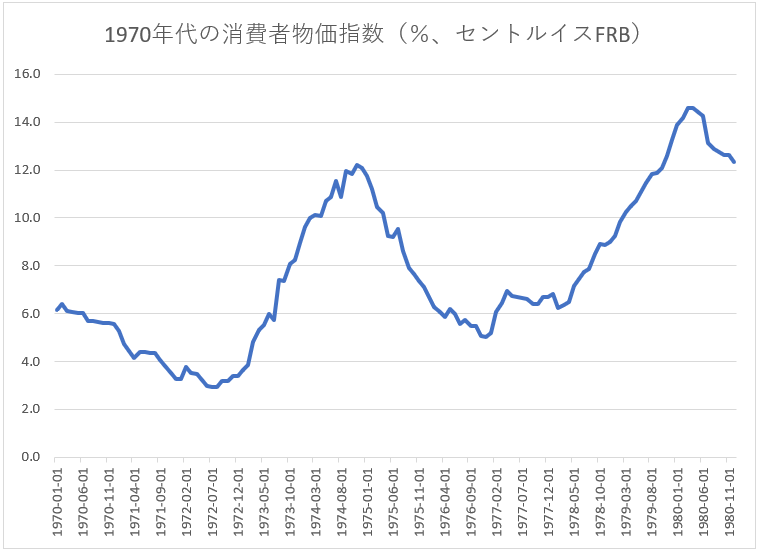

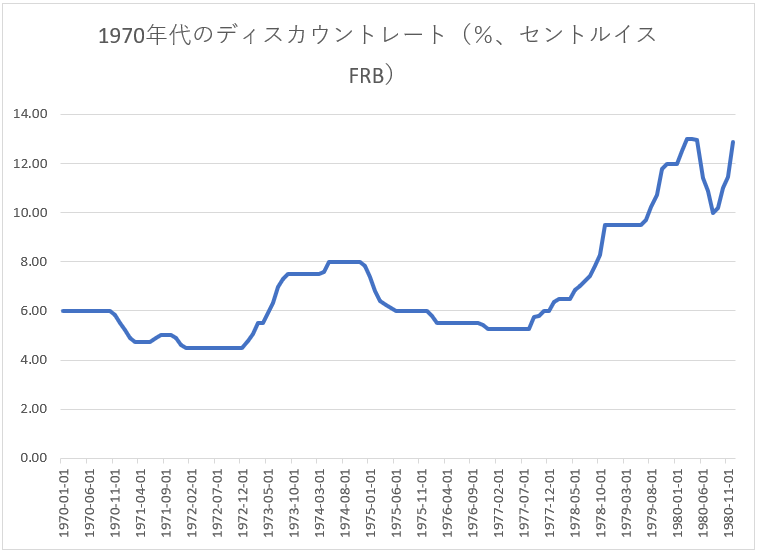

実は1970年代にも米国はハイパー・インフレに見舞われました。その当時のFRB議長はアーサー・バーンズで、彼はインフレが反転するやと見ると1974年12月に直ぐに利下げに転じました。

当時はフェデラルファンズ・レートではなく、ディスカウント・レートが政策金利でした。

これはインフレが低下し始めてもずっと政策金利を5.25%で横ばい維持してきたパウエル議長の采配と明らかに違います。

結果としてバーンズ議長の利下げは早すぎ、インフレは一層ひどくなりました。

パウエル議長は、インフレ・ファイターとして十分にアピールできたのです。

今後の展開

FRBは、今後のデータ次第で、機敏に金利政策を変更する準備を整えました。しかしそれと景気後退を未然に防げるということは別問題です。

メインシナリオは経済のソフトランディングということでよいですけれど、今はダウンサイド・リスクの方が大きくなり始めています。

もし景気後退になるのであれば、利下げは必ずしも株式の「買い!」シグナルではありません。それは歴史が教えるところです。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)