※このレポートは、YouTube動画で視聴いただくこともできます。

著者の土信田 雅之が解説しています。以下のリンクよりご視聴ください。

「【テクニカル分析】今週の日本株 日経平均4万円回復の背中は「近くて遠い」?~需給の整理と米国株市場の変化が焦点~<チャートで振り返る先週の株式市場と今週の見通し>」

米国のFOMC(連邦公開市場委員会)と、日本の日銀金融政策決定会合という、「金融政策イベント」ウィークだった先週の国内株市場ですが、週末14日(金)の日経平均株価は3万8,814円で取引を終えました。

前週末終値(3万8,683円)からは131円高、週間ベースでは2週連続の上昇となりましたが、この2週間の上げ幅合計は326円とあまり大きくなく、前回のレポートでも指摘した通り、注目の金融政策イベントを通過した割には、相場全体で新たな方向感は出なかったことになります。

状況があまり変わらなかった先週の日本株

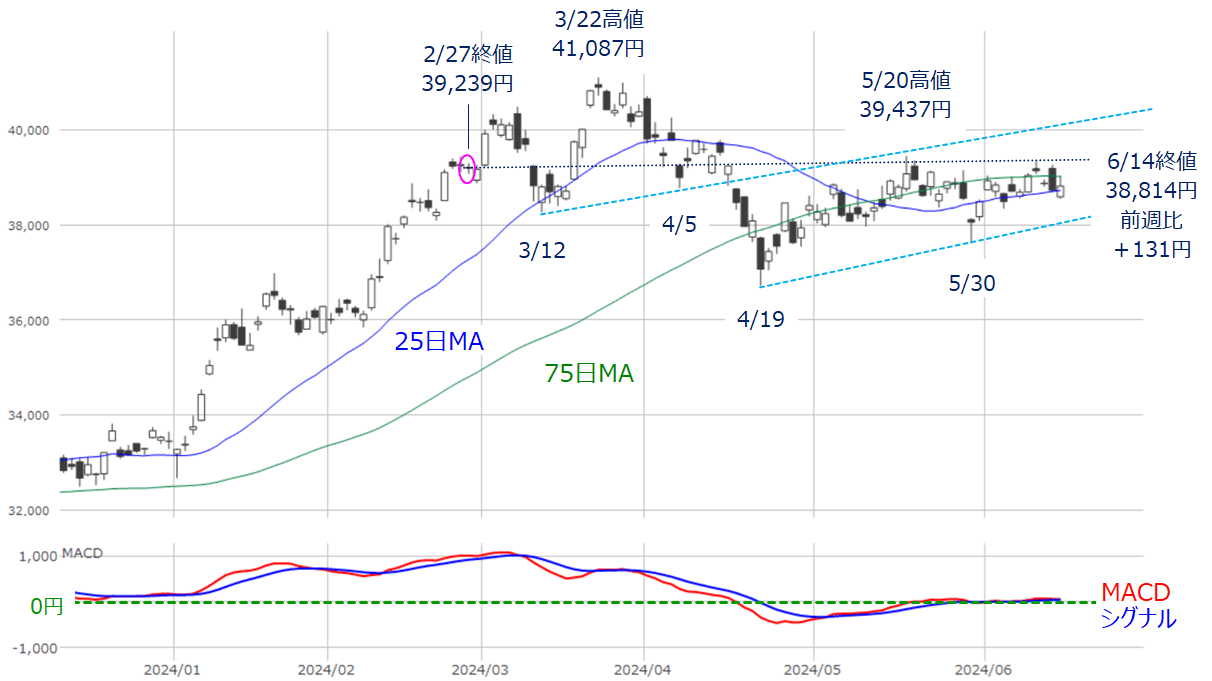

図1 日経平均(日足)とMACDの動き(2024年6月14日時点)

あらためて、先週の日経平均の値動きを上の図1で振り返ると、75日と25日の2本の移動平均線の攻防が続く展開でした。下段のMACDを見ても、「0円」ライン付近で、MACDとシグナルがともに横ばいで推移しており、足元の状況は前回とあまり変わっていません。

また、先週末14日(金)の終値(3万8,814円)が、75日前の株価(2月27日の3万9,239円)よりも安くなっているため、75日移動平均線の傾きが上向きから下へと向き始めました。

4月下旬以降の日経平均は、約2カ月間にわたって75日移動平均線に沿って動いてきましたが、この75日移動平均線の傾きが変化し始めたこともあり、株価の時間調整も「そろそろ」感が出てくるかもしれません。

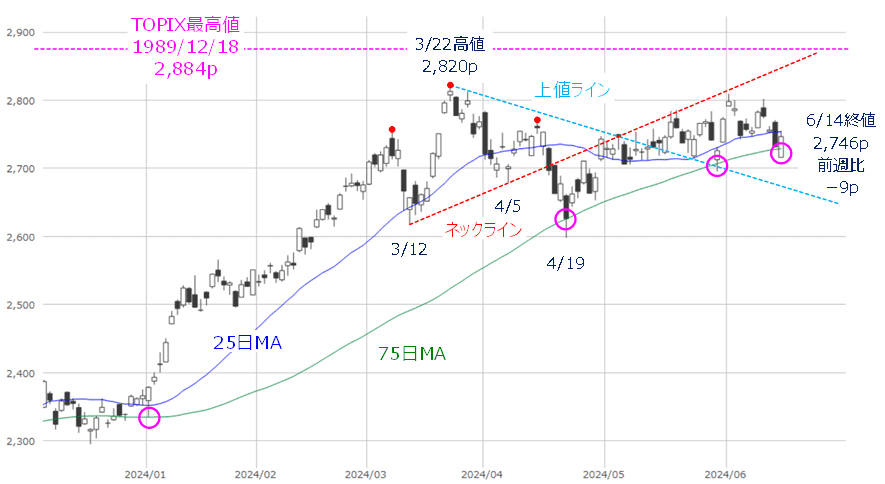

図2 TOPIX(日足)とMACDの動き(2024年6月14日時点)

次にTOPIX(東証株価指数)の値動きも確認していきます。先週末14日のTOPIX終値は2,746pとなり、前週末からは9p安となりました。週間ベースでも2週連続の下落です。

単純な比較では、上昇していた日経平均と比べると、TOPIXの方が弱い印象ですが、75日移動平均線が株価のサポートになっているほか、図2にあるように、「上値ライン」と、「ネックライン」に挟まれた範囲内で推移する展開が続いており、こちらも状況的にはあまり変わっていません。

75日移動平均線から下放れしてしまう展開には注意が必要ですが、株価が上昇した際には、節目の2,800pや、3月22日の高値(2,820p)、そして1989年12月の史上最高値(2,884p)までの距離があまり遠くはなく、先週末時点の株価は、ひとまず高値トライの期待を残すところに位置していると言えます。

日本株市場の膠着感と、蓄積される「エネルギー」

冒頭でも述べたように、先週は日米の金融政策イベントウィークだったわけですが、それ以外にも、日本株市場では、週末の14日(金)にメジャーSQ(特別清算指数)という需給イベントも控えていました。

相場の材料的には株価が大きく動き始めてもおかしくはなかったのですが、図1と図2で確認したように、先週の日本株市場は結果的に膠着感が続く格好となりました。ちなみに、日経225先物取引のSQ値は3万8,535円でした。

一般的に、相場の膠着状態が長く続いた後に株価が動き出すと、その鬱憤を晴らすかのように、動いた方向に動きが出やすいとされているため、言い換えれば「市場のエネルギーが溜まっている状態」になっています。

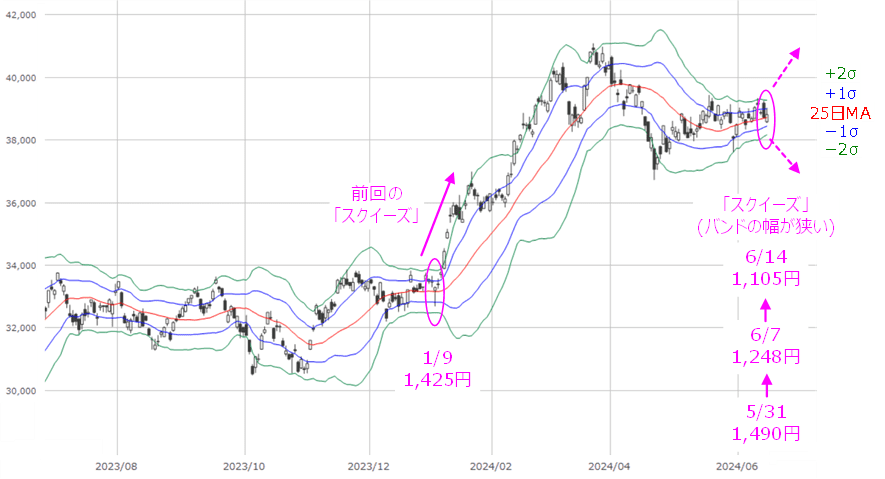

図3 日経平均(日足)のボリンジャーバンド(2024年6月14日時点)

上の図3は、日経平均(日足)のボリンジャーバンドですが、こうした市場のエネルギーを掴むテクニカル指標としてよく使われています。

ボリンジャーバンドのバンド(帯)の幅は値動きの大きさを示しています。相場にトレンドが出ている時など、株価が大きく動いている局面ではバンドの幅が広くなり、反対に、値動きが小さくなっている時はバンドの幅が狭くなります。

とりわけ、このバンドの幅が狭くなっている状況は「スクイーズ」と呼ばれ、相場が動き出すことの多いサインとして重要視されます。実際に、図3の真ん中(今年の1月)あたりでスクイーズの状況となり、その後の上昇トレンドにつながっていたことが分かります。

足元でも同様にスクイーズの状況です。図3にも記載していますが、ここ直近の週末時点でのバンドの幅を追っていくと、5月31日が1,490円、以降は6月7日(1,248円)、6月14日(1,105円)と、次第にバンドの幅が狭くなっています。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[今週の日本株]日経平均4万円台の回復は「近くて遠い」?~需給の整理と米国株市場の変化が焦点~](https://m-rakuten.ismcdn.jp/mwimgs/a/b/550/img_ab7ff148e7d194e22657d4fcbba5b70c34029.jpg)

![[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~](https://m-rakuten.ismcdn.jp/mwimgs/1/5/356m/img_153ff688ed25288cbf3894967228ba9640935.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)