為替差益の拡大で「円建てS&P500」は4月に過去最高値を更新

為替市場では、4月29日にドル円相場が一時1ドル=160円台に上昇(円は下落)しました。米国市場で金利の高止まり感が強まってきた一方、26日の日本銀行・金融政策決定会合後「日米金利差」が高位に開いた状態が続くとの見方が優勢となり、円の下落傾向に歯止めがかからない状況となりました。

ドル円相場は昨年末時点141.04円でしたので、約13%のドル高・円安が進んだことになります。

こうした為替の「円安傾向」を受け、実は「円建てS&P500総収益指数(配当込み:為替ヘッジなし)」(Bloomberg公表)は、26日に史上最高値を更新。その年初来騰落率は+19.8%に達しました。

つまり、「為替差益拡大の恩恵により円ベースの米国株式リターンが押し上げられた」ということです。新NISA(ニーサ:少額投資非課税制度)などの投資対象として人気が高い「米国株式指数連動型インデックスファンド(為替ヘッジなし)」は、受益者(ファンドの保有者)の損失が限定的となっている状況を示します。

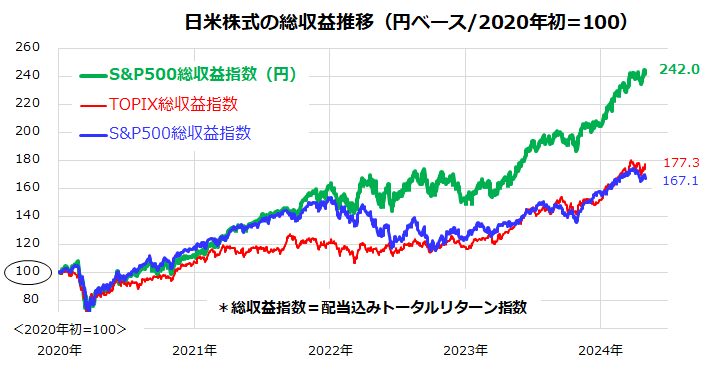

S&P500は4月に下落を余儀なくされたものの、「日本居住者からみたドル資産投資の実力」ともいえる円建てS&P500総収益指数が最高値を更新しており、2020年初以降でみると日本株式(TOPIX(東証株価指数)の総収益指数)よりも高いリターンをもたらしているトレンドに注目したいと思います(図表2)。

<図表2>4月に「円建てS&P500総収益指数」は過去最高値を更新した

多くの専門家が年初時点で「2024年の為替は円高に転じる」と予想していました。ところが、米国経済が想定以上に強く、需給面で「円ショート(円売り)」が優勢となりました。

4月29日に政府当局が為替介入を実施したとの見方で、一時155円を割りましたが、「介入効果は時間稼ぎ」との見方もあり、早晩、160円を超える円安に戻る可能性もあります。投機筋や実需による円売りが重なると、為替がドル高円安の流れに回帰していく状況に留意が必要です。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)