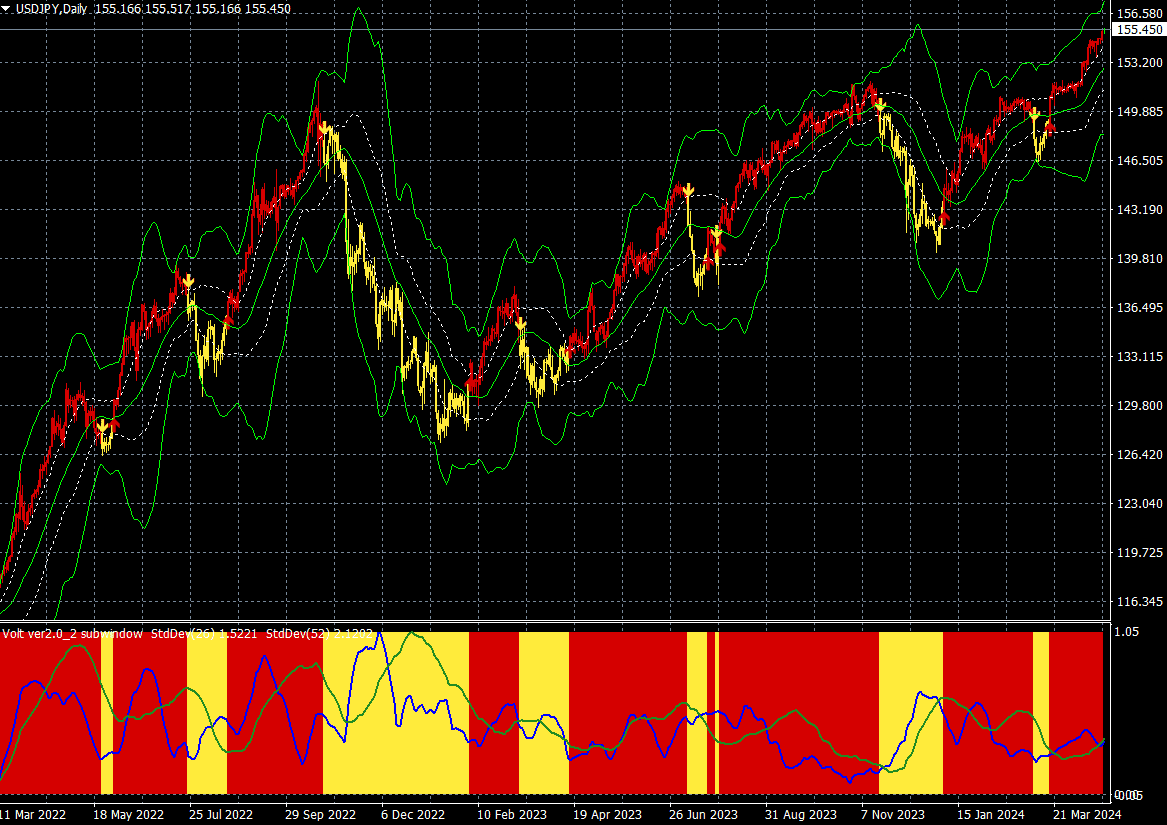

ドル/円が155円をブレイク!

昨日4月24日のロンドン外国為替市場で円安が一段と加速し、ドル/円相場は155円をブレイクした後、現在155円40銭台まで円安が進んでいる。これは、1990年6月以来、およそ34年ぶりの円安ドル高水準となる。

ドル/円(日足)

出所:楽天MT4・石原順インディケーター

「国がうまく運営できていないときの第一の万能薬は通貨のインフレであり、第二は戦争である。どちらも一時的な繁栄をもたらすが、どちらも永久的な破滅をもたらす。しかし、どちらも政治的、経済的日和見主義者の隠れ家である」

(アーネスト・ヘミングウェイ)

経済の停滞、巨額の政府債務、経済と金融市場を維持するために金融市場を支配しなければならない中央銀行…。いま、FRB(米連邦準備制度理事会)も日本銀行も同じ立場に置かれている。

日本人は「通貨インフレ」という詐欺的増税に見舞われている。投資家が直面している一番の問題はインフレだろう。

インフレが一時的なものではないことは明らかだ。それは金融市場にとっておそらく最大の脅威であり、一般社会に対してそうだろう。歴史的経験が何かを教示してくれるとすれば、それは私有財産が文明と密接に絡み合っていることだ。われわれは社会主義化する世の中の新しい現実に備えて、資産防衛の準備をするしかない。

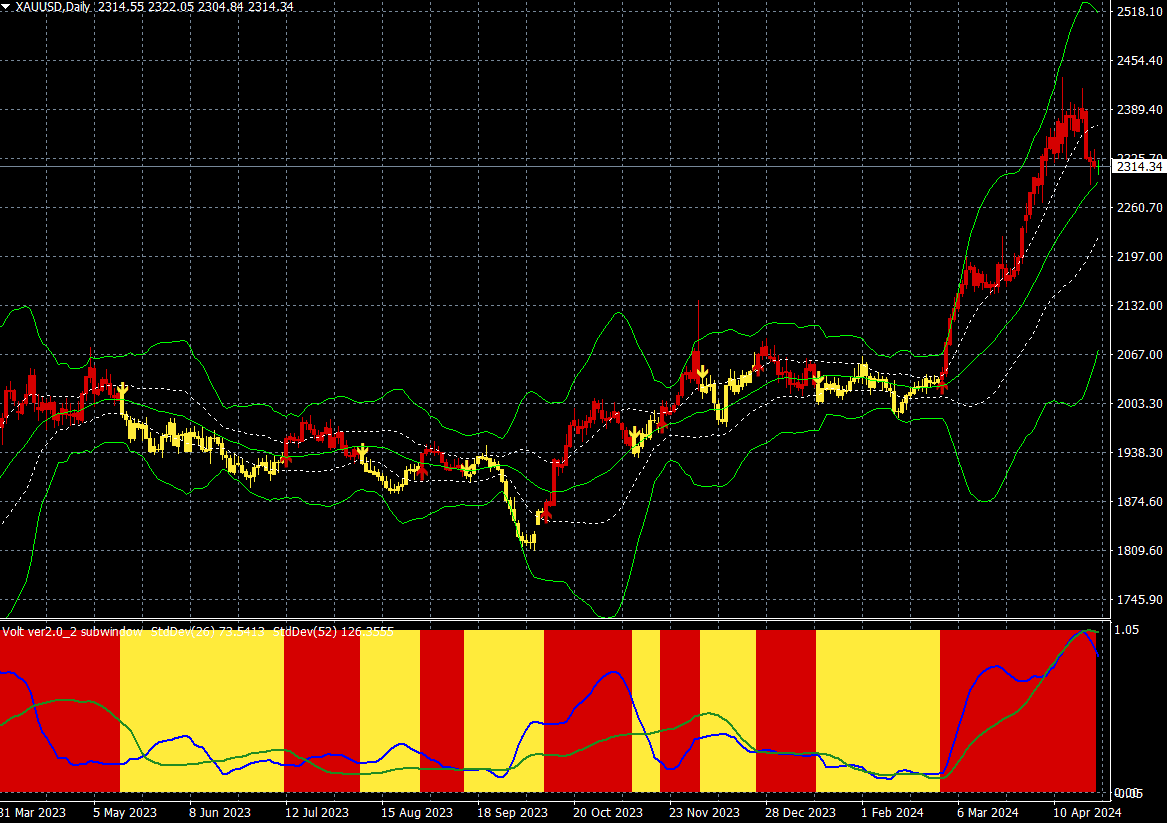

日本では円安が顕著となっているが、MMT(現代貨幣理論)による法定通貨の下落(購買力の劣化)は世界的な現象である。現実はドルも円も劣化している。為替レートは2国間の相対評価なので、それが見えにくいだけである。現在の最強通貨はゴールドである。

ゴールドCFD(日足)

出所:楽天MT4・石原順インディケーター

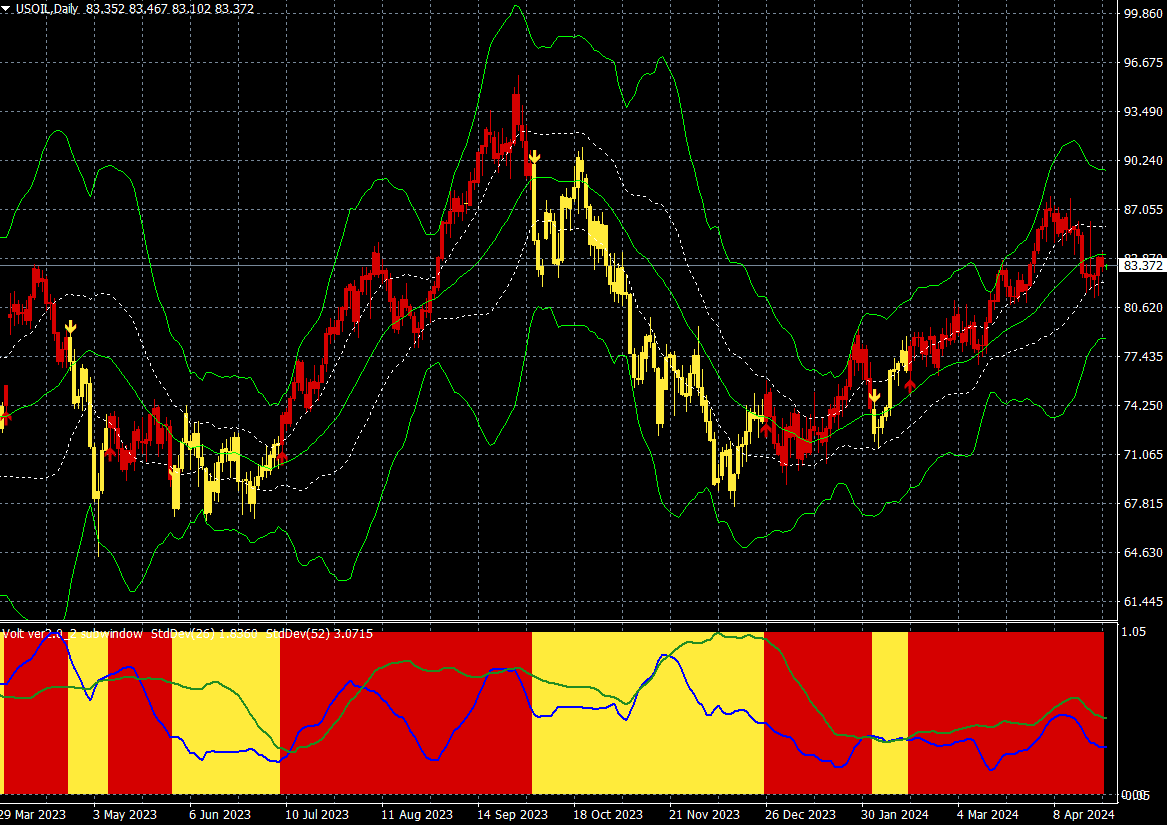

4月23日のゼロヘッジの記事『円キャリートレードはいつ終わるのか?』では、

十数年にわたる日本のマイナス金利政策が終了した。これは、かつて外国為替市場で最も人気のあった取引のひとつであった20兆ドル規模の円キャリートレードの終焉を意味し、世界経済に連鎖的な影響を及ぼす可能性がある。円キャリートレードとは、投資家が円を借りて、金利の高い米ドルなどの高利回りの外貨建て資産を買うことだ。中東の紛争は悪化の一途をたどっている。イランとイスラエルの対立は、核武装の危機に瀕し、外国からの介入をさらに引きずり込むだろう。もし原油が円に対して急騰しすぎて、日銀がそれを救うためにパニックに陥れば、世界的なマージンコールが起こり、株価の暴落と広範囲な経済崩壊のドミノ効果が始まるかもしれない。日銀は円安を打ち消すために債券利回りを上昇させ、投資家を日本国債買いに戻し、米国とEUの債券利回りを押し上げる。これは短期的には米国とEUの利払いが増えることを意味し、その利払いはより多くの借金で賄うしかない。キャリートレードが完全に解消すれば、経済の他の部分も巻き添えにするほどの大爆発になるかもしれない

と、日銀が意図せぬ利上げに追い込まれることによって、現在の円安の巻き戻しを警戒する声も出ている。

NY原油CFD(日足)

出所:楽天MT4・石原順インディケーター

日銀は世界の中央銀行による型破りな政策の大実験の終結を示すことになるだろう。これまで日本の異常低金利と量的緩和が、世界のエブリシングバブル(なんでもバブル)を支えてきた。そしてドル/円の上昇(円安)はエブリシングバブルの象徴である。

円売りのゲームに参加しているのは日本の個人投資家だけではない。日銀が異常低金利を続ける中、円は調達通貨となり、20兆ドル(約3,100兆円)のキャリートレードが行われているという。米国の利下げ観測が後退する中、円キャリートレードの巻き戻しはもう少し先になりそうだが、大円安の次に警戒すべき事態である。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)