これまでのあらすじ

信一郎と理香は小学生と0歳児の子どもを持つ夫婦。第二子の長女誕生と、長男の中学進学問題で、教育費の負担が気になり始めた。毎週金曜夜にマネー会議をすることになった二人。FPにリアルな老後の試算をしてもらった二人は、厳しい現実に青ざめるが…。

老後の「年金収入期間」を投資が支えてくれる!

「あ!」

信一郎がはっとしてFPに向かい合う。

「僕たち、企業型DCやiDeCo(イデコ:個人型確定拠出年金)にも加入するし、それぞれ月に3万ずつ、NISA(ニーサ:少額投資非課税制度)で資産運用もするんです」

それを言うのを忘れてた、と信一郎は頭をかいた。FPは「準備万端ですね」と、にこりと笑う。

「じゃあそれを入れて再計算しましょう」

「二度手間で…すいません…」

「いえいえ、条件を変えればいいだけなのですぐ出せます。信一郎さんが企業型DCに、理香さんがiDeCoに、満額2万3,000円加入する…と。さらに、お二人でNISAを3万円、合計6万円を投資し続ける、ていうことでいいですね?」

「はい…」

二人はかたずをのんで、FPの画面を見つめた。

「出ましたよ」

|

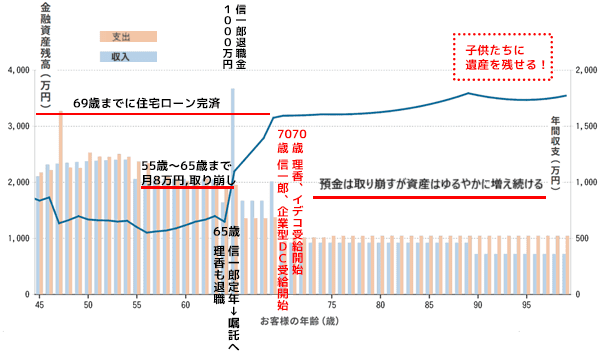

条件 信一郎:70歳まで就労。退職金は1,000万円を想定。 ▼資産運用 信一郎>月々2万3,000円の企業型DCと、3万円のNISA(株式投資) |

「わぁ!」

二人は手を取り合って喜んだ。

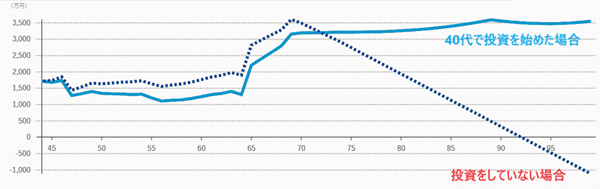

「投資をしている場合としていない場合を重ねてみましょうか」

FPが二つのグラフを重ね合わせる。

「投資は70歳でストップする想定ですが、そこまでの積み立てと複利効果で、老後は資産を一定額キープして生活できるということです。足りなくなればそこからの取り崩しも可能です」

子供たちに遺産として残せる額を見て、理香と信一郎はほっとして喜び合った。

「うわー。びっくりしたぁ」

「ほんとよね…。こんなに毎日がんばって、老後は子供のお世話になるのかと思ったら、一瞬息が止まったわ」

もちろんこれは、資産形成がうまくプラスに進んだ場合の計算なので、この通りに行くとは限らない、とFPはくぎを刺す。

「ただ、この通りに収支をして暮らす…というためのグラフじゃないこともご理解ください」

「というと?」

信一郎が首をかしげる。

「このグラフは、将来たどるべきルートではなくて、今の生活を見直すヒントや、将来の選択肢に自信を持つための根拠にしてほしいんです」

例えば、就労中にローン完済を目指すと、生活は苦しくなりますよね。

FPは45歳から65歳あたりまでの横ばい部分を指して言う。

「働き盛りで体も自由に動くこの期間、節約節約でツライ想いをするのは、人生として最適解じゃないはずです。信一郎さんの退職金が65歳でしっかり入ってくるのであれば、45~65歳は、もっとお金をかけて、人生を楽しむことに使えます。老後にこれだけ資産が残るのであれば、ローン完済を75歳くらいまでに延ばしたっていい」

自分たちのリアルな試算を直視することは必要ですが、その試算に縛られた人生を送る必要はないんですよ。

FPの含蓄ある言葉に、二人はしっかりとうなずいた。

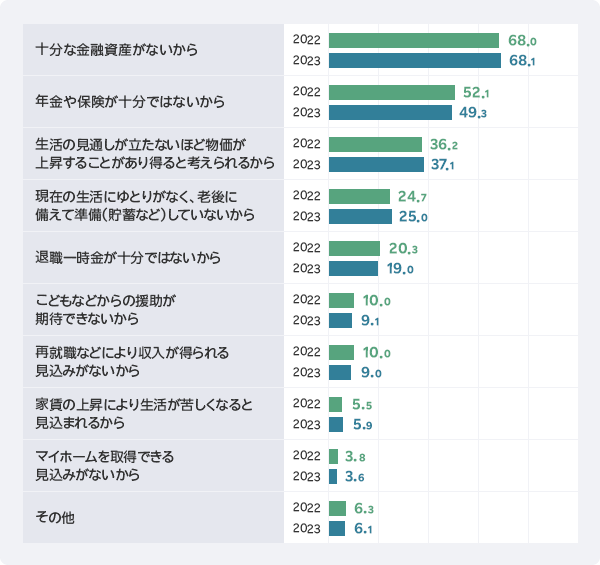

▼老後の生活を心配している理由

資産を使い切って「ゼロで死ぬ」という考え方<5-9>夫婦、老後を考える

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)