Jリートの活用方法

株と一緒に暴落した過去を見ると、Jリートを国内債券の代替にはできません。ポートフォリオでは、国内株式の一部としてリスク管理していくことが必要でしょう。

ただし、一般の株とは明らかに異なる値動きです。債券のように動くこともあるし、株のように動くこともある資産です。成長性は無いが利回りの高い「高配当利回り株」に近い存在と位置付けて、ポートフォリオに少し組み込んでいくことで、長期的な利回りの安定化に寄与すると思います。

ご参考まで、Jリートの代表銘柄は以下の通りです。この表に、予想分配金利回りを掲載していますが、これを見る上で一つ注意があります。利回りが4%を超えていると割安と判断するというのは、Jリート市場全体の平均値についてです。個別銘柄は、それぞれのリスクに応じた利回りがついているので、4%を基準に割安割高が判断できるとは考えていません。

Jリート代表銘柄:2024年3月22日時点

| コード | 銘柄名 | 主な 投資対象 |

分配金 利回り ※年率: 会社予想 |

最低 投資額 :円 |

|---|---|---|---|---|

| 8951 | 日本ビルファンド投資法人 | オフィスビル | 4.1% | 616,000 |

| 8952 | ジャパンリアルエステイト投資法人 | オフィスビル | 4.2% | 556,000 |

| 3234 | 森ヒルズリート投資法人 | オフィスビル | 4.3% | 141,400 |

| 3269 | アドバンス・レジデンス投資法人 | 住宅・マンション | 3.5% | 338,000 |

| 3281 | GLP投資法人 | 物流施設 | 4.2% | 129,700 |

| 3283 | 日本プロロジスリート投資法人 | 物流施設 | 3.7% | 275,400 |

| 3292 | イオンリート投資法人 | 商業施設 | 4.8% | 139,400 |

| 8963 | インヴィンシブル投資法人 | ホテル・リゾート施設 | 5.1% | 68,900 |

| 出所:QUICKより楽天証券経済研究所が作成 | ||||

不動産への小口投資を可能にしたREIT

最後に、REIT(リート)とは何かご存じない方もいらっしゃると思いますので、基礎的なことを説明します。REITは、不動産への小口投資を可能にした「上場投資信託」です。

個人投資家が不動産に投資する場合、ワンルームマンションからアパート1棟までさまざまな投資対象がありますが、かなり大きな金額が必要です。資金規模の制約から、個人投資家が直接投資できる対象は限られます。

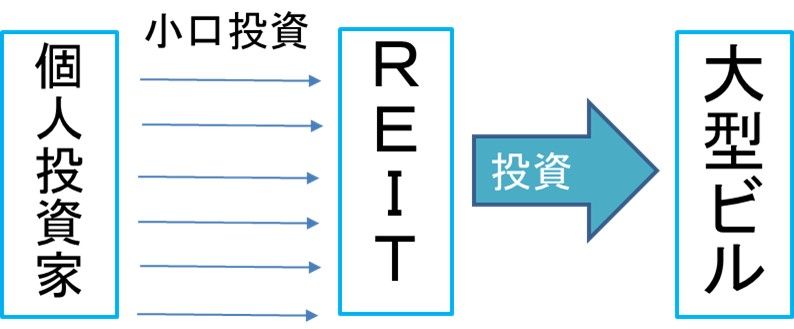

REITを通じて投資すれば、都心一等地の大型ビルに投資することもできます(図A)。

<図A>REITを通じて大型物件に投資

一等地の大型ビルにテナントが集中し、競争力のないビルからテナントが流出する「不動産の二極化」が顕著にみられる時代になりました。投資するならば、一等地の大型ビルに投資したいと考えます。

ところが、REITが普及するまでは、一等地の大型ビルに投資するには何百億円という規模の資金が必要でした。個人投資家の不動産投資では、小口で投資できるマンションなどが中心になり、大型ビルへの投資は困難でした。REITの普及によって、状況が変わりました。今では、小口資金でも、REITを通じて、大型ビルに投資することもできるようになりました。

REITは証券取引所に上場されていて、一般の株式と同じように売り買いすることができます。最低売買単位での投資額は、10万円以下から100万円超までいろいろあります。REITは日本にも海外にもあります。東京証券取引所に上場しているREITをJ-REITと呼んでいます。

▼著者おすすめのバックナンバー

窪田真之のクイズでわかる!資産形成:平均利回り4.6%!Jリートの仕組みを学び、投資戦略を考える

3分でわかる!今日の投資戦略:新NISA「成長投資枠」で利回り4%、手作り高配当株ファンドに長期投資(窪田真之)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)