※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「日経平均が急騰する中、下落。平均利回り4.4%!Jリートを見直す」

日経平均もS&P500も想定以上の上昇

日米ともに、年明けから株価が好調です。3月22日時点で日経平均株価は4万888円をつけ、年初来22.2%上昇、史上最高値を更新中です。米国S&P500種指数は年初来9.7%上昇して、こちらも最高値を更新中です。

想定以上の上昇となった背景として、米景気好調があります。2022年以降、深刻なインフレを抑えるために、FRB(米連邦準備制度理事会)はかつてないピッチで利上げを進めました。急激な利上げによって2022年末から長短金利が逆転し、経験則では、その影響でそろそろ米景気が悪化してくるところです。

米長短金利(10年金利とFF金利)およびNYダウの動き:2004年1月~2024年3月(22日)

ところが、金融引き締めによって高金利が続いているにもかかわらず、米景気はしぶとく好調です。米国株も、高金利をものともせず、最高値を更新しています。

米金利が高く、日米金利差が開いたままなので、円安(ドル高)が進み、それが日経平均の上昇にもつながっています。円安・米景気好調・リオープン(コロナ禍からの経済再開)の恩恵で、日本の企業業績は好調で、外国人の買いによって日経平均は最高値更新が続いています。

投資環境が良好で、すぐには株高トレンドが崩れる要因は見つからないようにも思えます。ただし、このように強気がまん延している時には注意も必要です。ショック安は、誰も予想しないタイミングで来ることが多いからです。さらなる上昇に期待しつつも、シートベルトを締め直してよいタイミングともいえます。

米国株から米国債へリバランスも

こういう時、少しだけ株を売却して債券を増やすリバランスをやってもいいと思います。例えば、米国株を少しだけ売却して米国の長期国債を少し増やす入れ替えを検討していいと思います。米国の長期金利はかなり上昇したので、分散投資していく価値が高いと思います。

日本でも株がかなり上昇したので、少しだけ株から債券へシフトしたいタイミングです。ところが、ここで問題があります。日本の長期金利は、これまで続けられてきた日本銀行のYCC(イールドカーブコントロール)政策によって低く抑えられてきたため、今は利回りが低過ぎて、投資価値はあまり高くありません。

Jリートの平均分配金利回りが4.6%まで上昇

国内債券の代わりとして少し投資してみたいと、考えている投資対象がJリート(J-REIT:国内の不動産投資信託)です。日経平均が急騰している間、じりじりと下落してきた結果、Jリートの平均分配金利回りが約4.4%まで上昇しているからです。

一時、約4.7%まで上昇していましたが、先週、Jリートにようやく見直し買いが入って反発したため、利回りは少し低下して3月22日時点で約4.4%です。

東証REIT指数と日経平均比較:2019年末~2024年3月22日

ただし、Jリートは決して債券ではありません。東京証券取引所で株と同じように売買される株の一種です。2020年のコロナショックの時は、一時日経平均を上回る下落となりました。ただし、一般の株と比べると、利回りが高く、債券的価値が高い株と言えます。その特色を理解した上で、国内債券の代わりに少し投資してみていいと思います。

私は、Jリートの平均利回りはおおむね4%が妥当と判断しています。Jリートの価格上昇が続き平均利回りが3.4%まで低下した時、Jリートは「割高」と判断します。コロナショック直前が、そうでした。

逆に、価格低下が続いて平均利回りが4%を超えていくと「割安圏」と判断します。コロナショック直後は、国内金融機関と見られる強引な売りで暴落し、一時平均利回りが6.8%まで上昇しました。極めて割安と判断できましたが、今振り返ると、流動性が低い中でパニック売りによってついた異常値でした。

2021年には、Jリートが買い直されて、利回りが一時3.3%まで低下しました。この時はまた「割高」と判断しました。

その後、Jリートは、日本の長期金利の上昇を嫌気して、じりじりと売られてきました。今、利回りが4.4%まで上昇しています。改めてJリートが「割安」になったと判断しています。

コロナショックでJリートが日経平均よりも大きく下落

Jリートに分散投資する際に、一つ知っておかなければならない「不都合な真実」があります。コロナショックやリーマンショック時に、Jリートに投資していても、リスク分散効果がなかったという事実です。コロナショックが起こった時、東証REIT指数は一時、日経平均よりも大幅な急落となりました。

利回り商品であるはずのリートがなぜ、こんなに大きく下がってしまったのでしょう。コロナ禍では確かにホテルリートや流通リートが大きなダメージを受けました。ただし、Jリートの大半を占めるオフィスリートが受けたダメージは相対的に軽微でした。

住宅リートはほとんどダメージが無かったし、物流リートはコロナ禍による無店舗販売拡大で、業績がますます好調に推移しました。

つまり、コロナ禍でJリート全体が受けたダメージは、日本株全体が受けたダメージよりも軽微だったのです。にもかかわらず、東証REIT指数の方が、下げが一時的に大きかったのはなぜでしょう。

コロナショックが起こると同時に、Jリートを一斉に売ったのは、主に国内の金融機関でした。金融危機が起こりそうになると、金融機関はリスク資産を減らして流動性を確保しようとします。

ただし、流動性の低い不動産を急に売ることはできません。そこで、売ろうと思えば売ることができるJリートを、不動産を売る代わりに一斉に売ってきたと考えられます。結果として、Jリートは株以上に下落し、債券代替としての役割をまったく果たしませんでした。

東証REIT指数は、2008年のリーマンショックでも、一時、日経平均よりも大きく下げました。これまでの歴史を見ると、日本株とJリートに分散投資しても、ショック時には分散投資効果が得られていません。

Jリートの活用方法

株と一緒に暴落した過去を見ると、Jリートを国内債券の代替にはできません。ポートフォリオでは、国内株式の一部としてリスク管理していくことが必要でしょう。

ただし、一般の株とは明らかに異なる値動きです。債券のように動くこともあるし、株のように動くこともある資産です。成長性は無いが利回りの高い「高配当利回り株」に近い存在と位置付けて、ポートフォリオに少し組み込んでいくことで、長期的な利回りの安定化に寄与すると思います。

ご参考まで、Jリートの代表銘柄は以下の通りです。この表に、予想分配金利回りを掲載していますが、これを見る上で一つ注意があります。利回りが4%を超えていると割安と判断するというのは、Jリート市場全体の平均値についてです。個別銘柄は、それぞれのリスクに応じた利回りがついているので、4%を基準に割安割高が判断できるとは考えていません。

Jリート代表銘柄:2024年3月22日時点

| コード | 銘柄名 | 主な 投資対象 |

分配金 利回り ※年率: 会社予想 |

最低 投資額 :円 |

|---|---|---|---|---|

| 8951 | 日本ビルファンド投資法人 | オフィスビル | 4.1% | 616,000 |

| 8952 | ジャパンリアルエステイト投資法人 | オフィスビル | 4.2% | 556,000 |

| 3234 | 森ヒルズリート投資法人 | オフィスビル | 4.3% | 141,400 |

| 3269 | アドバンス・レジデンス投資法人 | 住宅・マンション | 3.5% | 338,000 |

| 3281 | GLP投資法人 | 物流施設 | 4.2% | 129,700 |

| 3283 | 日本プロロジスリート投資法人 | 物流施設 | 3.7% | 275,400 |

| 3292 | イオンリート投資法人 | 商業施設 | 4.8% | 139,400 |

| 8963 | インヴィンシブル投資法人 | ホテル・リゾート施設 | 5.1% | 68,900 |

| 出所:QUICKより楽天証券経済研究所が作成 | ||||

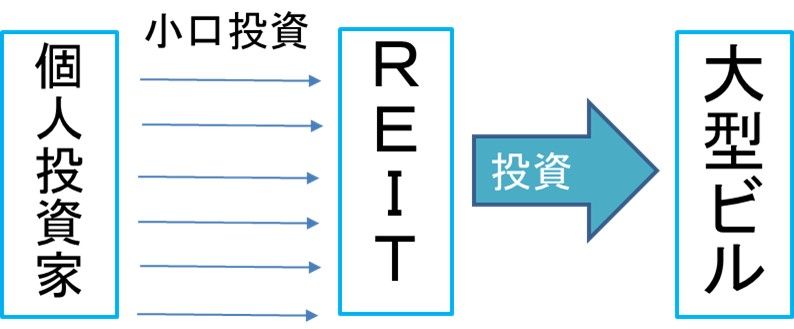

不動産への小口投資を可能にしたREIT

最後に、REIT(リート)とは何かご存じない方もいらっしゃると思いますので、基礎的なことを説明します。REITは、不動産への小口投資を可能にした「上場投資信託」です。

個人投資家が不動産に投資する場合、ワンルームマンションからアパート1棟までさまざまな投資対象がありますが、かなり大きな金額が必要です。資金規模の制約から、個人投資家が直接投資できる対象は限られます。

REITを通じて投資すれば、都心一等地の大型ビルに投資することもできます(図A)。

<図A>REITを通じて大型物件に投資

一等地の大型ビルにテナントが集中し、競争力のないビルからテナントが流出する「不動産の二極化」が顕著にみられる時代になりました。投資するならば、一等地の大型ビルに投資したいと考えます。

ところが、REITが普及するまでは、一等地の大型ビルに投資するには何百億円という規模の資金が必要でした。個人投資家の不動産投資では、小口で投資できるマンションなどが中心になり、大型ビルへの投資は困難でした。REITの普及によって、状況が変わりました。今では、小口資金でも、REITを通じて、大型ビルに投資することもできるようになりました。

REITは証券取引所に上場されていて、一般の株式と同じように売り買いすることができます。最低売買単位での投資額は、10万円以下から100万円超までいろいろあります。REITは日本にも海外にもあります。東京証券取引所に上場しているREITをJ-REITと呼んでいます。

▼著者おすすめのバックナンバー

窪田真之のクイズでわかる!資産形成:平均利回り4.6%!Jリートの仕組みを学び、投資戦略を考える

3分でわかる!今日の投資戦略:新NISA「成長投資枠」で利回り4%、手作り高配当株ファンドに長期投資(窪田真之)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。