先週末15日(金)の日経平均株価終値は3万8,707円でした。前週末終値(3万9,688円)からの下げ幅が981円と比較的大きかったほか、週間ベースでも2週続けての下落となっています。4万円台に乗せていた前週から株価水準を一段階切り下げた格好です。

今週は市場が注目する金融政策イベントが日米で予定されています。18日(月)から19日(火)には日銀金融政策決定会合、19日(火)から20日(水)にかけてはFOMC(米連邦公開市場委員会)が開催されるわけですが、これらのイベントを通じて、株式市場が再び買いの勢いを取り戻せるかが焦点です。

そこで、まずはいつものように、足元の状況から整理し、今後の株式市場のシナリオについて考えて行きたいと思います。

日経平均の日足チャートから得られる情報は意外と多い

図1 日経平均(日足)とMACDの動き(2024年3月15日(金)時点)

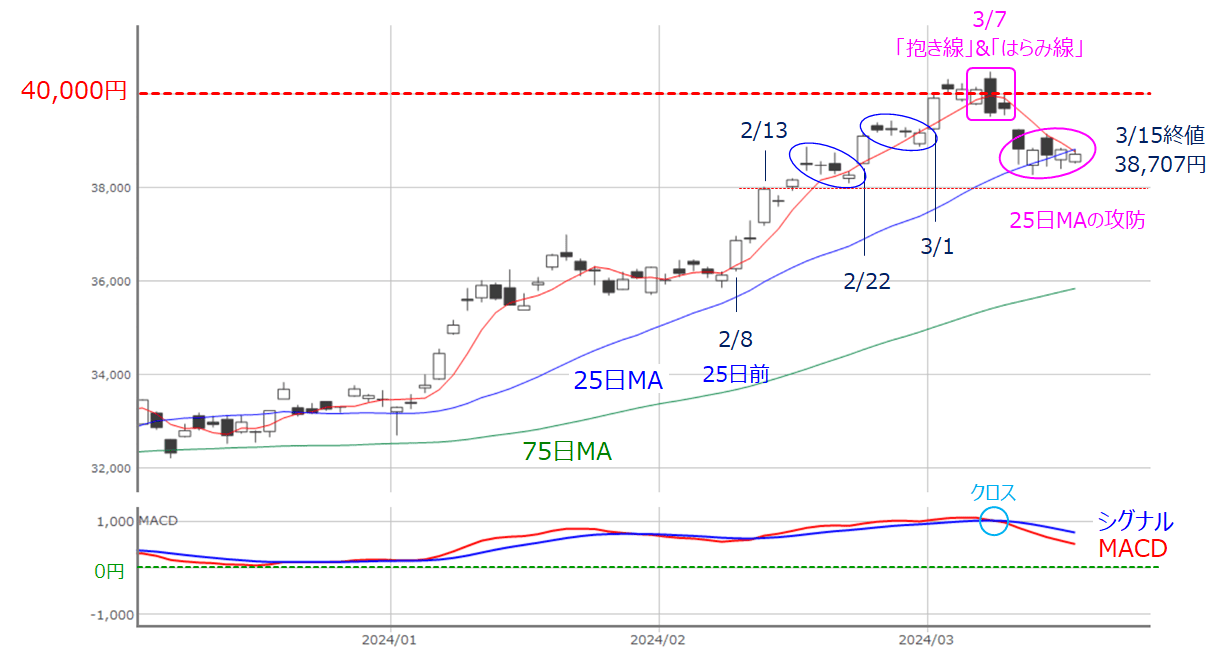

あらためて、先週の日経平均の値動きを振り返ると、冒頭でも触れたように、4万円台から3万8,000円台へと株価水準が切り下がり、25日移動平均線を攻防の境界としながら、方向感のない展開となりました。

前回のレポートでは、3月7日(木)に出現した大きな陰線に注目しました。4万円水準をまたいでいることや、前後のローソク足との組み合わせを見ても、相場の天井を示すことが多いとされる「抱き線(包み線)」と「はらみ線」の両方が併存する格好となり、サインとしてはかなりのインパクトがある点を指摘しました。

実際に、そのサインを受けた先週の日経平均は下落したわけですが、一応、25日移動平均線がサポートとして機能しているため、現時点では「天井サインに従って株価は下落したものの、まだ相場は崩れておらず、本格的な下落トレンドには入っていない」ということになります。

となると、今週の金融政策イベントなどを通じて、日経平均が25日移動平均線を足掛かりとして再び上昇していくのか、それとも25日移動平均線から下放れする格好で、株価の調整が進むのかを見極めて行くことになります。

上の図1から読み取れるテクニカル分析的なサインとしては、「今年になって初めて5日と25日の移動平均線のデッド・クロスが出現した」こと、「MACDがシグナルとの下抜けクロスが出現した以降も下向き基調を続けている」ことなどから、下向きを意識させるものが増えています。

それと同時に、3万8,000円の株価水準も相場の「節目」として意識されそうです。2月半ばからの株価上昇をローソク足で捉えると、方向感のない「十字足」や「コマ足」が頻発していることや、時折出現する大きな陽線によって株価水準が切り上がっていることが分かります。

こうした値動きは、上昇基調の強さを示すほど買いが続かず、押し目を作るほどの下落したわけでもないため、結果的に株価は上昇しているものの、実際のトレードで利益を出すのは意外と難しい「あまり嬉しくない上昇」だったと言えます。ですので、3万8,000円あたりまで株価下落はあまり驚くことではないと言えます。

さらに、25日移動平均線の傾きも注目されます。先週末15日(金)時点での25日前は2月8日(木)ですが、今週は18日(月)の株価が移動平均線の計算に加わり、8日(木)の株価が計算から外れ、翌19日(火)には9日(金)の株価が計算から外れて行くことになります。

つまり、外れていく株価が次第に3万8,000円に近づくことになり、金融政策の結果が出揃う19日(火)や20日(水)にかけて、現在の株価水準に近づくタイミングでもあるため、今週の値動き次第では移動平均線の傾きが下向きになる可能性があります。

このように、図1の日足チャートから得られる情報は意外と多いですが、全体的には弱めである点に留意しながら、今週は株価の方向性を探る重要な週になります。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[今週の日経平均]日銀会合と米FOMC通過で上昇できるか?~持っておきたい冷静な視点~](https://m-rakuten.ismcdn.jp/mwimgs/e/7/550/img_e715f01dfa0797b9c737f594ec0c241436223.jpg)

![[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~](https://m-rakuten.ismcdn.jp/mwimgs/1/5/356m/img_153ff688ed25288cbf3894967228ba9640935.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)