アマゾン・ドット・コム

1.2023年3月期4Qは、13.9%増収、営業利益4.83倍

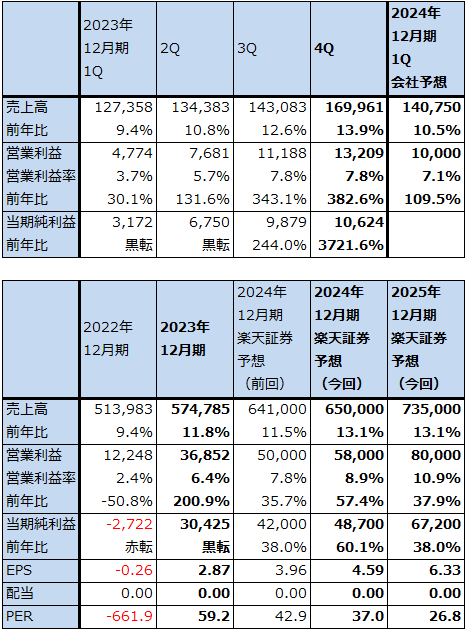

アマゾン・ドット・コム(以下アマゾン)の2023年12月期4Q(2023年10-12月期、以下前4Q)は、売上高1,699.61億ドル(前年比13.9%増)、営業利益132.09億ドル(同4.83倍)となりました。四半期営業利益は過去最高となりました。

この結果、2023年12月期通期は、売上高5,747.85億ドル(前年比11.8%増)、営業利益368.52億ドル(同3.01倍)、当期純利益304.25億ドル(2022年12月期は27.22億ドルの最終赤字)となりました。当期純利益は過去最高だった2021年12月期333.64億ドルには及ばなかったものの、売上高と営業利益は過去最高を更新しました。

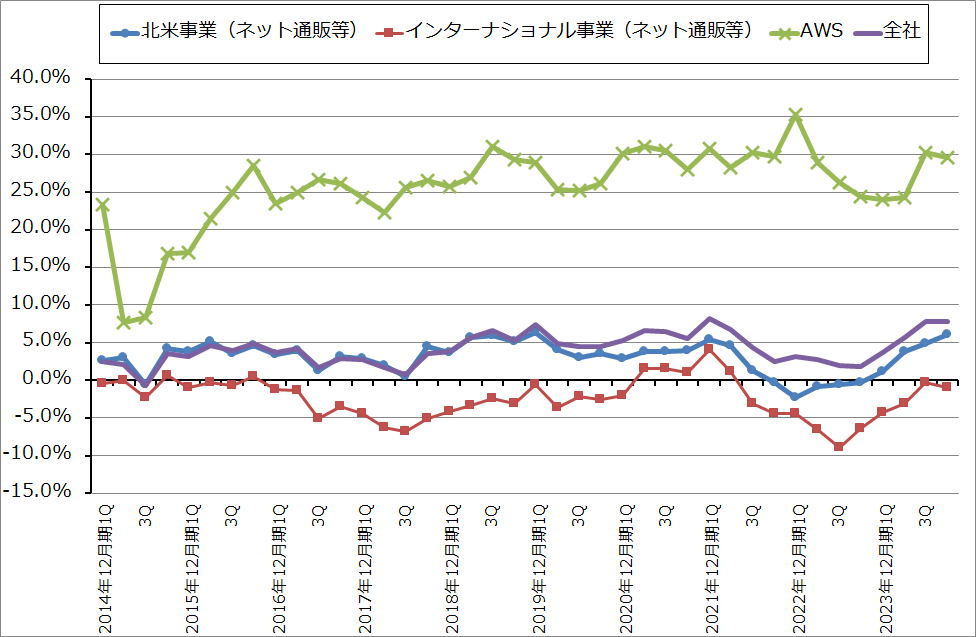

また、全社営業利益率は2020年12月期5.9%、2021年12月期5.3%、2022年12月期2.4%と低下した後、2023年12月期6.4%へ急回復しました。営業利益率が低下していた局面でも売上高は増加していたため、営業利益率の上昇は営業利益の大幅増を実現する上で重要です。

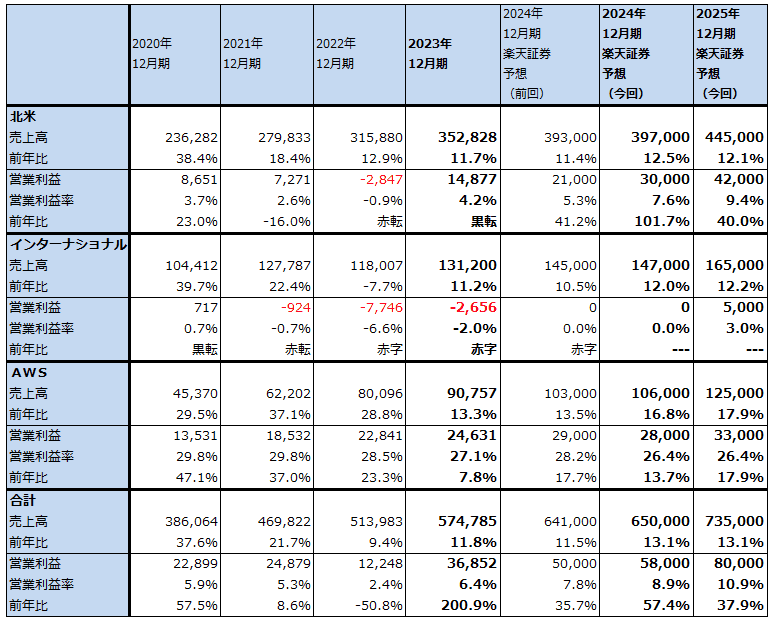

表6 アマゾン・ドット・コムの業績

時価総額 1,758,449百万ドル(2024年2月15日)

発行済株数 10,610百万株(完全希薄化後、Diluted)

発行済株数 10,356百万株(完全希薄化前、Basic)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの平均値。

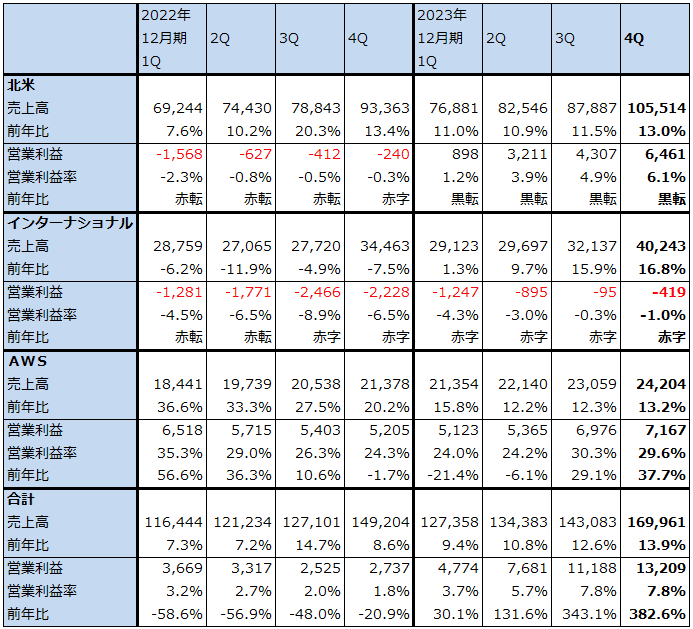

表7 アマゾン・ドット・コム:セグメント別業績(四半期)

出所:会社資料より楽天証券作成

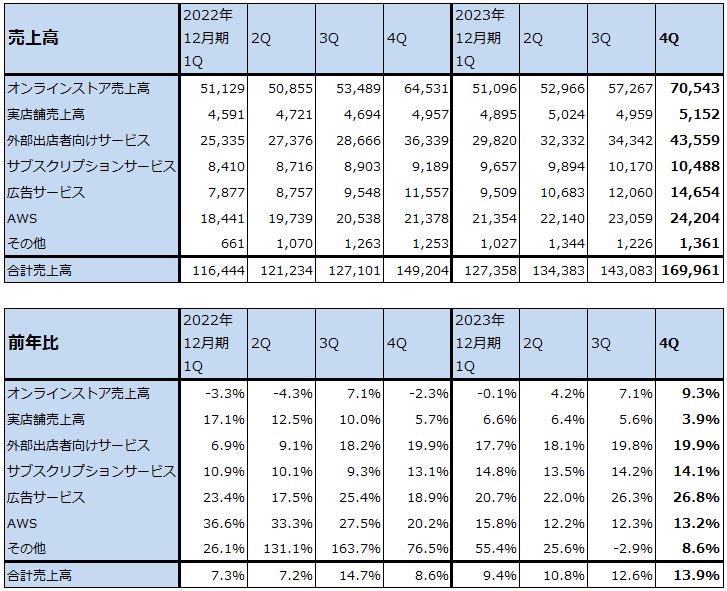

表8 アマゾン・ドット・コム:サービス別売上高

出所:会社資料より楽天証券作成

2.セグメント別動向-北米セグメントの営業利益率が改善中-

1)北米

前4Qをセグメント別に見ると、北米セグメントは売上高1,055.14億ドル(前年比13.0%増)、営業利益64.61億ドル(2022年12月期4Qは2.40億ドルの赤字)となり黒字転換しました。前3Q比では大幅増収増益になりましたが、これには、前4Qがクリスマスシーズンであり、北米でのオンラインストア売上高、広告サービス、外部出店者向けサービス等が順調に伸びたこと、全米の配送センターを効率的に配置したことにより販売価格が高くなる同日夜間配達を含む即日配送のユーザーが増えたこと、アメリカでのインフレが収まってきたことなど、複数の要因によります。

また、2023年12月期通期は全世界で商品1個当たりサービスコスト(配送コスト)が前年比で低下しました。特に、北米売上高と配送費用が巨大なので、商品1個当たりサービスコストの低下は、これが今後も続く場合、業績に寄与すると思われます。

生成AIでは、2024年2月にネット通販のユーザー向けにAIアシスタント「Rufus」のベータ版を公開しました。「Rufus」はアマゾンのウェブサイトを訪問するユーザーに対してショッピングに特化したアドバイスを行う会話型AIアシスタントです。普及するとアマゾンのネット通販の増収に寄与する可能性があるため、長期的な効果が注目されます。

グラフ2 アマゾン・ドット・コム:セグメント別売上高営業利益率

2)インターナショナル

前4Qのインターナショナルは、売上高402.43億ドル(前年比16.8%増)、営業損失4.19億ドル(2022年12月期4Qは22.28億ドルの赤字)となりました。前3Qよりは営業赤字が増えましたが、これはクリスマスシーズン入りしたため、コスト増加によるものと思われます。

2022年12月期4Qと比較すると営業赤字は縮小しました。インターナショナル・セグメントには、イギリス、ドイツ、日本など黒字転換している成功した国と赤字国が混在しているため、セグメント全体が黒字転換する時期がはっきりと見通せているわけではなく、当面は、このセグメントは事業拡大のために各国への投資、特に新興国への投資が先行すると思われます。

ただし、2022年12月期に比べインターナショナルの営業赤字が大きく縮小しているのも事実なので、今回の楽天証券予想(後述)では、インターナショナルは2025年12月期に黒字転換すると予想しました。

3)AWS(アマゾン・ウェブ・サービス)

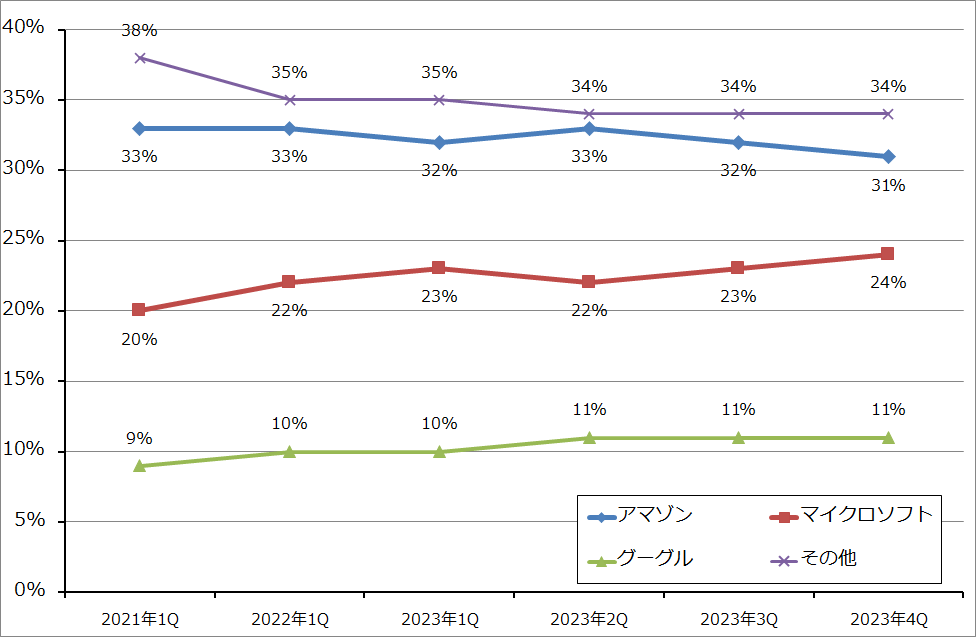

AWSは、売上高242.04億ドル(前年比13.2%増)、営業利益71.67億ドル(同37.7%増)と前年比では好調でしたが、前3Q比では若干の減収減益となりました。マイクロソフトのクラウドサービス「Azure」の売上高が2023年10-12月期に前年比30%増となったことと比べると低い伸びに止まりました。調査会社のSynergy Research groupによれば、世界のクラウド・インフラストラクチャー・サービスにおけるアマゾンの市場シェアは、2023年7-9月期32%から2023年10-12月期31%へ低下しました。一方でマイクロソフトは同23%→24%へ上昇し、グーグル(アルファベット)は同11%→11%へと現状維持でした。

AzureとAWSの増収率を比較すると、オープンAIと提携し、「ChatGPT」「GPT-4」と生成AIを組み込んだ業務支援ソフト「Microsoft Copilot」で先行しているマイクロソフトに押されている感は免れません。

ただし、マイクロソフトとグーグルが基本的には自社製あるいは提携先の生成AIのみを顧客に勧めているのに対して、AWSは自社製だけでなく、メタ、生成AIスタートアップなどの他社製生成AIをユーザー企業が自由に使って生成AIアプリケーションを開発することができる「AMAZON BEDROCK」を2023年4月に発表し、2023年9月に一般利用を開始しました。この「AMAZON BEDROCK」が顧客から評価されている模様です。

今後は「AMAZON BEDROCK」と、「AMAZON BEDROCK」に接続して使うアマゾン製生成AI「AMAZON Q」の業績に対する寄与がどのようなものになるかが注目されます。2024年は生成AIが企業の情報システムに組み込まれる最初の年になります。この主役はまずアマゾン、マイクロソフト、グーグルの大手クラウドサービス会社になります。AWSの今後の動きに注目したいと思います。

グラフ3 クラウド・インフラストラクチャー・サービス市場の世界シェア

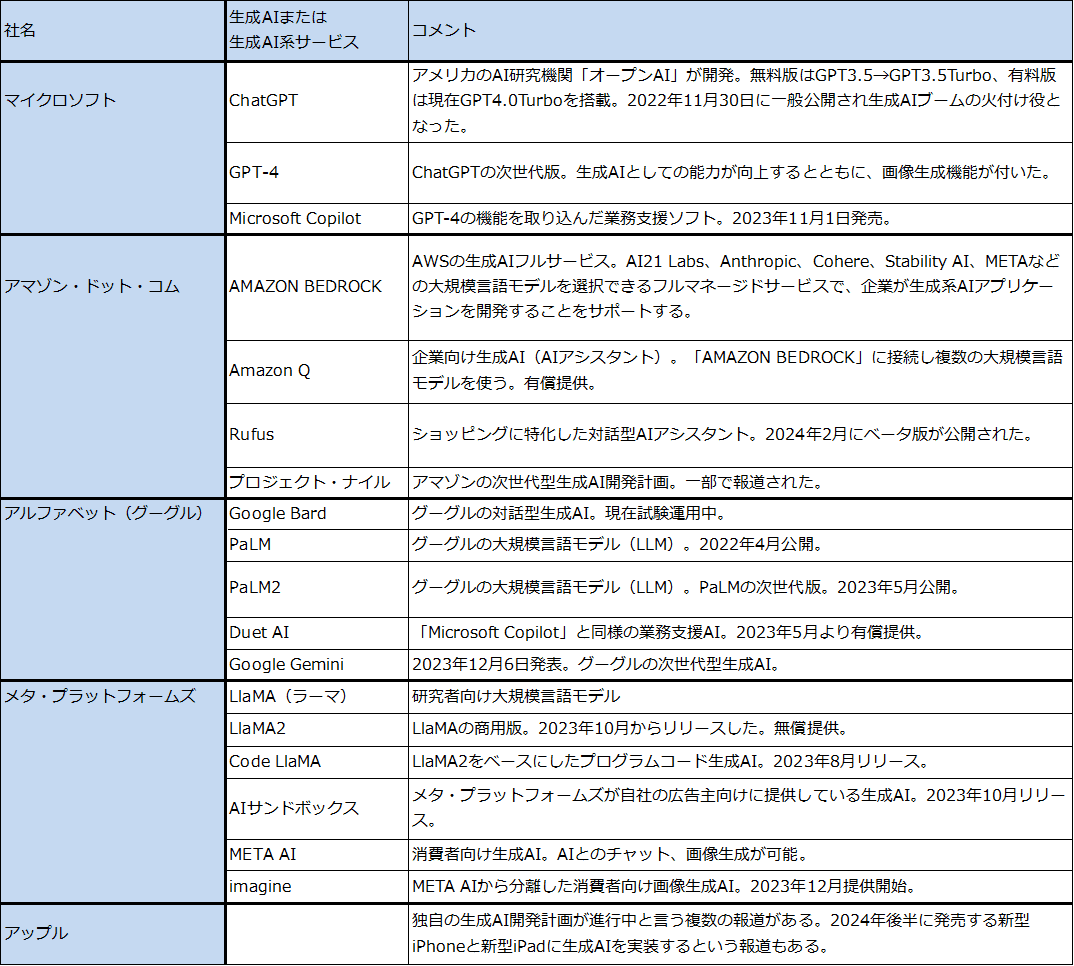

表9 GAFAM各社の生成AI

3.楽天証券では2024年12月期、2025年12月期とも営業利益の大幅増を予想する

会社側の2024年12月期1Q業績ガイダンスは、売上高1,380~1,435億ドル、営業利益80~120億ドルです。レンジ平均値は、売上高1,407.5億ドル(前年比10.5%増)、営業利益100億ドル(同2.09倍)となります。このガイダンスと、前4Qまでの各セグメントの実績を分析し、各セグメントの2024年12月期、2025年12月期業績を表10のように予想しました。最も売上高が大きい北米セグメントが二桁増収と営業利益率の持続的向上によって全社業績を牽引すると予想しました。

またインターナショナル・セグメントは2025年12月期に黒字転換し、AWSの業績も2024年12月期、2025年12月期と順調に拡大すると予想しました。ただし、AWSの業績予想に生成AIブームの寄与は織り込んでいません。これはマイクロソフトに比べてAWSの生成AI事業は実績不足と思われるためです。

このような見方から、楽天証券ではアマゾンの2024年12月期を売上高6,500億ドル(前年比13.1%増)、営業利益580億ドル(同57.4%増)、2025年12月期を売上高7,350億ドル(同13.1%増)、営業利益800億ドル(同37.9%増)と予想します。特に北米セグメントの営業利益率改善が全社の営業利益率改善に結びつき、大幅営業増益が続くと予想しました。

表10 アマゾン・ドット・コム:セグメント別業績(通期)

出所:会社資料より楽天証券作成

4.今後6~12カ月間の目標株価を前回の190ドルから230ドルに引き上げる

アマゾン・ドット・コムの今後6~12カ月間の目標株価を前回の190ドルから230ドルに引き上げます。

楽天証券の2024年12月期予想EPS4.59ドルに、楽天証券の2024年12月期予想営業増益率57.4%、適正PEG=0.9倍前後として想定PER=50倍前後を当てはめました。クラウドサービスの業績上の勢いがマイクロソフトの「Azure(アジュール)」に負けているため、若干ディスカウントしました。ただし、北米セグメントの業績向上が全社業績を牽引すると予想されるため、このことをAWSよりも高く評価しました。

引き続き中長期で投資妙味を感じます。

本レポートに掲載した銘柄:東京エレクトロン(8035、東証プライム)、アマゾン・ドット・コム(AMZN、NASDAQ)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)