今回のサマリー

●ほとんどの人にとって、オールカントリーは妙味ある投資ツール

●しかし、どんな投資もリスクがないものはない

●オールカントリーとともに生きるための長期投資、世界分散、株式一択の意味を理解する

オールカントリー一択問題

NISA(ニーサ:少額投資非課税制度)が、新バージョンとして大幅に拡充されました。米日株や為替の相場活況とともに、日本の個人マネーの動向が注目されています。この新NISAにおいて、圧倒的に人気の投資対象となっているのが、全世界株式の投資信託、いわゆる「オールカントリー」です。

オールカントリーは、世界各国の株式に分散投資して、世界経済の成長の糧を取り込むものといえます。筆者にも、新NISAはオールカントリー一択で良いのか、その勝算・リスクをどう考えるのか、もう1つの人気対象である米国株式指数S&P500種指数と比べてどうか、といった質問が寄せられます。

SNS上では、オールカントリーを一択すべきとも、一択ではダメとも、S&P500こそ一択すべきとも、やたら白黒つけたがる論調が目立ちます。個人投資家として、自分の老後資金をオールカントリーに委ねる決断をした人も、そうした論調を見聞きすると、迷うに違いありません。

このレポートでは、筆者なりにオールカントリーの妙味とリスクを整理します。投資において、現実には、白黒でなく、グレーの濃淡を、個々人で割り切るしかない問題の方が多いのです。新NISAの長期投資でオールカントリー一択をした人が、この先の長い道のりをどう生きるかの指針をご案内します。

「君たちはどう生きるか」は、吉野源三郎氏の名著であり、ジブリのアニメ作品でもあります。ファンの方には、当レポートの僭越(せんえつ)なタイトル、どうかご容赦ください。

オールカントリーとは

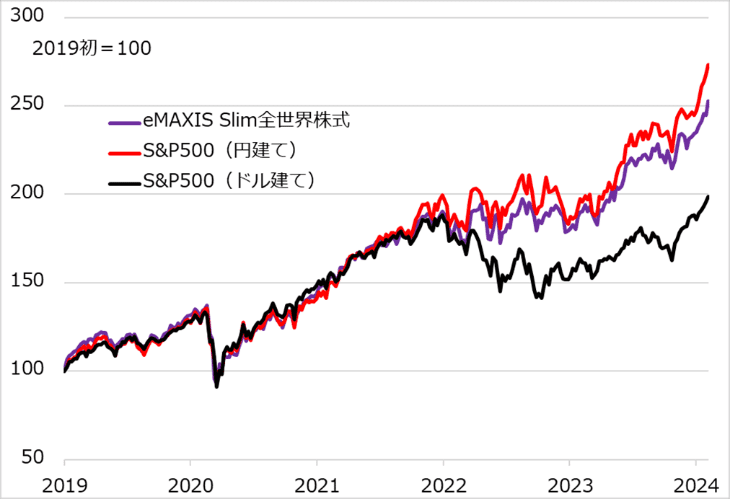

オールカントリーの中でも人気が高い投資信託eMAXIS Slim全世界株式のパフォーマンスを、S&P500と対比したのが図1です。S&P500(ドル建て)よりかなり好成績に見えるのは、円建ての評価がドル高円安によってかさ上げされているからです。S&P500(円建て)では、オールカントリーが若干劣勢になっています。

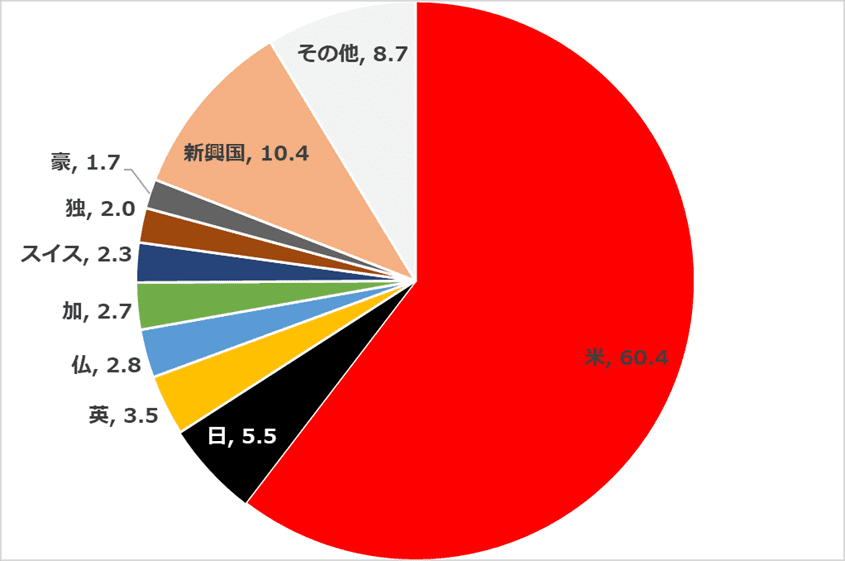

実は、オールカントリーと言いながら、投資対象の国別の構成比率(図2)を見ると、米国が6割を占めています。長い将来の高成長を期待する新興国は1割に過ぎません。また、近年の世界市場を見ると、米国株は世界のリード役であり、米国株が高下すると、世界全般の相場がある程度連動しやすくなっています。近年の米国株のパフォーマンスは、米国以外の世界の株より相対的に高かったことも指摘されます。

図1:オールカントリーvs S&P500

図2:eMAXIS Slim全世界株式の国別構成比率(%)

新興国 vs 米国

株式投資の収益率は、長期的に、名目経済成長率(=実質経済成長率+インフレ率)に連動すること、そして、平均的に株式収益率の方が経済成長率より高いことが、統計的に確認されます。

数年ごとに景気変動があり、金利が上下動すると、株価も揺れ動くものです。しかし、こうした数年ごとのサイクルを3つ、5つとカバーする長期になると、個々のサイクル変動は問題にならず、経済の趨勢(すうせい)的な成長軌道が株式相場の成績を決めるという割り切った見方が可能になります。

経済成長率の趨勢は、「労働人口伸び率+1人当たり生産性伸び率」と分解されます。このことから、人口の伸び率が高く、今後、新しい設備と技術の取り込み余地が大きい新興国の中には、先進国を上回る高い経済成長への潜在力を期待されるところがあります。

この30年間の実質GDP(国内総生産)規模の成長を比較すると、日本はほぼ横ばい、米欧先進国でも2倍台に対して、中国は15倍以上、インドは7倍以上となります。この成長の糧を株式投資で取り込もうというのがオールカントリーです。

世界分散と米国

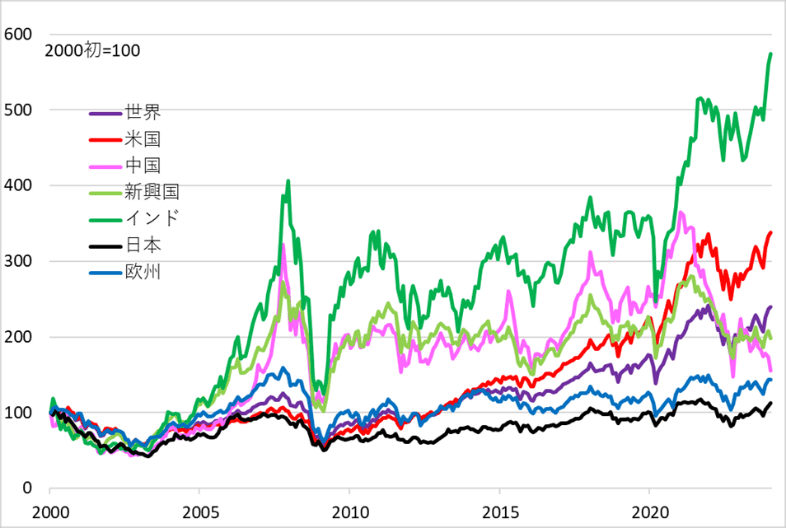

2000年以降の世界、米国、中国、インド、新興国全般、日本、欧州をMSCI株式指数で対比したのが図3です。インドが突出して高く、米国がこれに続きます。日本は最底辺にあり、欧州がその上です。中国はひところまで好成績でしたが、ここ数年で急落しています。

順調に離陸した新興国の経済、そして株価は高パフォーマンスになり、先進国を凌駕(りょうが)しています。しかし、日本では1990年のバブル破裂以降の株が低迷し続け、その日本を引き継ぐように世界の工場になった中国が今まさに苦境に陥っています。このことは、一見順調な新興国も、発展段階によって紆余(うよ)曲折があることを物語ります。それだけに、世界の国ごとに分散投資する意味があるのです。

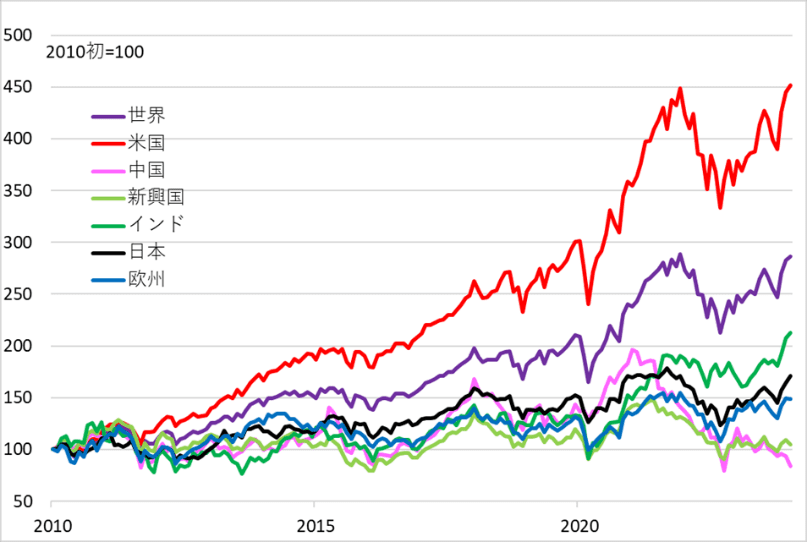

米国の株式のパフォーマンスが良好なのは、グローバルにまたがる米国のIT(情報技術)プラットフォーマー企業が、他の国の高成長をも取り込んでいるからとも言えるでしょう。iPhone以降のスマホ普及でプラットフォーマーが強化された2010年に基準時点を10年ずらすだけで、米国株の強さは際立つことが分かります(図4)。

図3:MSCI世界・国別株式指数(2010年基準、ドルベース)

図4:MSCI世界・国別株式指数(2010年基準、ドルベース)

オールカントリーの妙味とリスク

以上から、オールカントリー投資とどう生きるか、その妙味とリスクを整理します。

(1)長期投資

景気サイクルをいくつもカバーする長期では、個々のサイクルごとの浮き沈みに悩むことなく、長期トレンドとしての成長の糧を取り込むことができるでしょう。

リスクとして筆者が強調したいのは、やがて50歳、60歳、70歳と年齢を重ねると、だんだんと投資可能な年限が長期ではなくなってくることです。それ相応に資産総額が増え、換金も必要という時期に、短中期のサイクルで相場が30%暴落する事態に直面するリスクもないわけではありません。それだけに、長期投資をしながらも、投資、相場について学び、リスク判断できる目を持つよう推奨しています。

(2)世界分散

日本は足元でこそ、株式市場が失われた30年のキャッチアップに沸いていますが、高齢化、人口減少が進み、長期では最も経済成長率が低い国と目されています。それだけに、米国や新興国の相対的に高い成長の糧を取り込む意味があります。

リスクは、35年前では日本、10年前では中国が最も有望と考えられたものが、経済発展の過程では、さまざまな紆余曲折があるということです。だからこそ、世界に分散するのですが、オールカントリーは、実際には米国株の比重が大きいのです。米国であっても、2000年のITバブル破裂、2008年のリーマン・ブラザーズ破綻からの金融危機など、紆余曲折を免れるわけではないという心構えは必要です。

(3)株式一択

オールカントリーは、投資対象国を分散していますが、投資対象資産は株式一択です。そのことが、長期的に経済成長を上回る好成績をもたらす可能性があります。

リスク面では、比重の大きい米国株の急落が他の世界株を巻き込む事態など厳しい展開も、決して排除できません。万一、世界的な株の暴落があっても、いずれ経済が回復するという目線からは、安くなった株こそ「ベスト・バイ」と言えます。しかし、長期投資はその考え方で良くても、人生の残りをいつまでも「長期投資」で対処できないことは、心しておく必要があります。

「オールカントリーかS&P500か」は、それぞれの妙味とリスクの違いを踏まえれば、白か黒かの二者択一問題でないことは、お分かりいただけるでしょう。

そして、リスクのない投資はないこともお分かりいただけたでしょう。実は、普通にインフレがある環境では、現預金の価値が目減りし続け、投資しないリスクもあります。すでに選択した人も、これから選択する人も、新NISAをきっかけとして、投資、経済、相場について学ぶ姿勢をもっていただきたいと願います。

「分散は無知に対するリスク・ヘッジである」というウォーレン・バフェット氏の有名な言葉があります。これは分散投資を揶揄(やゆ)するものではありません。恐らく、投資や相場に悩むだけの時間も労力もないという人は少なくないでしょう。そうした人にとってオールカントリーは長期分散投資の強力なツールと言えます。

しかし、やはりリスクはあるのです。バフェット氏の真意は、何かを選別して投資の妙味を最大化したいなら、研究し、経験を積んで、無知を脱することが必須ということです。

■著者・田中泰輔の『逃げて勝つ 投資の鉄則』(日本経済新聞出版刊)が発売中です!

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)