※この記事は2021年12月5日に掲載されたものです。

Q5 生命保険に加入したいけど、必要な保障額はどうやって確認すればいい?

A5 公的な保障、職場の保障を確認しつつ、ライフプランシミュレーションを行いましょう!

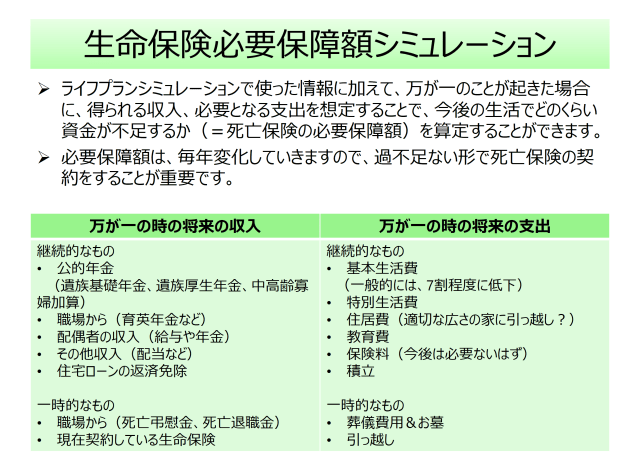

ライフプラン・シミュレーションができると死亡保険の必要保障額の試算を行うことができるようになります。

というのも、ライフプラン・シミュレーションを行うためには、今後数十年単位での収入や支出を仮置きでも決めておく必要があるのですが、死亡保険の必要保障額の試算にあたっては、その数字が前提になってくるからです。

死亡保険の必要保障額を試算するためには、主たる生計維持者(一家を経済的に支えている方)に万が一のことが起きた場合、残された家族はどのような生活をするか、ということを具体的に考えていきます。

万が一の時のライフプランを考える

死亡保険の必要保障額を計算するためには、万が一の時の生活をどのようにするかを具体的に考えていくことが必要になります。

具体的には、収入、支出のそれぞれを確認していきます。

- 万が一の時の将来の収入

- 万が一の時の将来の支出

例えば、お父さんに万が一のことが起きた場合、残されたお母さん、お子さん二人がどうするか? ということを考えてみましょう。

万が一の時の将来の収入

万が一の時に収入がどうなるかを確認します。

一時的な収入、継続的な収入に分かれますが、ここでも公的な保障、職場の保障、自助、という考え方が大切になってきます。

まず、公的な保障として、公的年金から遺族基礎年金、遺族厚生年金などが受給できるかどうか、そしていくら受給できるのか確認します。

さらに、職場の保障として、お父さんの職場の福利厚生などで、死亡弔慰金、死亡退職金、遺児育英年金など、どのくらい受け取ることができるのか、具体的な金額を確認しておきましょう。

そして、お父さん亡き後、新しいライフスタイルとして、自助で収入を増やすことが可能かどうか。もしお母さんが専業主婦だった場合、働き始めるかどうか。お子さんの年齢によって、働き始めることが可能な場合もあるでしょうし、難しい場合もあるでしょう。

このような形で、万が一の際のライフプランを想定しておくことがポイントです。

なお、このような試算が保守的すぎると、保険がたくさん必要だ→死亡保障を手厚くしよう→支払う保険料が高額になる、ということになりますので、保守的すぎず、適切なレベルで試算していくことが大切です。

万が一の時の支出

次に万が一の時の支出です。

お父さんが亡くなられた場合、家族の人数が一人減るわけですから、生活総額は減るはずです。

もちろんお子さまの教育費のように減らすことが難しいものもありますが、例えば、住居費、食費、交際費などはその気になれば確実に減らすことは可能でしょう。

例として住居費を減らすことを考えてみます。

まだお子さんが小さいのであれば、お母さんはお子さん二人を連れてご実家に戻られ、そこで新しい生活を始めることも可能でしょう。

その場合、住居費がほとんどかからなくなるでしょうから、支出はグッとおさえることが可能になるのではないでしょうか。

一方、お子さんがそれなりに大きく(例えば、中学生や高校生など)、いくら実家に戻れば住居費を節約できるとはいえ、お子さんの学校の関係もあり転居することが難しい場合もあるかと思います。

その場合でも、お父さんがいらした時の4人の家は少し広いかもしれませんので、少しでも家賃をおさえるために、近所で少し狭めのところに引っ越すことは可能かもしれません。そうすることで、少しは住居費を下げることが可能でしょう。

これらはあくまで例ですが、実際には住居費以外にも、食費や交際費などのさまざまな生活費を下げることが可能でしょうから、お父さんの生前と比べると、支出はおさえることが可能だと思います。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[5-5]ライフプラン・シミュレーションが完成したら?【FP・横田健一の資産形成ハンドブック】](https://m-rakuten.ismcdn.jp/mwimgs/5/d/550/img_5d46db8f5dbc665c191c868935b4f4d047242.jpg)

![[8-6]どう投資するのが楽でトク?【FP・横田健一の資産形成ハンドブック】](https://m-rakuten.ismcdn.jp/mwimgs/2/b/356m/img_2b61895943de8240ac681e835f9d31e945161.jpg)

![[8-5]何に投資すれば安心なの?【FP・横田健一の資産形成ハンドブック】](https://m-rakuten.ismcdn.jp/mwimgs/7/e/356m/img_7e820ef4622f3f8688b630bc2215e4db45160.jpg)

![[8-4]投資信託ってどうやって利益を出している?【FP・横田健一の資産形成ハンドブック】](https://m-rakuten.ismcdn.jp/mwimgs/3/2/356m/img_3218a3170668a19717c85cc32bba51d745083.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)