日本株は円安効果で上昇も、ドル建てでは下落

日経平均株価(225種)は3万3,000円を挟んだ動きとなっています。

現在、景気循環においては、景気後退から不況の位置にありながら、日経平均は高値圏を保つ動きをしています。なぜ、このような動きになっているか、どういう状況になったら景気循環に沿った動きになるのか、今回、お伝えしていきたいと思います。

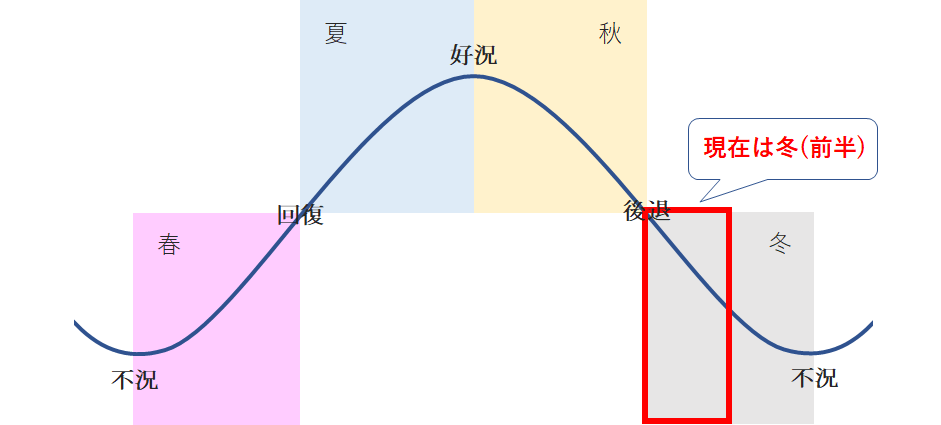

まず、私が見ている景気循環は約3年半で1サイクルする在庫循環で、景気循環における株価の動向を次の図のようにイメージし、景気のそれぞれの局面を「春」「夏」「秋」「冬」の季節でなぞらえています。

(図1)景気循環における株価のイメージ

現在、独自分析上、「冬(前半)」に位置していて、2022年11月からこの状態が続いています。

過去において「冬(前半)」の時期は、企業業績は悪化、為替は円高、日経平均は下落しやすい傾向にありますが、今回の局面においては、日経平均は下がるどころか上昇し、その後、高値圏を維持する動きとなっています。

なぜ、このような動きになっているのかですが、一番の要因は円安で、円安によって企業業績がかさ上げをされているからと私はみています。

円安が一番の要因であるとみる根拠は、円建てでみたときの日経平均は上がっていますが、ドル建て、ユーロ建ての日経平均は下げているからです。

ドル建ての日経平均のピークは、2021年2月にあって、そこから見ると、12月7日時点の日経平均は2割ほど下げている状態です。ユーロ建ての日経平均においてもピークは2021年2月で、そこから1割ほど下げています。

日本人は当然ながら円建てで日経平均を見ているので、日経平均が上がっているようにみえますが、米国や欧州の人からすると、為替込みでみた日経平均は上がっているわけではなく、逆に下がっているようにみえています。

このため、世界の株式市場の中で日本株が強いというわけではなく、円安になっているから日本株は上がっているということになります。

日米欧の金融政策の違いで円安に

では、景気循環における「冬(前半)」の時期は、過去においては円高になりやすい時期であるにもかかわらず、なぜ今回は、円安を保つ動きになっているのでしょうか?

その理由は、多くの方が言われているように、日米欧の中央銀行の金融政策にあると考えています。

「冬(前半)」の時期は世界的に景気が停滞する時期なので、過去においては、世界的に金融緩和の方向に動く局面、少なくとも利上げは止める局面となっていますが、今回は、米国の中央銀行に当たるFRB(連邦準備制度理事会)と、ECB(欧州中央銀行)はともに利上げを、しかも急な形で行ってきています。

一方で、日本は金融緩和を継続しているため、日米、日欧の金利差拡大をもたらし、円安につながったと考えられます。

米国の雇用悪化が利下げへの転換点か、急速な円高で日本株安も

では、どのような状況になったら、「冬(前半)」において過去に起こってきたような企業業績悪化、円高、株安という動きになるのでしょうか?

現在、円安によって、海外での売上・利益が円換算したときに計算上増えることで企業業績が支えられていることを考えると、円高になれば逆になり、企業業績は悪化することになります。そのことによって、株安になることを考えると、円高に動いてくることによって、過去と同じような「冬(前半)」の動きになると考えています。

私は、そのきっかけは米国の雇用情勢の悪化が明確化したときと考えています。

FRBは「物価の安定」と「雇用の最大化」の達成を目的としていますが、現在、「雇用の最大化」は達成している状態にあると言ってよいと思われる一方、物価のほうはインフレ状態となっています。

物価情勢を具体的にみると、FRBはプラス2%を物価の平均目標として定めていますが、10月のPCEデフレータはプラス3.0%、コアの値はプラス3.5%となっていて、目標のプラス2%をまだ大きく上回っている状態となっています。

このため、FRBはインフレを抑えるために政策金利を比較的高く保たざるを得ない状態にあると考えられます。

特にPCEデフレータのコアの値は膠着(こうちゃく)性もあり、簡単には下がってこない状況も考えられる中、FRBが利下げに転じる局面を考えると、雇用の悪化が明確化したときと考えています。

足もとの雇用に関する状況をみてみましょう。

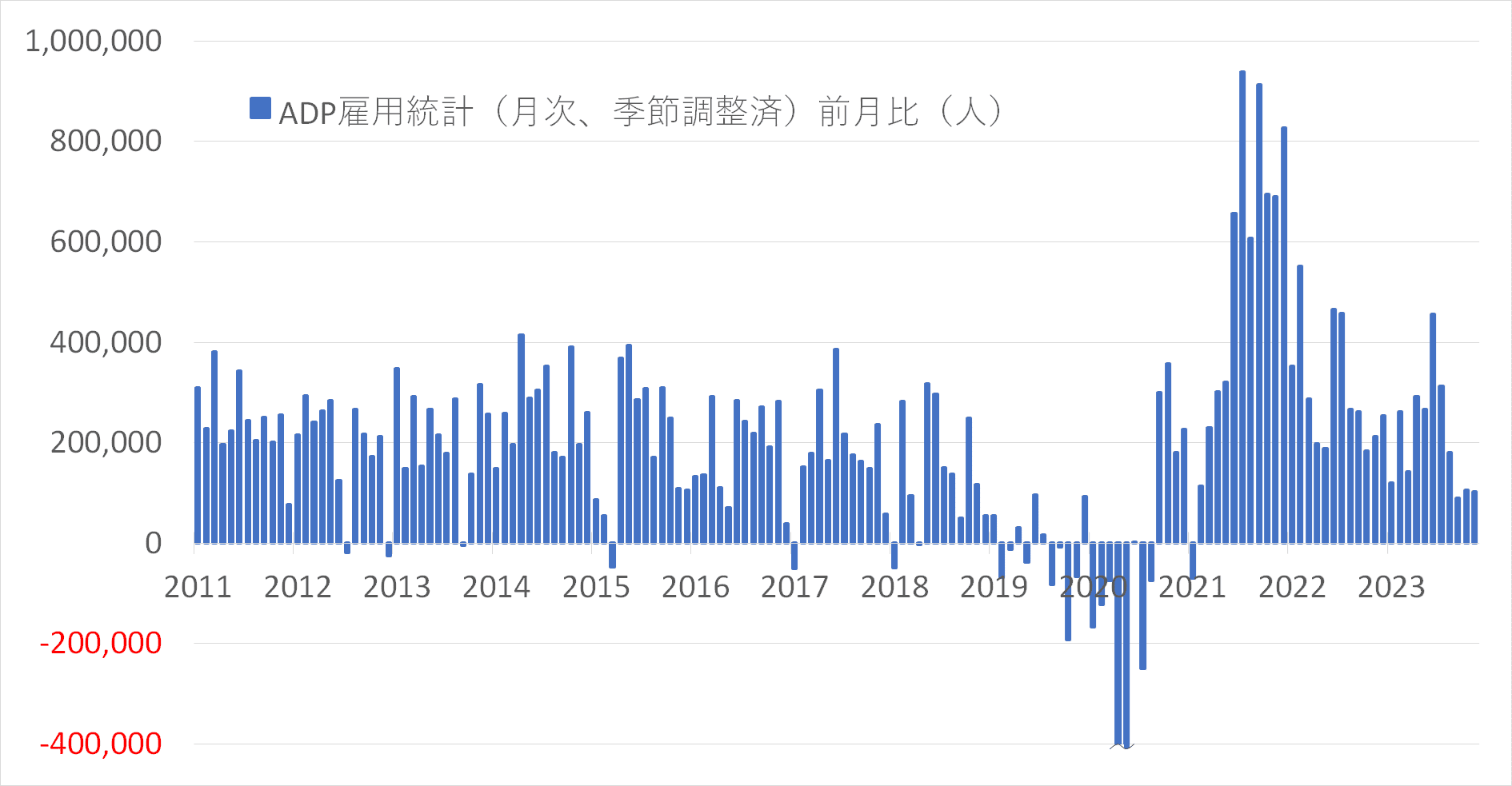

(グラフ1)ADP雇用統計

ADP(オートマティック・データ・プロセッシング)社が発表している米国の非農業部門雇用者数をみると、足もと減少傾向にあるようにみえますが、マイナスには転じていない状態にあります。

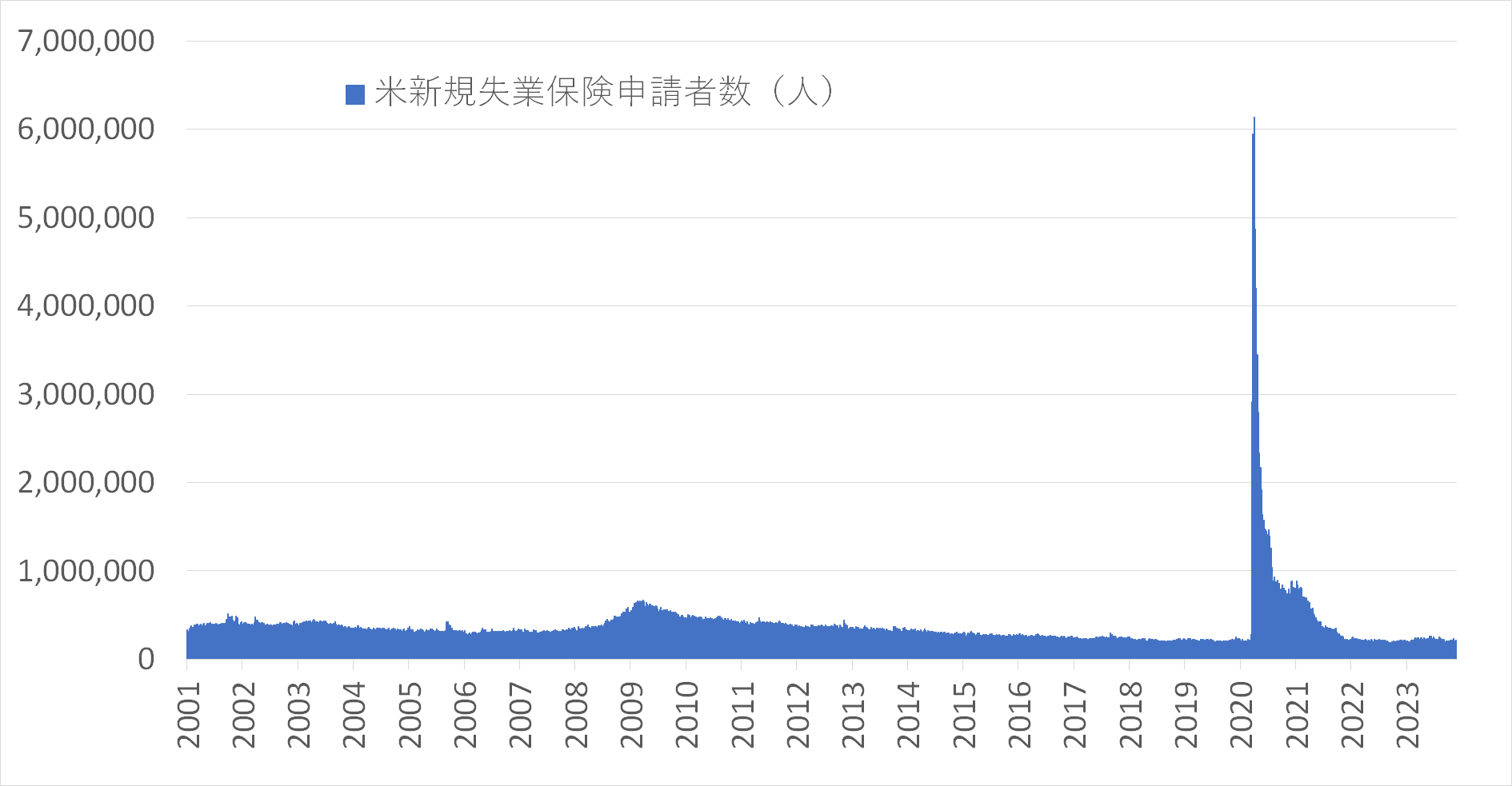

(グラフ2)米新規失業保険申請件数

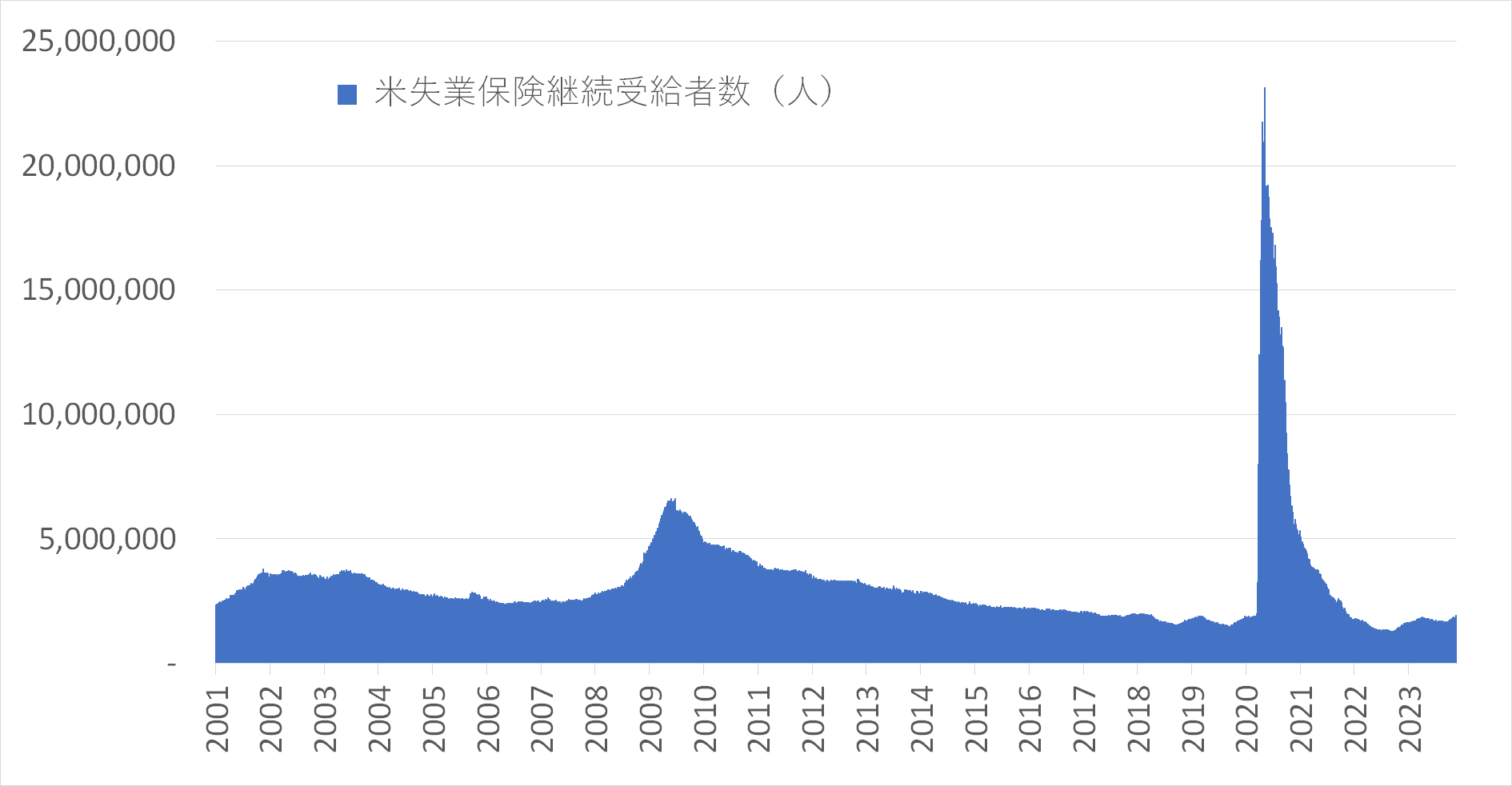

(グラフ3)米失業保険継続受給者数

グラフ2、グラフ3をみると、足もとにおいて、新規で失業保険を申請する件数は明確に増えているようには見えませんが、継続受給者数はじわりと増えてきているようにも見えます。

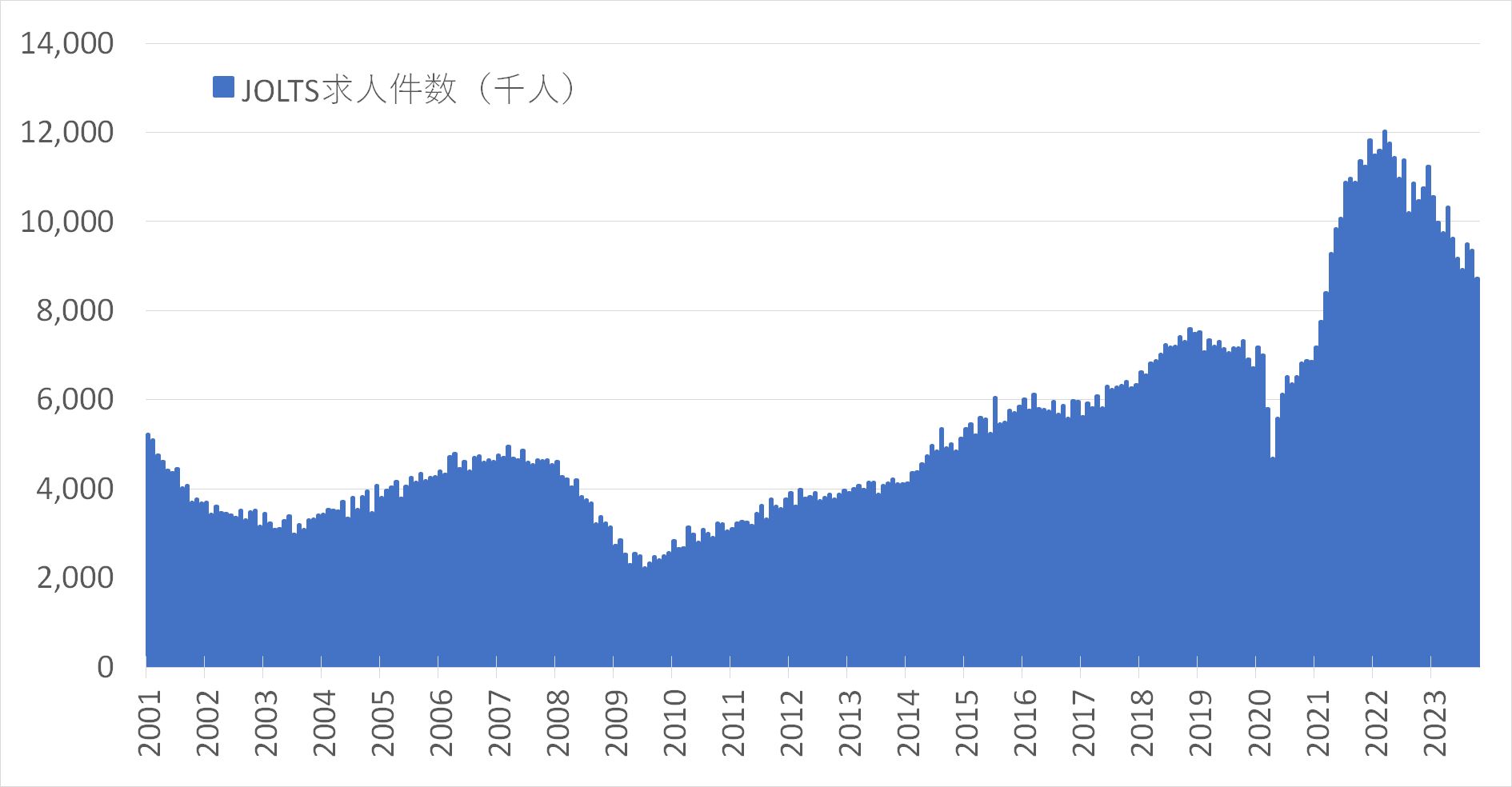

(グラフ4)JOLTS求人件数

求人件数は、一時期1,200万人を超えていましたが、10月は873万人まで減ってきています。求人件数の減少は、雇用者数の減少につながってくる可能性があるとみています。

以上から、現時点ではまだ雇用環境の悪化が明確に出ていないように思いますが、FRBが政策金利を急激に引き上げてきた影響は、雇用以外のところでは明確に出てきています。

例えば、米国において、今年の企業倒産件数が昨年の約2倍となっているほか、商業用不動産価格はリーマンショック時以来の下落、クレジットカードの90日以上の延滞割合は12年ぶりの高さ、サブプライム層向け自動車ローンの60日以上の延滞率はリーマン・ショック時を超えているなど、現に苦境に陥っている人たちは生まれてきています。

また、今年、米銀は5行が破綻をしていること、FRBが3月に銀行を支援するために新設した「銀行ターム・ファンディング・プログラム(BTFP)」の利用額は毎月増加し続けており、12月6日時点で日本円換算で17兆円を超える規模になっていることを考えると、米国の銀行システムは決して落ち着いたとはいえない状況にもみえます。

こういったことを考えると、FRBが政策金利を高く保つことは、さらに苦境を深める形になりかねないと考えています。

ただ、一方で、安易な政策金利の引き下げで、インフレ率が再度高まってしまうことを避けたいFRBは、簡単には引き下げをできないものとも思われます。

このため、FRBが政策金利の引き下げに転じるときは、雇用情勢の悪化が明確化してきたときと考えています。

ここで、雇用情勢の悪化が明確化するということは、どのようなことかを考えてみましょう。

そもそも景気の遅行指数として完全失業率があるように、雇用に関するデータが悪化するということは、すでに景気の悪化がかなり深まった状態になっているということになります。

そのような状態から政策金利を引き下げることを考えると、今度は一転して利下げを急がないといけない局面になることも考えられます。

FRBが政策金利の引き下げを急がなければいけない状態を想定すると、日米金利差の急な縮小から円高が急に進み、日本企業の企業業績は悪化、日本株安が進んでいる状況もあり得ると考えています。

このため、私は、日経平均に対して楽観にはなれず、引き続き、要警戒の状態にあると考えています。

投資はあくまでも自己責任で。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)