11月の中小型株ハイライト

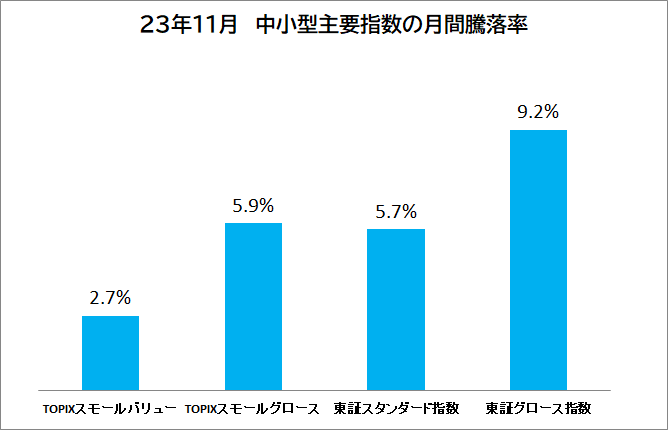

<指数パフォーマンス比較~バリュー株orグロース株どっち優勢?~>

11月の中小型株は「グロース株見直し」

11月はグロース株見直しのターンになりました。といっても、完全に前月(10月)までの反動。前月は米長期金利が5%超水準に上昇し、中小型のグロース株は壊滅状態でした。その動きの逆回転が11月に起きただけですので、上昇理由は米長期金利の低下で説明が付きます(「売られ過ぎていたから」といった理由で見直されたわけではない)。

月初1日のFOMC(米連邦公開市場委員会)では、2会合連続で追加利上げが見送られ、利上げの最終局面との見方を市場では強めました。また、その後の米CPI(消費者物価指数)などインフレ指標が、市場予想を下ブレる「弱い数字」が相次いだことで、金利低下を通じてグロース株が買われるという「いいとこ取り」な展開に。

10月末が4.9%台だった米長期金利が、11月29日には4.2%台まで低下。米国市場でも中小型グロース株が大きく上昇するなか、ようやく日本の中小型グロース株にも復活の芽が出ました。また、11月中旬にかけ、日本の中小型株の決算発表シーズンとなります。

内容次第で翌日の株価が急騰/急落するハイボライベントですが、株主還元強化に期待できないグロース株に関しては、現状「急落」を恐れる投資家が多いといえます。買い持ち状態で決算をまたぐことで抱える決算リスクを避けたいという意識が強まる結果、「決算を通過すること」自体がリスク低下要因(=ポジティブ要因)となった面もあるといえます。

東証グロース指数で9.2%も上昇した久々の好地合いでしたが、全くもって地合いに乗れない小型グロース株も多かったのが特徴でした。グロース市場の銘柄のうち、11月に上昇した銘柄数331に対し、下落した銘柄数も219ありました。約4割の銘柄は、安値圏で需給がひたすら悪く、「下がるから売る、売るから下がる」のループから抜け出せなかったといえます。

東証グロース時価総額TOP10の11月騰落率

| コード | 銘柄名 | 時価総額 (億円) |

11月 騰落率 |

|---|---|---|---|

| 4194 | ビジョナル | 3,060 | 9% |

| 4478 | フリー | 1,949 | 38% |

| 5253 | カバー | 1,944 | 38% |

| 2160 | ジーエヌアイ | 1,482 | 70% |

| 4485 | JTOWER | 1,114 | -2% |

| 6027 | 弁護士コム | 1,002 | 12% |

| 7157 | ライフネット | 870 | 13% |

| 5842 | インテグラル | 848 | 41% |

| 3479 | TKP | 847 | 1% |

| 9166 | GENDA | 830 | 35% |

投資家動向を見ると、東証グロース市場では、これまで一手買い状態だった個人が売り越しになり、これまで爆売り主体と化していた外国人が買い越しに転じました。

で、その外国人が触るタイプの中小型グロース株が買われる…という理屈になりますので、「サイズが大きめ」「ネームバリューが高い」主力株にだけ極端にお金が流れる形になります。時価総額上位10でも、フリー、カバー、ジーエヌアイなどの爆上げが目立っています。

また、グロース株見直しのターンになり、売買も増加したのですが…お金の流れが歪んでいるのも特徴。東証プライム市場でもレーザーテックの異常な売買代金が話題ですが、東証グロース市場でもカバーとジーエヌアイの2銘柄の売買代金が突出。

ジーエヌアイは、ナスダック上場の子会社Gyre Therapeutics株が急騰したことで、同社持ち株の含み益拡大が手掛かりに。流動性トップのカバーをしのぐ存在ともなり、東証グロースの11月の売買代金最大日(11月17日)には、カバー+ジーエヌアイで市場全体の45%を占めるという異様な光景ともなりました。

安値圏で需給が悪く、「なんでこんな下げ続けるの?」な中小型グロース株が多かった中、売り圧力の低い好需給株へ消去法的にも関心が向かいがち。

その中で、高値更新により需給も抜群、そして流動性も高かったカバー、ジーエヌアイは「上がるから買う、買うから上がる」に加え、「できるから買う、買うからできる」の短期モメンタムフォロワーの資金も巻き込みました。この一握りの人気株への資金流入の偏り、どうにかならないものでしょうかね…。

NISAで中小型株!今月の銘柄アイデアは…「売り[低]圧力」

米長期金利の動向で物色が決まるため、それ次第です…といっては元も子もありませんが、マクロ環境を予想するなど無理筋。ですので、これは分からないという前提で、事前に備えが可能な12月ならではの中小型株にまつわる重要なポイントを押さえていきましょう。

まず、12月はIPO(新規公開株)が年間でも最も多い月です。なのですが…今年は15社しか承認されていません(12月3日時点)。15社というのは、12月としてはかなり少ないIPO数です(例:2022年25社、2021年32社、2020年26社)。

金利上昇により、バリュエーションの高いグロース株が敬遠され、ひたすらPER(株価収益率)が削られる展開になった2023年。同業他社の予想PERが大幅に低下すると、IPO企業にとっては安い公開価格での上場を余儀なくされます。上場タイミングをズラそうとする案件が多く、それが12月IPOの社数減につながったものと想像できます。

将来のスターになるかもしれない成長型ベンチャーのIPO数が減っていることは長期的に心配ですが…短期的にいえば、IPOに流れる資金が減るという点で需給面ではポジティブともいえます。

とはいえ、IPOが多いよりマシだという話。盛り上がるIPO株が出てきた場合、その銘柄に短期資金が向かう結果、現状のデイトレ人気株などに流動性低下の形で影響が出るともいえます。

12月で一番気にされるのが、個人投資家による「売り圧力」が強まること。これは避けられない問題でして、個人投資家が年間で最も売り越しになってきた月も12月です(プライム市場では過去10年のうち9回、グロース市場では7回月間売り越し)。

そして、その理由も広く知られていて、相場観で売るのではなく、節税目的で売ることに伴う「売り圧力」(だからこそ避けられない)。

損益通算する目的で、年内のうちに含み損の状態の株の損失を確定(ロスカット)する…これを「タックスロス・セリング」と呼び、米国市場では12月の焦点となるほどです。日本の場合、法人(事業会社)の決算は3月末が多いので、12月にこうした売り手に回るのは個人投資家です。そして、その個人投資家の影響が出やすいのが中小型株となるわけです。

ただ、この売り圧力がかかるのは、含み損の株だけということになります。今年は中小型グロース株が大きく値下がりした1年でしたので、中小型株でもグロース株に対象となりそうな銘柄は多そう。

とりわけ、年初来安値に近い株にいたっては、どこで買った株主も含み損といえますので、日本中から気の向くままに売り圧力がかかりそう、と想像できます(※売りの最終日は年内受け渡し最終売買日の12月27日(水)です)。

高値フィニッシュを狙える需給良好な「強い株」

【条件】(1)年初来高値に対する乖離が3%以下(2)年初来の上昇率が日経平均株価(+28.1%)を上回る(3)2023年上場は(2)条件の適用外とする(4)信用買い残が発行済み株数の1%未満

※12月1日時点の時価総額が大きい順に10銘柄列挙

| コード | 銘柄名 | 時価総額 (億円) |

年初来 高値日付 |

年初来高値 乖離率 |

|

|---|---|---|---|---|---|

| 7451 | 三菱食品 | 2,120 | 11月29日 | -2% | |

| 4966 | 上村工業 | 2,104 | 12月1日 | -1% | |

| 5842 | インテグラル | 848 | 9月22日 | -3% | |

| 8117 | 中央自 | 827 | 12月1日 | -1% | |

| 4746 | 東計電算 | 662 | 11月24日 | -1% | |

| 5184 | ニチリン | 490 | 12月1日 | -1% | |

| 5982 | マルゼン | 463 | 12月1日 | -1% | |

| 1793 | 大本組 | 385 | 9月28日 | -3% | |

| 6915 | 千代インテ | 359 | 12月1日 | -1% | |

| 7229 | ユタカ技研 | 321 | 11月1日 | -1% | |

| ※対象は東証スタンダード、グロース上場。水色の網掛けはグロース上場 | |||||

そんな12月で中小型株を選ぶなら、このタックスロス・セリングの範疇に入らなそうな株が良いということになります。含み損を抱えている人が少なそうな株…需給良好な株、強い株が有利ということになります。

年初来高値と現在の株価が非常に近く(=含み益の人が多い)、年初来で日経平均株価(=指数)を凌ぐパフォーマンスを残したスタンダード、グロースに上場する株をピックアップ。

そうした銘柄は個人投資家の関与率が低い場合が多いのですが、念のため信用買い残が少ない(=売り手となる個人の持ち高が少ない)銘柄のみに絞り、時価総額が大きい順に10銘柄ほど残しました。

今年のご時世が反映されていますが、高値圏にあるのはバリュー株が多く、結果的に10銘柄中9銘柄がスタンダード上場銘柄になりました(グロース上場銘柄はインテグラルのみ)。三菱食品、上村工業と地味な社名が並んでいるように見えますが、ともに年初来の上昇率で50%を超えています。

「まだ上がるの?」のまま、派手なチャート形状の地味な銘柄が年末を駆け抜ける…そんな展開はあり得ると考えます。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)