毎週金曜日午後掲載

本レポートに掲載した銘柄:東京エレクトロン(8035、東証プライム)、アドバンテスト(6857、東証プライム)、レーザーテック(6920、東証プライム)、ASMLホールディング(ASML、アムステルダム、NASDAQ)、ディスコ(6146、東証プライム)、アプライド・マテリアルズ(AMAT、NASDAQ)

1.半導体デバイス市場は総合的に見ると回復中

今回は半導体製造装置セクターの最近の動きを分析します。このセクターが成長性のあるセクターであるという意見は変えません。また、後工程(テスタ、ダイサなど)は2023年4-6月期、前工程(ウェハプロセス装置)は7-9月期または10-12月期で大底を打ち、その後は回復、再成長に向かうと思われます。ただし、足元ではいくつか問題も出ています。

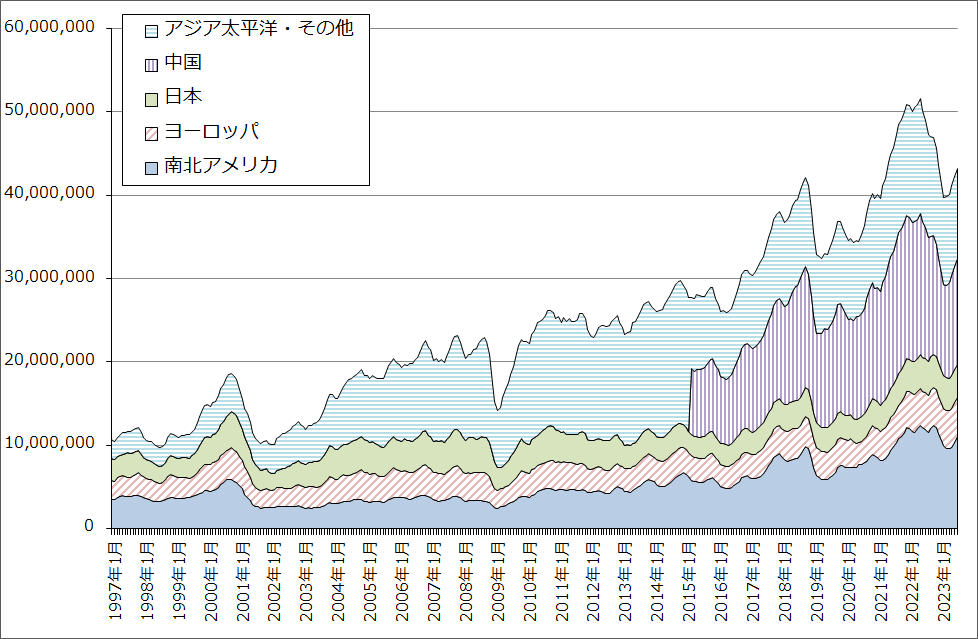

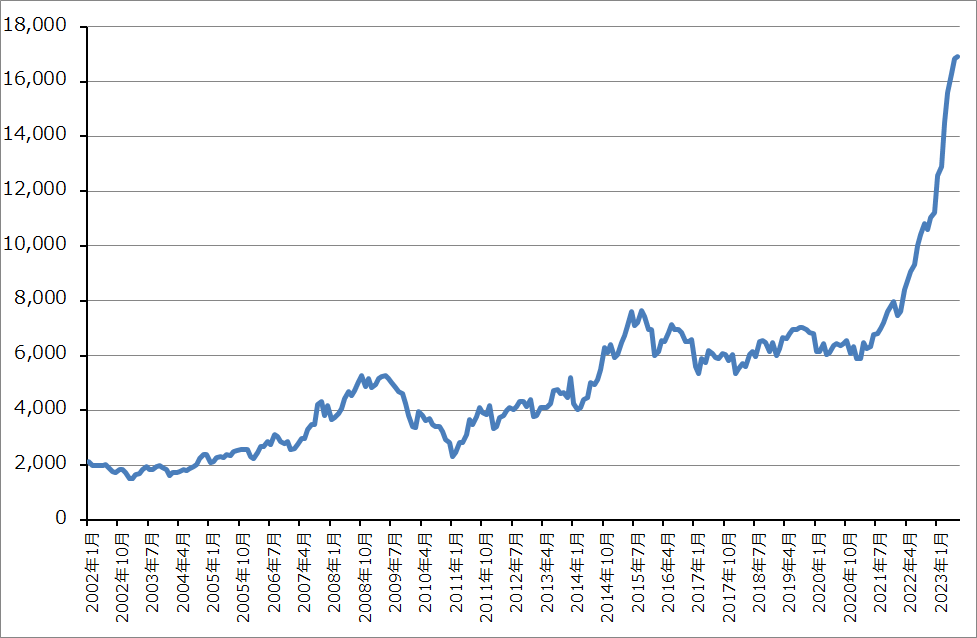

まず、半導体デバイス市場の動きを見ていきます。グラフ1は世界半導体出荷金額(3カ月移動平均)の推移を見たものです。世界半導体出荷金額(3カ月移動平均)は、2019年4月を底として2022年5月をピークとする大きな上昇波動がありましたが、その後下降局面に入りました。この時のブームはスマートフォン、パソコン、サーバー向け先端半導体(CPU、GPU)と、各種の民生品、自動車、産業用向け成熟半導体の両方のブームによるものです。また半導体不足もあり、先端、成熟を問わず半導体の設備投資が活発になりました。

ところが2022年3月28日から同年5月末まで続いた上海ロックダウンを契機として、まずiPhoneを除くスマートフォンとパソコン向け半導体が在庫調整に入りました。その後はサーバー向け半導体も在庫調整に入り、これによって半導体出荷金額全体も下降局面入りすることになりました。

ただし、パソコンとパソコン向け半導体の在庫調整は、2023年1-3月期から4-6月期にかけて終了した模様です。

この結果、世界半導体出荷額(3カ月移動平均)は2023年2月に底を打ち、現在回復中です。

世界半導体出荷金額(単月)を見ると、前回ブームの起点(底)が2019年4月、ピークが2022年3月、今回始まったブームの起点(底)が2023年1月となっています。単月ベースでも半導体デバイス市場は順調に回復中と言えます。

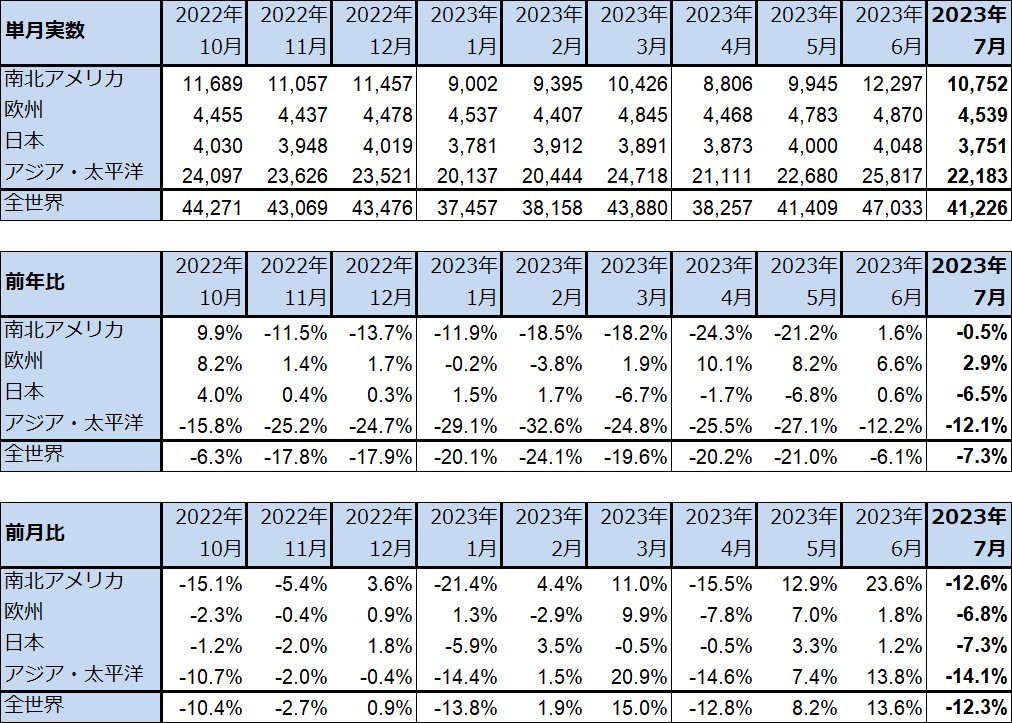

また、TSMCの月次売上高の推移を見ても(グラフ2)、2022年11月がピークであり、そこからパソコン、スマートフォンなどの民生品向け半導体の在庫調整を経て2023年3月が大底となり、現在回復中です。前回のブームが先端半導体と成熟半導体両方にまたがる大ブームだったため、世界半導体出荷金額、TSMC月次売上高ともに前回のピークに達するには時間がかかると思われますが、総合的に見ると、半導体デバイス市場は順調に回復中と言えます。

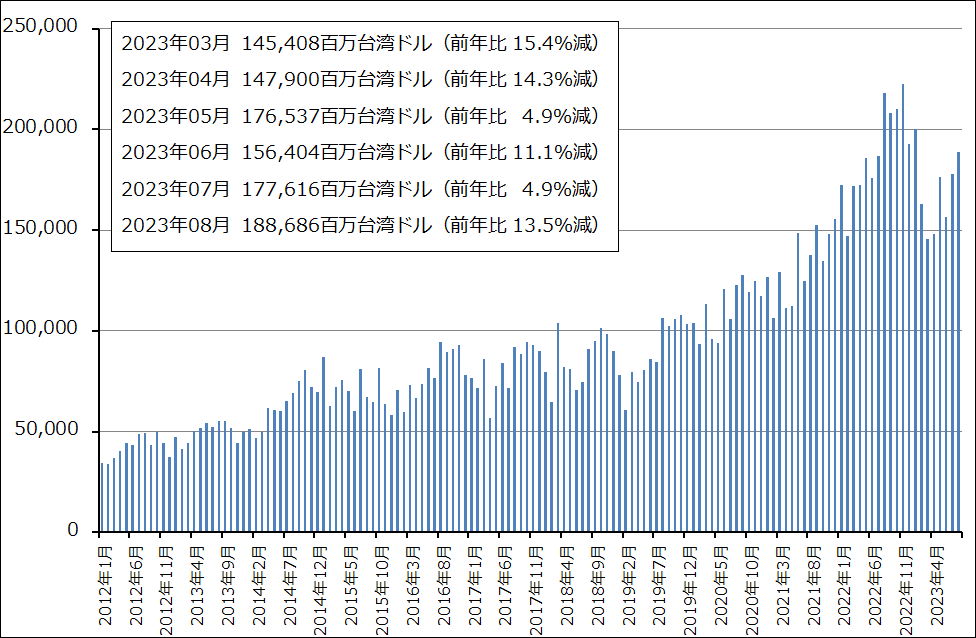

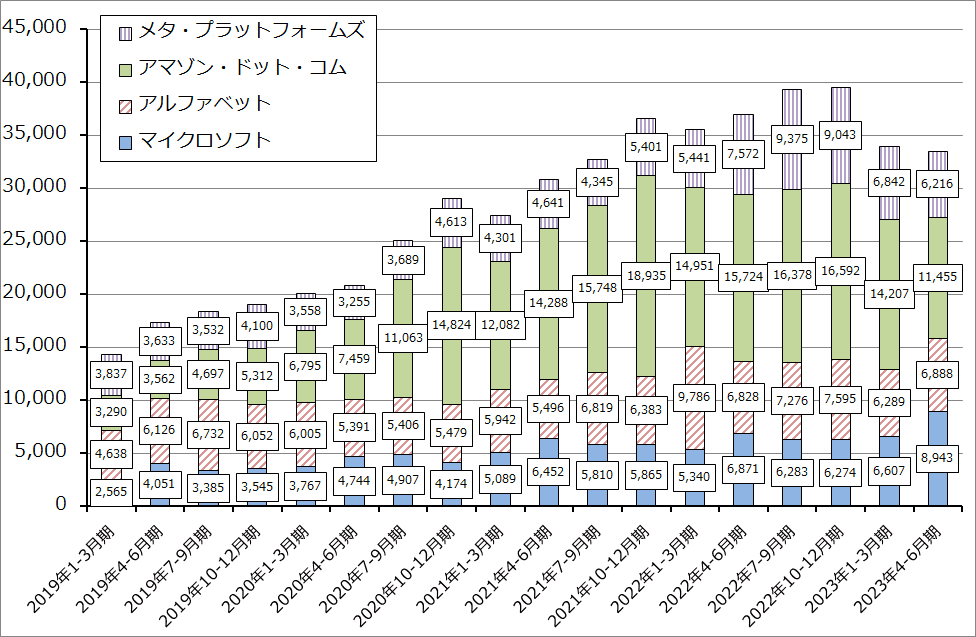

一方、日本製半導体製造装置販売高の動きを見ると、対中国半導体製造装置輸出規制が実施される直前の2022年9月をピークとして、半導体製造装置市場は下降局面入りしています(グラフ3)。ただし、半導体の大口需要家であるGAFAM各社の設備投資動向を見ると(グラフ4)、生成AIブームの中で、各社ともAIサーバーへの投資を増やしており、今後も大きな投資を続けると思われます。通常のサーバーへの投資を削減する動きもありますが、AIサーバーの上位機種は高額(1台で最大推定8,000万円前後か)であるにもかかわらず、需要が多く、通常のサーバー投資の削減を吸収すると思われます。

そのため、半導体製造装置市場は、前述したように後工程は2023年4-6月期が、前工程は2023年7-9月期または10-12月期が大底となり、その後回復、再成長に向かうと思われます。

前回の半導体ブームは、スマートフォン、パソコン、サーバー、データセンター、各種の民生用機器、自動車、産業機器など様々な分野で、最先端半導体から成熟半導体まで様々な半導体の搭載量が増える幅広いブームでした。しかし、2023年1-3月期を底として始まった新しいブームは、生成AIを始めとするAI、3ナノ半導体、中国の半導体産業、アメリカの半導体工場建設ラッシュ、EVと自動運転のような特定産業の特定テーマがいくつか並ぶブームになると思われます。その中で最も規模の大きいブームが生成AIを中心とするAI半導体ブームになると思われます。

グラフ1 世界半導体出荷金額(3カ月移動平均)

表1 世界半導体出荷金額(単月)

出所:WSTSより楽天証券作成。

グラフ2 TSMCの月次売上高

グラフ3 日本製半導体製造装置販売高(3カ月移動平均)

グラフ4 アメリカの大手IT設備投資動向:四半期

2.TSMCとデバイスメーカー、製造装置メーカーの目論見違い

1)2023年9月15日付けロイター通信の記事

ただし、今の半導体市場で生産面で最も影響力が大きいTSMCには、いくつか目論見違いが生じているようです。

これについては、2023年9月15日付けで配信されたロイター通信の記事が報告しています。この記事によると、TSMCは半導体製造装置メーカーに対して、製造装置の納入延期を要請している模様です。その記事によれば、TSMCは半導体の需要低迷に注意しており、最先端半導体向け製造装置の納入を遅らせるよう製造装置メーカーに要請したということです。また、中国が政府職員にiPhoneの使用を制限したと報じられたこと、中国のファーウェイが中国の国産半導体を使った新型スマホを発売したことにTSMCは警戒感を強めているということです。アメリカ政府がファーウェイに制裁を課したため、TSMCはファーウェイへの半導体出荷を停止しています。ファーウェイの新型スマートフォンのチップセットは中国最大のファウンドリであるSMICが供給している模様です。

この記事の中では、製造装置メーカーは納入延期を今のところ短期的なものと見ているとあります。

また、TSMCは米アリゾナ州で建設中の新工場建設が遅れていますが、これについては、TSMCの劉会長は9月4日の週に、ここ5カ月で非常に大きく改善したと述べたと報じられています。

これらの悪材料にはすでに開示されているものもあります。アリゾナ工場の稼働開始延期(2021年4月着工の4ナノ工場だが、稼働開始が2024年末から2025年に延期となった)は7月のTSMC2023年12月期2Q決算説明会において会社側から説明があり、製造装置の納入延期については、ASMLホールディングの同じ期の説明会において、会社側から相手側の受け入れ準備が整わないため、納入延期になるEUV露光装置があるという説明がありました(相手の会社名は明示されていませんが、文脈から考えると、TSMCアリゾナ工場とわかります)。従って、これらのニュースはいきなり出たわけではありませんが、問題が横広がりになっていることが分かるものであり、いい材料ではありません。

現在の半導体デバイス市場と半導体製造装置市場には、それぞれ性質の異なる悪材料が存在します。TSMCや他の半導体デバイスメーカー、半導体製造装置メーカーにとって目論見違いといってよいものです。

2)アメリカでは工場建設のための現場作業員が足りない

グラフ5はアメリカ商務省が公表している月次の製造業建設支出額の推移です。アメリカでは多くの製造業で工場建設ラッシュが起きています。2023年7月の月次の製造業の建設支出額は169.34億ドルですが、これは2022年年初の2倍以上の水準になっています。

この中には、半導体工場も含まれています。バイデン政権で成立したCHIPS法補助金による工場建設が2024年から始まると思われますが、その前からアメリカではインテル、TSMC、サムスンなどが大規模工場の建設に取り掛かっています。前述したTSMCのアリゾナ工場もその一つであり、4ナノ工場になる予定です。

建設支出額が昨年の2倍以上になっても、現場作業員がいきなり2倍になるわけではありません。また、半導体工場は化学ガス、化学物質、様々な金属と高圧電流を扱い、精密機械である半導体製造装置を設置するため、熟練作業員が必要になります。TSMCはアリゾナ工場の建設のために台湾から作業員をアメリカに派遣して建設の遅れに対応している模様ですが、全てのメーカーでそれができるわけではありません。アメリカにおいて半導体工場の建設が遅れ気味になる状況は、しばらく続く可能性もあります。

グラフ5 アメリカ:製造業の建設支出額

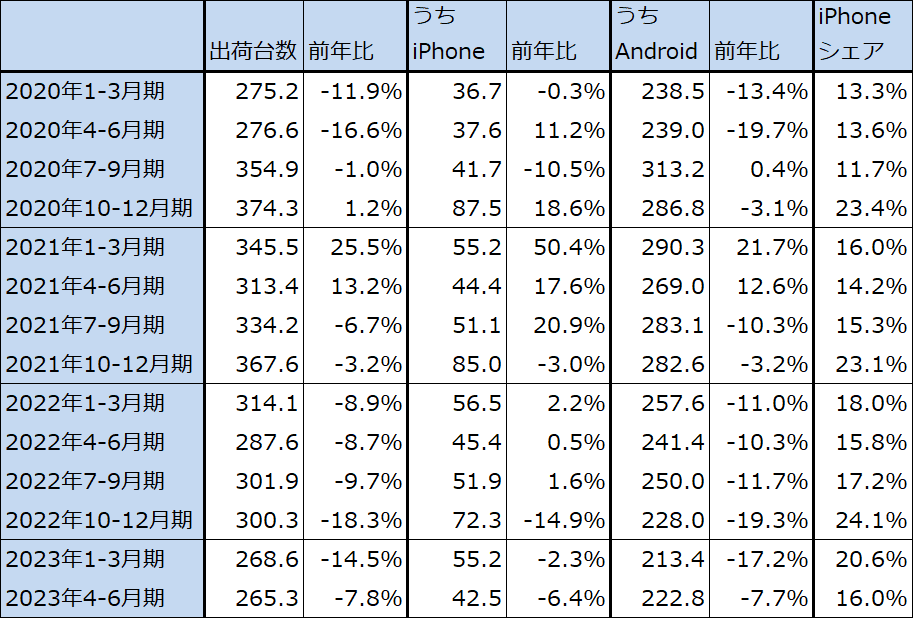

3)iPhone15は好調が予想されるが、iPhone以外のスマホは振るわない状態が長引くかもしれない

9月22日発売のiPhone15シリーズは、上位機種のPro、ProMAXに初めて3ナノチップセットを搭載します。カメラ性能も大幅に向上しています。3ナノの高性能半導体を搭載しているため、スペックを見る限り総合性能も大幅に強化されていると思われます。9月15日から予約が始まっていますが、上位機種のPro、ProMAX中心に予約が好調と伝わっています。アップルの日本のウェブサイトでiPhone15シリーズを注文すると、最も値段が高い「15ProMAX」は2023年11月14-21日に発送となります。「15Pro」は10月28日-11月7日の発送、最も値段が安い「15」は10月6-14日の発送になります。

もともと、スマートフォンの中でiPhoneは順調な売れ行きを維持してきました。ただし、2021年モデルは半導体不足、2022年モデルは中国のロックダウンの影響で、特に人気のあるPro、ProMAXが十分生産できませんでした。そのため、新型iPhoneの発売を待っている人が多いと思われます。

また、iPhoneを購入できる所得層が多い国が増えていること、iPhone14時代もアンドロイドからの転換が増えていたこと、アメリカでは好景気とインフレで賃金水準が上昇していること(特に、アップル製品をリスペクトしている人が多いIT系の業界で賃金水準が上昇している)、アメリカにおいてiPhone15シリーズのドルベース販売価格が据え置かれたことなど、iPhone15シリーズの好調を予感させることが多くなっています。

しかしこのことは、iPhone以外のスマートフォンの売れ行きには当面の間期待できないということでもあります。ファーウェイの最新型スマートフォンが中国で人気がある模様ですが、SMICが生産していると言われている7ナノチップの増産がどこまでできるのか不透明です。おそらく、以前購入したArF液浸露光装置を使ったマルチパターニング(ウェハの上に回路を何回も焼き付ける手法。微細化が進むにつれてコスト高になる)で露光していると思われます。ArF液浸露光装置のメーカーであるASMLホールディングとニコンからの中国への輸出は、日本では7月から、オランダでは9月から許可制になっており、中国メーカー、特に最大手のSMICが最新型のArF液浸露光装置を入手することは困難と思われます。ただし、以前購入したArF液浸露光装置と周辺の前工程装置を使って一定水準の数量の7ナノを作り続ける可能性はないわけではないと思われます。もっとも、それを増産できるかどうかは不透明と思われます。

当面は、iPhoneだけが好調で、他のスマートフォンには期待できないことになると、製造装置メーカーでもこの動きによって利益を享受する会社とそうでない会社が出てきます。3ナノ半導体が好調になることによって3ナノ設備の増設が必要になる場合は、東京エレクトロン、アプライド・マテリアルズ、レーザーテック、ASMLホールディングにとっては大きなプラス要因になります。ディスコにとっても半導体の数量が増えることはプラス要因です。しかし、アップル製品向け半導体用テスタのシェアがほとんど取れていないと言われるアドバンテストにとってはマイナス要因になります。

表2 世界スマートフォン出荷台数:四半期ベース

出所:iDCプレスリリースより楽天証券作成

4)AI半導体の増産は、ボンディング装置、パッケージング装置の増産次第

AIを駆動するためのAI半導体と言っても、現在の中心はエヌビディアの新型データセンター用GPU「H100」と一世代前の「A100」です。AMDの「Instinct MI250」もありますがシェアは小さい模様です。AMDの次世代データセンター用GPU「Instinct MI300」シリーズの出荷開始は2023年10-12月期になる見通しです。

「H100」はTSMC4ナノラインで生産されています(「A100」は7ナノ、「MI250」は6ナノ、「MI300」シリーズは5ナノと6ナノのチップレット)。2023年7月に開催されたTSMCの2023年12月期2Q決算電話会議では、AI半導体について、ウェハは足りているがパッケージが足りないとしていました。東京エレクトロンの2024年3月期1Qの決算説明会ではHMB(DRAMを高度化したメモリで、大容量広帯域で高速で動く特殊メモリ。データセンター用GPUに大量のデータを高速で送る)を生産するときにウェハ間をつなぎ合わせるボンディング装置が足りないという発言があり、アプライド・マテリアルズの2023年10月期3Q決算電話会議でも、パッケージング装置を含む生成AI向けが好調というコメントがありました。

これらの各社のコメントを総合すると、ボンディング装置、パッケージング装置等AI半導体の増産に必要な装置の増産が進めば、AI半導体(主に「H100」)の増産が進み、来年にはAI半導体用設備の増強も必要になると思われます。

また、データセンター用GPUにはHBMが不可欠です。加えて、AIサーバーの上位機種のメインメモリはDRAMの最近規格「DDR5」を1~2テラバイト以上搭載します。このため、AIサーバーの需要好調が続けば、DRAMの需給改善→DRAM設備投資増加もあり得ると思われます。この場合は、前工程(ウェハプロセス)装置だけでなく、高性能メモリ・テスタの需要が増えると思われます。

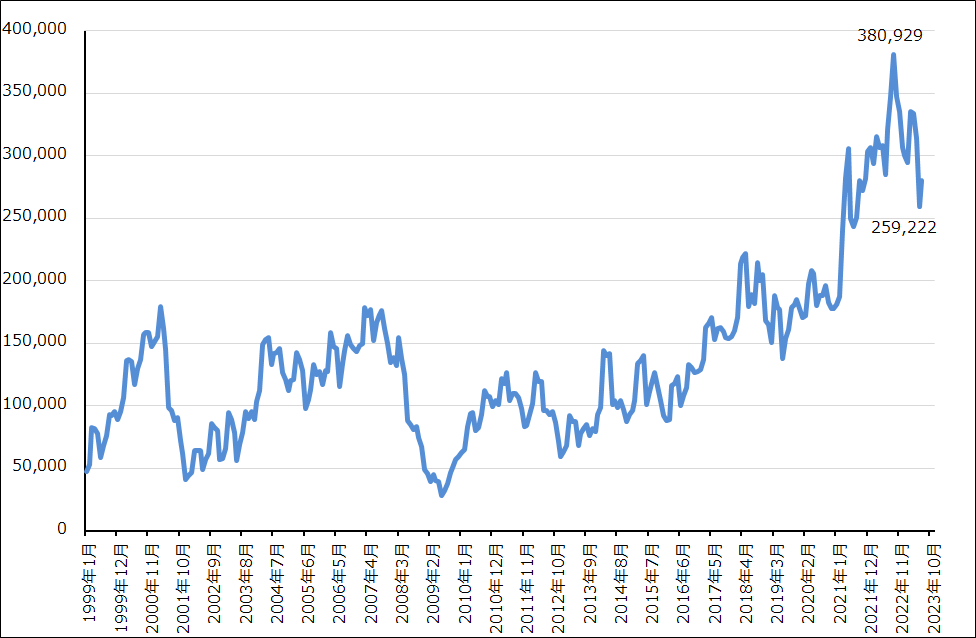

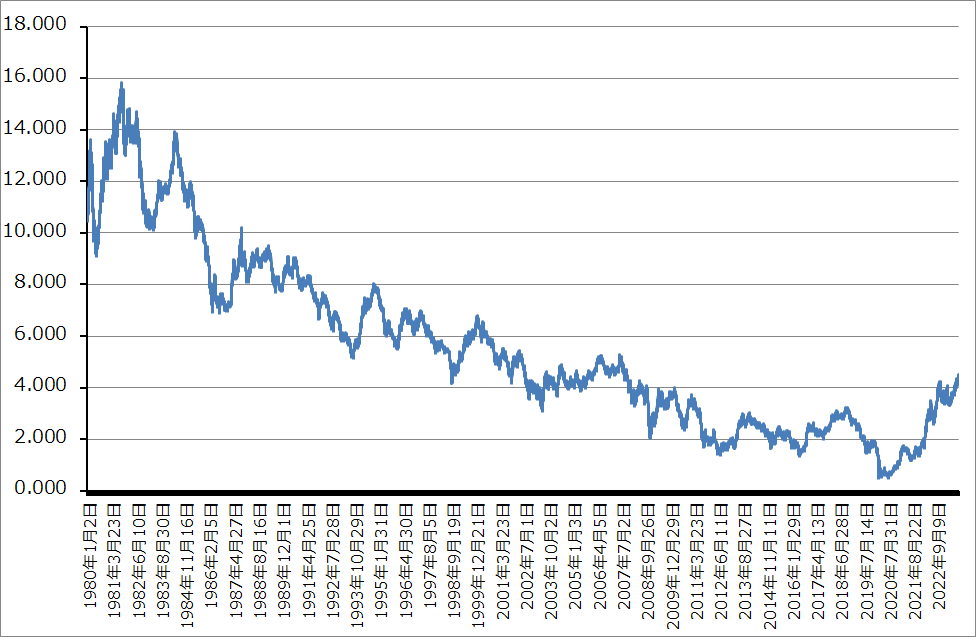

3.ハイテクグロース株の問題、アメリカの長期金利上昇

ハイテクグロース株は高い利益成長を株価が先回りする傾向があるため、PER(株価収益率)の水準もPEGも他のセクターよりも高めになる場合が多いです。金利上昇局面では、投資対象として株式ではなく債券を選ぶ投資家が増えるため、高いPERのハイテクグロース株は金利上昇局面では売られる傾向があります。

アメリカFRB(連邦準備制度理事会)が2023年9月20日に開催したFOMC(アメリカ連邦公開市場委員会)では政策金利の誘導目標を5.25~5.50%で据え置くことが決定されました。ただし、年内に1回利上げがあることも示唆されました。FRB理事達による金利(FFレート)見通しの中央値は、2023年5.4~5.6%、2024年4.6~5.4%、2025年3.4~4.9%となっており、当面金利が高止まりし、本格的な金利低下は2025年になってからという見通しになります。

これを受けてアメリカの債券市場では、長期金利の指標であるアメリカ10年国債が2008年9月のリーマンショック前の水準を上回る4.5%台へ上昇しました。

当面は、金利上昇が続くか、金利高止まりの状態が続くと思われます。その場合のハイテクグロース株への投資は、その企業の業績や将来性が金利上昇を上回るインパクトがあるものである必要があります。適正PERの水準も金利が上がる前よりも低くなるため、この点も注意が必要になります。

グラフ6 アメリカ10年国債利回り

4.半導体製造装置メーカー各社の業績予想と目標株価を修正する

これまで述べたような状況を考慮し、半導体製造装置各社の業績予想と今後6~12カ月間の目標株価を修正します。東京エレクトロン、アドバンテストは、業績予想と目標株価を下方修正、ASMLホールディングとレーザーテックは業績予想は変えず、目標株価のみを下方修正します。ディスコとアプライド・マテリアルズについては、業績予想と目標株価を維持します。

前述した半導体業界内の目論見違いだけでなく、アメリカの金利上昇の影響が半導体関連株の株価に大きなマイナス影響を与えていますが、来期まで見通した場合には、各社の株価に割安感が出ています。

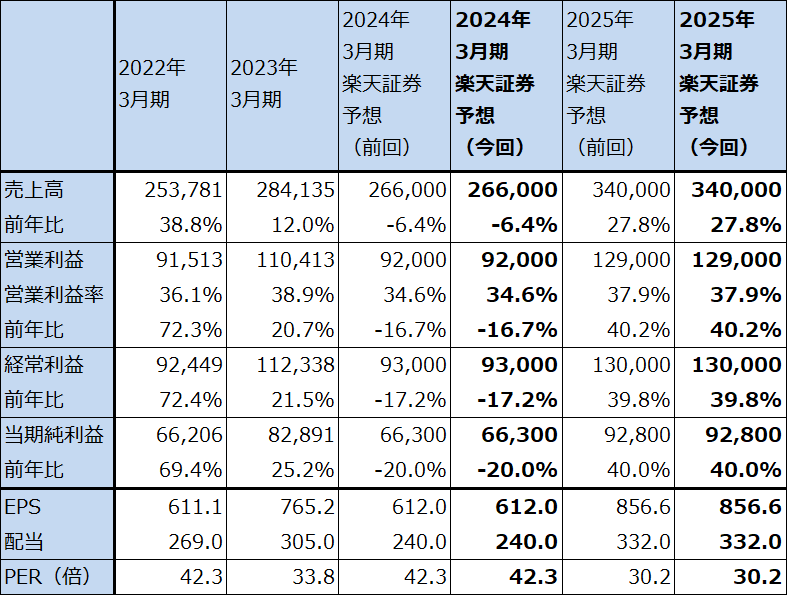

東京エレクトロン

1)アメリカの半導体工場の建設遅れはマイナス要因だが、iPhone15が好調ならプラス要因

東京エレクトロンにとっては、アメリカで半導体工場の建設に遅れが生じており、それがTSMCだけでなく、各社に広がる可能性があることは、半導体製造装置の納入延期に繋がるため、今期2024年3月期、場合によっては2025年3月期の業績下方修正要因です。

一方で、3ナノチップセット搭載の「iPhone15Pro」「同ProMAX」が継続的にヒットするのであれば、今期中か、来期早々にも3ナノ設備投資の増額が有り得ると思われるため、業績上乗せ要因になります。中国で半導体設備投資が活況なのも、東京エレクトロンの場合28ナノ対応の製造装置の輸出が多い模様ですが、これも今期、来期の業績上乗せ要因になると思われます。

2)HBMとDDR5、メモリ投資に注目したい

AI半導体については、エヌビディアのデータセンター用新型GPU「H100」搭載のAIサーバーの需要が大変多く、スーパー・マイクロ・コンピューター、デル・テクノロジーズなどAIサーバーメーカーのサーバー受注残は各社とも最高水準になっています。このため、H100に装着するHBMへの需要も多く、これを生産するために必要な東京エレクトロンのボンディング装置とGPUをパッケージするアプライド・マテリアルズのパッケージング装置は受注が急増している模様です。

ただし、生成AIブームがこのような大規模に起こるとは両社とも予想していなかったため、両社とも十分増産できていない模様です。ここから先は、ボンディング装置、パッケージング装置等ほぼAI半導体の生産のみに使う製造装置の出荷が増え、HBMの生産が増え、GPUの生産出荷も増えれば(GPU本体は4ナノラインに空きがあるため、TSMCでは増産できる模様)、来年にはH100のための4ナノラインの増強が有り得ると思われます。これは今期というよりも来期の業績上乗せ要因になると思われます。

また、AIサーバーの上記機種はメインメモリとして1~2テラバイト以上のDRAM(高速DRAMの新規格であるDDR5)を搭載します。従来のデータセンター向けサーバーのメインメモリの容量を超えているため、AIサーバーの大需要が続くならば、DRAM市況の好転、DRAM設備投資の増加が起こり得ると思われます。

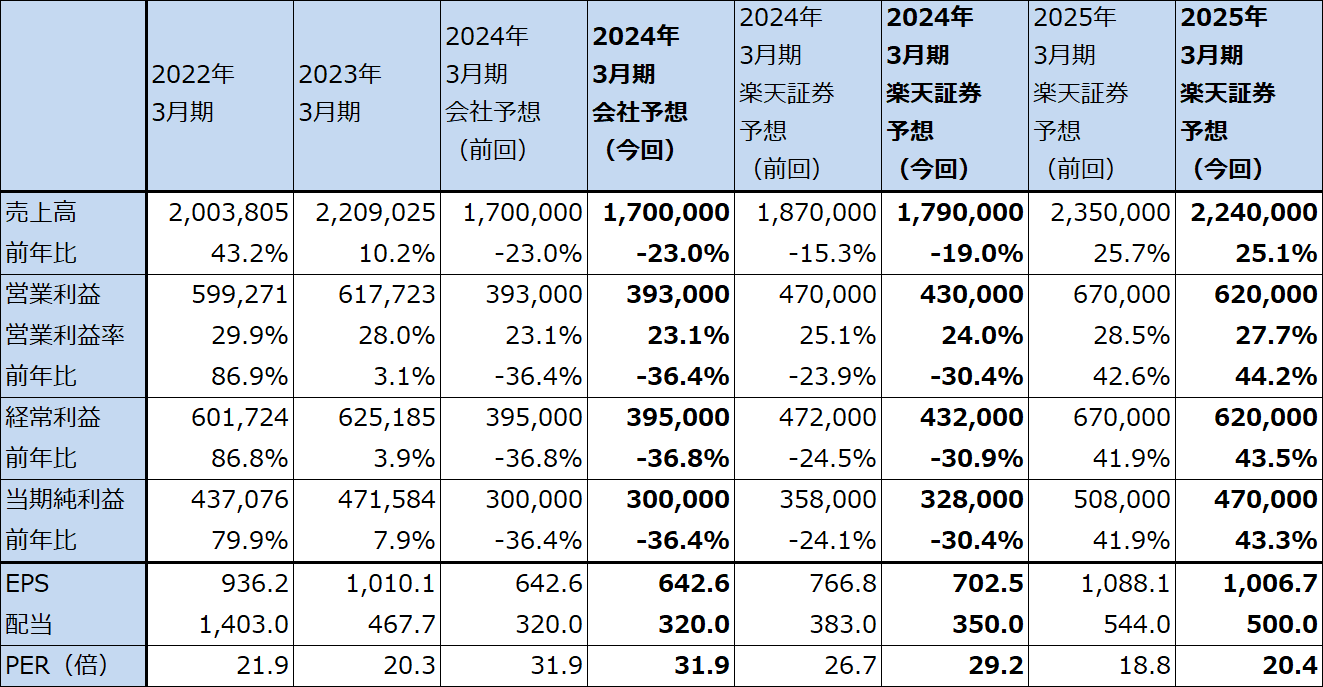

3)今期、来期とも前回の楽天証券業績予想を下方修正する。ただし、今期は会社予想を上回る業績が、来期は順調な成長が予想される。

このように予想すると、東京エレクトロンの今期は前回の楽天証券予想ほどではないと思われますが、会社予想を上回る業績が期待できると思われます。来期は本格的な再成長が予想されます。

楽天証券では2024年3月期を売上高1兆7,900億円(前年比19.0%減)、営業利益4,300億円(同30.4%減)、2025年3月期を売上高2兆2,400億円(同25.1%増)と予想します。前回の楽天証券予想からは下方修正しますが、2024年3月期については、会社予想の売上高1兆7,000億円、営業利益3,930億円を上回る可能性があると考えています。

今後6~12カ月間の目標株価は、前回の2万7,000円を今回は2万6,000円に小幅引き下げます。今期、来期の生成AI、中国向けの成長性だけでなく、3ナノ設備投資の増加期待を考慮し、来期2025年3月期楽天証券予想EPS(一株当たり利益)1,006.7円に想定PER25~30倍を当てはめました。

業績予想を下方修正し、金利上昇が続いているにもかかわらず、来期の想定PERを前回の20~25倍から25~30倍に引き上げたのは、iPhone15シリーズが好調だった場合の3ナノ半導体の成長性と設備投資増加の可能性を評価したためです(2023年のiPhone15シリーズではPro、ProMAXのみが3ナノチップセットを搭載しているが、2024年発売の新型iPhoneからは全モデルが3ナノを搭載すると思われる)。

当面の株価は軟調な展開が続く可能性がありますが、中長期では引き続き投資妙味を感じます。

表3 東京エレクトロンの業績

発行済み株数 466,875千株

時価総額 9,570,938百万円(2023/9/21)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

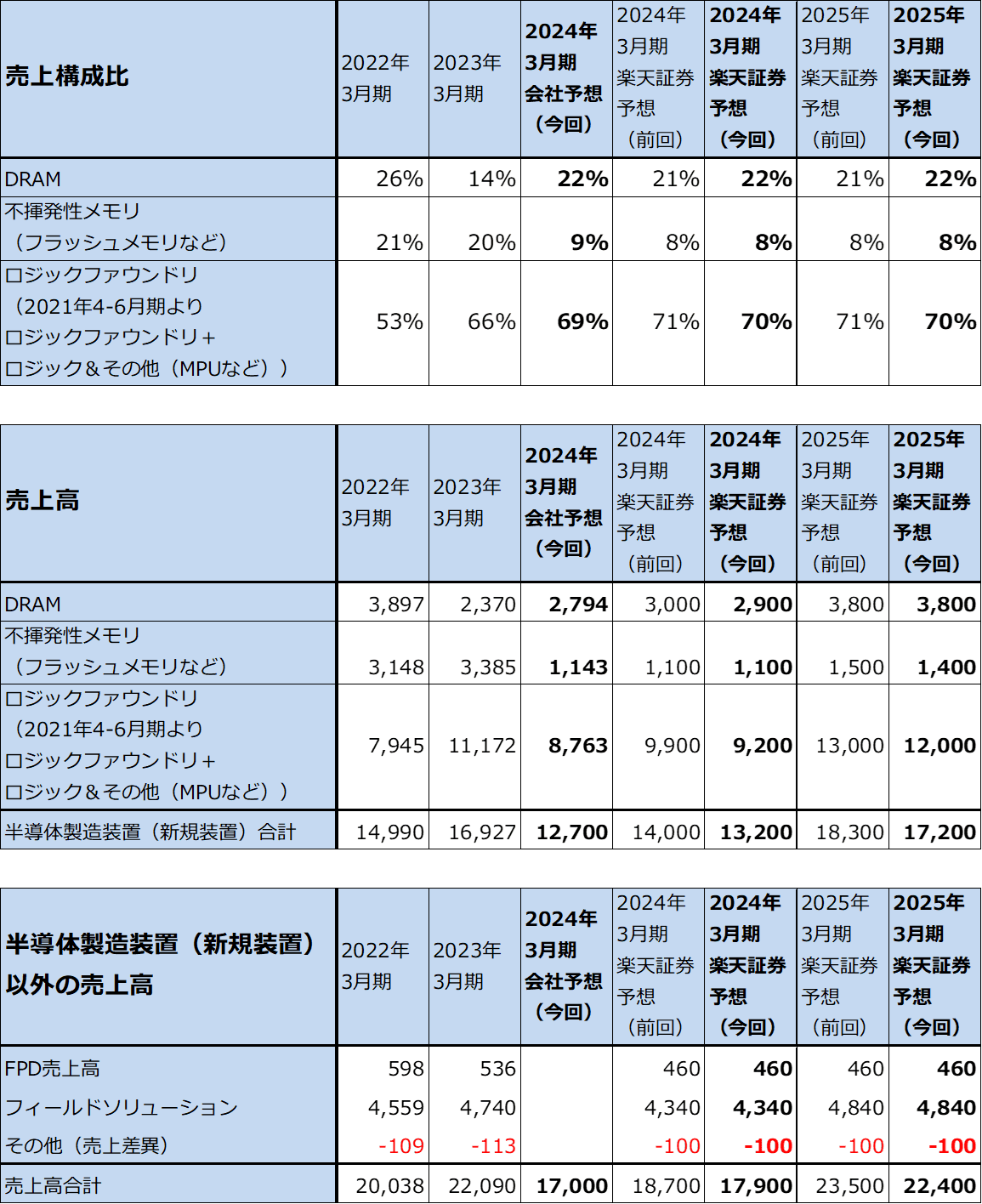

表4 半導体製造装置のアプリケーション別売上構成比と売上高(新規装置のみ)(年度ベース)

出所:会社資料より楽天証券作成。

注1:売上高は会社公表の売上構成比から楽天証券計算。

注2:2021年4-6月期からは新収益認識基準。

注3:端数処理のため合計が合わない場合がある。

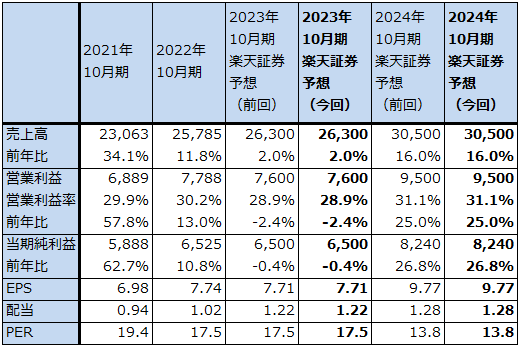

アドバンテスト

1)中国での半導体生産の高度化はテスタ需要にとってプラス要因

アドバンテストにとっては、アメリカで半導体工場の建設が遅れる場合は、将来生産されるはずのチップの検査が延期になるため、将来的なマイナス要因になります。

ただし、今期については、中国での半導体設備投資増加と半導体生産が活況であることがテスタ需要にとってはプラス要因です。SMICが7ナノ半導体の量産、増産を継続的に行えるのかは不透明ですが、中国での半導体生産、特にロジック半導体の生産において微細化の水準が上がり、中国メーカーが中身がより複雑になったロジック半導体の量産を始めていることは事実であり、この動きはSoCテスタ需要にとって明らかにプラスです。

生成AIについては、データセンター用GPUの検査に使う高性能SoCテスタは前期2023年3月期に数多く出荷している模様なので、今後データセンター用GPUの増産がある程度進んでから再度需要が盛り上がると思われます。HBMについては、現在増産努力が続けられており、傾向的にHBMの大容量化が進むと思われるため、HBMの検査に使う高性能メモリ・テスタに対しては今期から業績に寄与すると思われます。

また前述したように、AIサーバーの上位機種には1~2テラバイト以上のDRAMが搭載されています。来年になるとパソコン市場がある程度回復すると予想する向きもあります。メモリ・テスタの需要は今期、来期と増加すると予想されます。

2)iPhone15の好調はアドバンテストにとってマイナス要因

ただし、iPhone15シリーズが売れ、iPhone以外のスマートフォンが振るわなくなることはアドバンテストにとってマイナス要因です。iPhoneなどのアップル製品に搭載される先端半導体の大半がテラダイン製テスタを使って検査されていると言われているためです。

また、iPhone以外のスマートフォンが売れない状態が長く続く場合は、マイナス要因が長引く可能性があります。

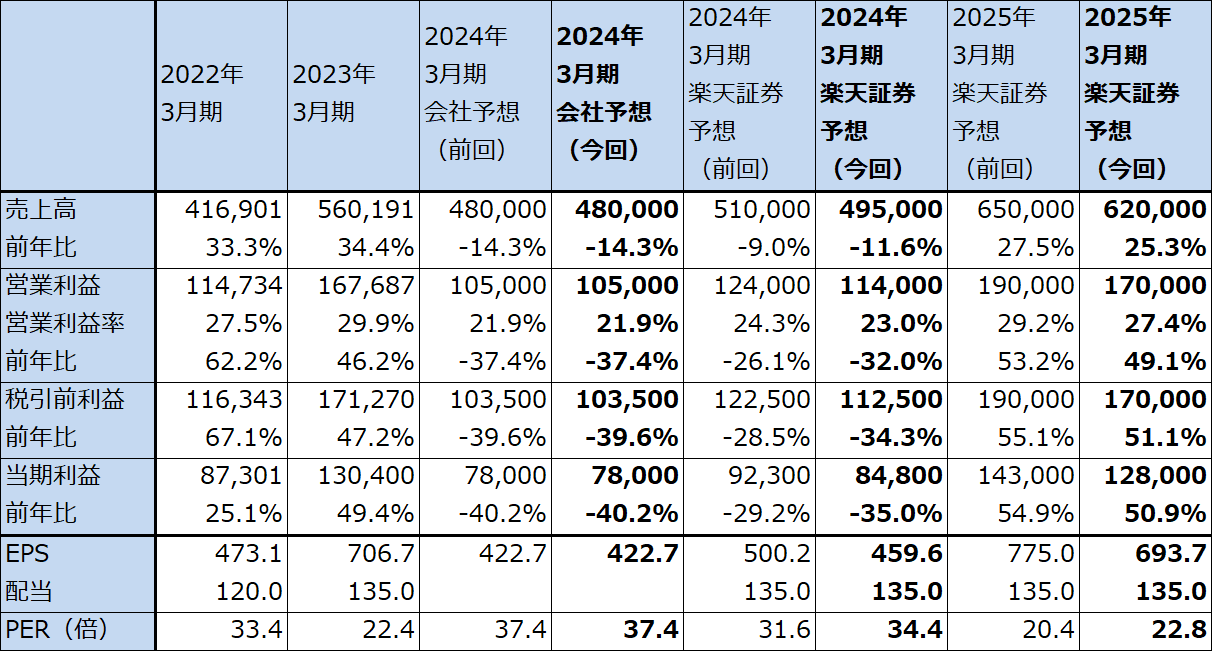

3)2024年3月期、2025年3月期の楽天証券予想を下方修正するが、2025年3月期は再成長を予想する。

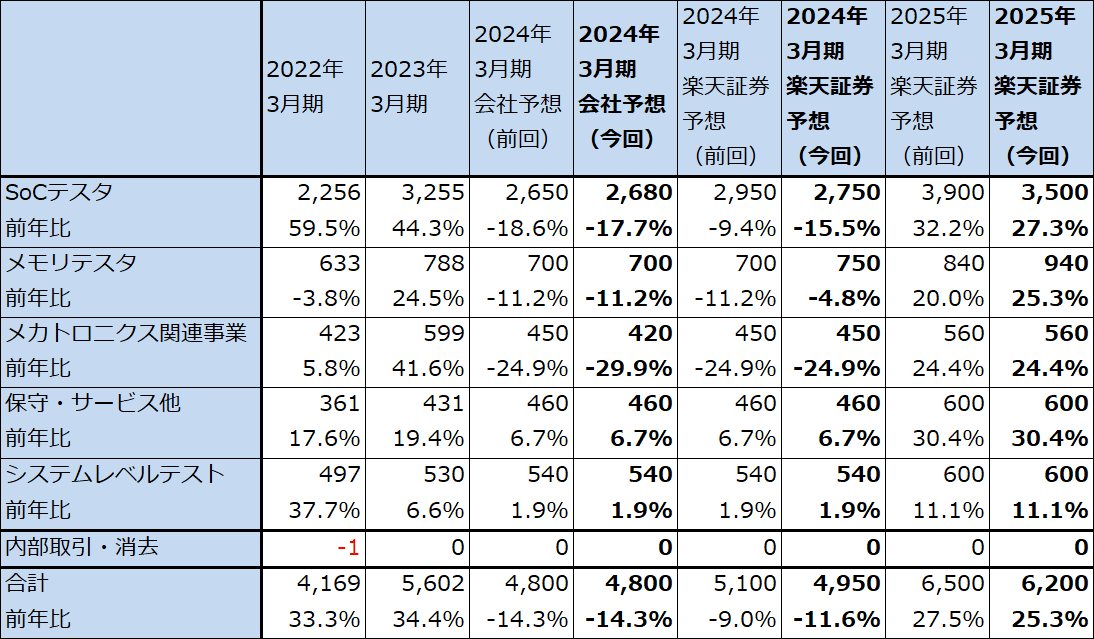

このような分析から、楽天証券ではアドバンテストの業績を2024年3月期は売上高4,950億円(前年比11.6%減)、営業利益1,140億円(同32.0%減)、2025年3月期は売上高6,200億円(同25.3%増)、営業利益1,700億円(同49.1%増)と予想します。前回の楽天証券予想からは下方修正しますが、2024年3月期については会社予想の売上高4,800億円、営業利益1,050億円を上回ると予想します。

今後6~12カ月間の目標株価は、前回の2万6,000円を2万3,000円に引き下げます。2025年3月期の楽天証券予想EPS693.7円に、前回と同じ想定PER30~35倍を当てはめました。

今の軟調な株価には、GPU用高性能テスタの出荷が増加するのが今年中ではなく来年に入ってからになる可能性があることと、iPhone15の好調がマイナス要因になることが影響していると思われます。ただし、中国向けの増加期待やメモリ・テスタの増加期待があります。当面の株価は軟調な展開になる可能性もありますが、引き続き中長期では評価できると思われます。

表5 アドバンテストの業績

発行済み株数 184,512千株

時価総額 2,915,290百万円(2023/9/21)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期利益は親会社の所有者に帰属する当期利益。

注2:発行済み株数は自己株式を除いたもの。

表6 アドバンテストの事業別売上高

出所:会社資料より楽天証券作成。

注1:四捨五入のため合計が合わない場合がある。

注2:会社予想の今回は2024年3月期1Q決算時の予想、前回は2023年3月期決算時の予想。楽天証券予想の前回は前回レポート時の予想。

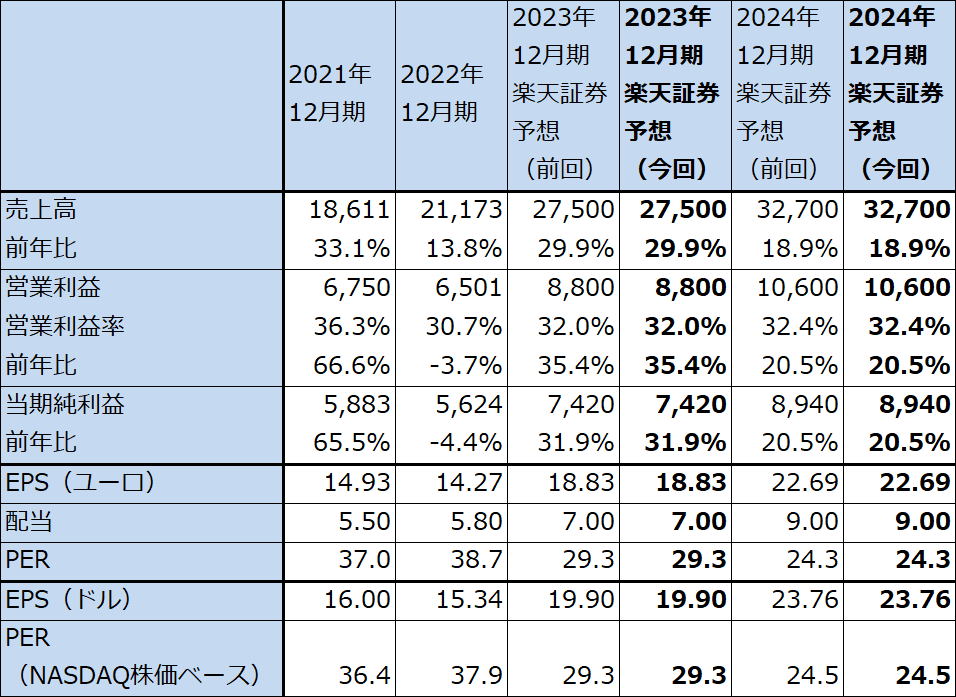

ASMLホールディング

ASMLホールディングの楽天証券業績予想は今回は変更しません。オランダ政府の規制によってArF液浸露光装置の対中国輸出が2023年9月から許可制になりました。また、中国の露光装置メーカーがArF液浸露光装置(28ナノ対応)を年内に出荷する計画とも報じられています。今後主要な半導体製造装置において、少しずつ中国メーカーの存在が増すことが考えられます。

中国のこの動きにASMLホールディングのビジネスは影響されないと思われます。大手半導体メーカーは製造装置の選定については非常に保守的であり、性能と実績重視です。世界の主要半導体メーカーからのEUV露光装置、ArF液浸露光装置の需要が多いため、表7のASMLホールディングの楽天証券業績予想は今回は変更しません。

ただし、目標株価を設定するときの想定PERは変更します。EUV露光装置を独占していること、長期的な成長性を評価して、想定PERを30~35倍とし、楽天証券の2024年12月期予想EPS23.76ドルに当てはめ、今回の目標株価を800ドルと、前回、前々回の970ドルから引き下げます。前々回レポートの時は想定PERを35~40倍としました。今回想定PERレンジを引き下げた理由はアメリカ長期金利の上昇です。目標株価は引き下げますが、引き続き中長期で投資妙味を感じます。

表7 ASMLホールディングの業績

株価(NASDAQ) 582.12米ドル(2023年9月21日)

時価総額 229,239百万米ドル(2023年9月21日)

発行済株数 394.0百万株(完全希薄化後、Dilluted)

発行済株数 393.8百万株(完全希薄化前、Basic)

1ユーロ 1.0662ドル(2023年9月22日)

単位:百万ユーロ、ユーロ、米ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:ASMLホールディングはアムステルダム、NASDAQに上場しているが、ここではNASDAQの株価でPERと時価総額を計算した。

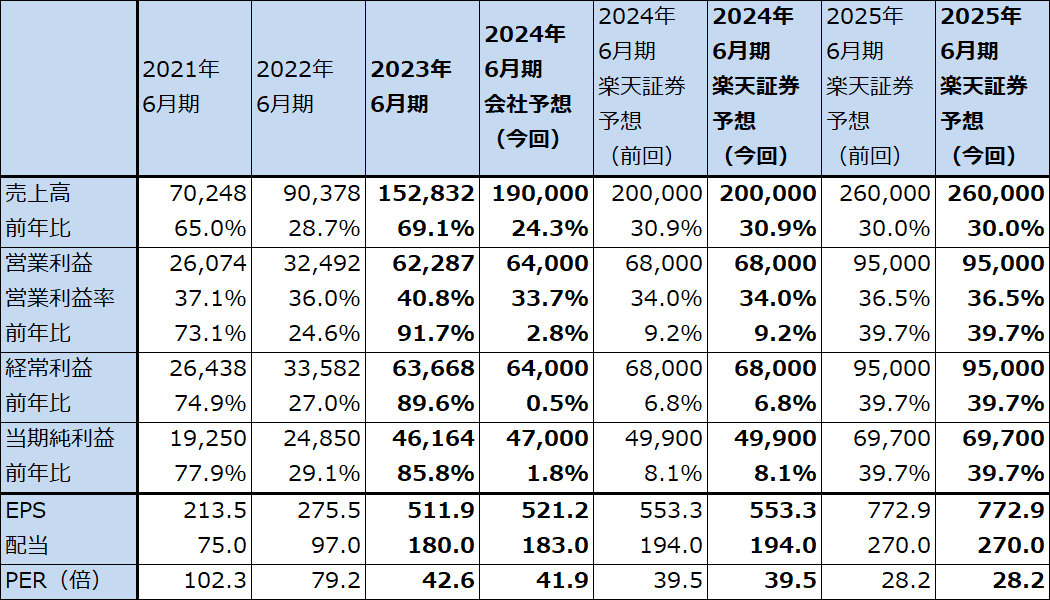

レーザーテック

レーザーテックも楽天証券の業績予想は変更しません。2023年6月末受注残高4,029億円と3ナノ半導体の需要動向から予想すると、売上高は2024年6月期、2025年6月期ともに前年比30%前後の伸びになるであろうことは十分予想できるものです。

しかし、営業利益の伸びは2024年6月期会社予想では2.8%増となる見込みです。これは本来であれば前期中に計上されるはずであった不採算案件(手直しが多く赤字になってしまった「Actis A150」(光源にEUV光を使ったフォトマスク欠陥検査装置でこのタイプの機種はレーザーテック独占)の初期ロット分)が売上計上されるためです。この初期ロット分が今上期に売上計上された後に、高い営業増益率を実現できるのか、これが今後の株価を考えるうえでの焦点になると思われます。

レーザーテックの場合、3ナノラインを構築して生産しているTSMC、サムスン電子と先端ラインを急ピッチで構築中のインテルの3社が大口顧客になりますが、この3社からの発注とこの3社に対する出荷、検収が業績を左右すると思われます。

また、足元のように、アメリカの長期金利が上昇している時には、株式市場の企業の将来に対する見方は厳しめになる場合があります。

このため、前回は2025年6月期楽天証券予想EPS772.9円に対して想定PER40~45倍として、目標株価を3万3,000円としましたが(2025年6月期の楽天証券予想営業増益率は39.7%なので、PEG=1以上とした)、今回は想定PERを35~40倍とし(PEG=1以下)、今後6~12カ月間の目標株価を2万9,000円とします。上述のリスク、大口顧客3社に業績が左右されやすいこと、アメリカの長期金利が上昇していることを考慮しました。

中長期では引き続き投資妙味を感じます。

表8 レーザーテックの業績

発行済み株数 90,184千株

時価総額 1,968,717百万円(2023/9/21)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社の所有者に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

ディスコ

ディスコについては、楽天証券業績予想、目標株価3万2,000円ともに変更しません。これからさらに生産が増加する生成AI、パワー半導体、3ナノ半導体はともに、半導体出荷数量の増加とダイサ(回路を描き込んだシリコンウェハを四角いチップに切る)、グラインダ(シリコンウェハの底を薄く削る)の出荷台数増加に寄与するものです。

表9 ディスコの業績

発行済み株数 108,332千株

時価総額 2,803,091百万円(2023/9/21)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

注3:2023年4月1日付けで1対3の株式分割を実施。これに対応して過去の配当額を遡及修正している。

アプライド・マテリアルズ

アプライド・マテリアルズの業績予想と目標株価200ドルも変更しません。露光装置に次ぐ最重要工程であるプラズマCVD、PVDという金属蒸着を行う製造装置でトップシェアを持っていること、中国市場での販売をいち早く伸ばしたことが評価されます。今後は3ナノ半導体向け、生成AI向けの増加が期待できると思われます。

表10 アプライド・マテリアルズの業績

時価総額 113,289百万ドル(2023年9月21日)

発行済株数 843百万株(完全希薄化後、Diluted)

発行済株数 838百万株(完全希薄化前、Basic)

単位:百万ドル、ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

本レポートに掲載した銘柄:東京エレクトロン(8035、東証プライム)、アドバンテスト(6857、東証プライム)、レーザーテック(6920、東証プライム)、ASMLホールディング(ASML、アムステルダム、NASDAQ)、ディスコ(6146、東証プライム)、アプライド・マテリアルズ(AMAT、NASDAQ)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)