メタ・プラットフォームズ

1.2023年12月期2Qは、11.0%増収、12.4%営業増益

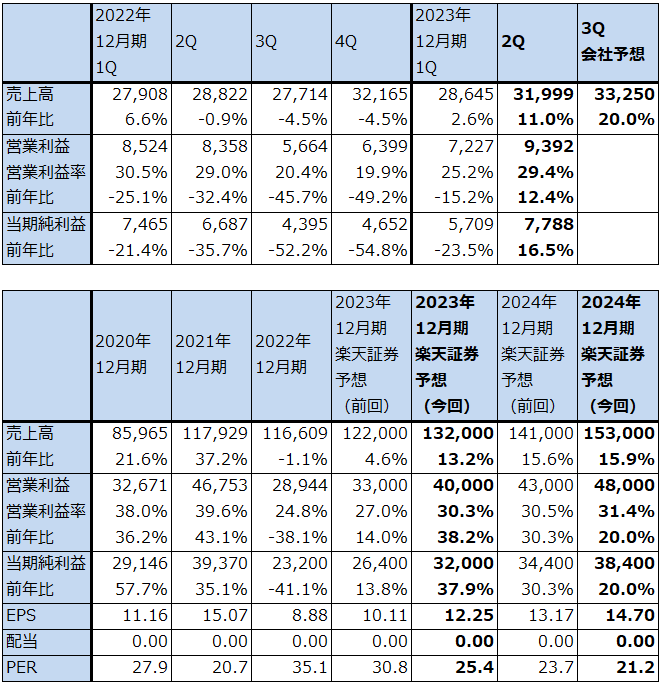

メタ・プラットフォームズ(以下メタ)の2023年12月期2Q(2023年4-6月期、以下今2Q)は、売上高319.99億ドル(前年比11.0%増)、営業利益93.92億ドル(同12.4%増)となりました。2021年12月期4Qに営業減益に転じて以来、7四半期振りに増益転換しました。広告売上高の回復が全体の業績を牽引しています。

なお、今2Qの販管費には18.7億ドルの未払い訴訟費用が含まれていますが、これは主にデータ転送問題(フェイスブックがEU(欧州連合)域内の利用者データを米国のサーバーに移転した問題)に関してアイルランドデータ保護委員会が課した罰金です。

表6 メタ・プラットフォームズの業績

時価総額 800,497百万ドル(2023年9月14日)

発行済株数 2,612百万株(完全希薄化後、Diluted)

発行済株数 2,568百万株(完全希薄化前、Basic)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの平均値。

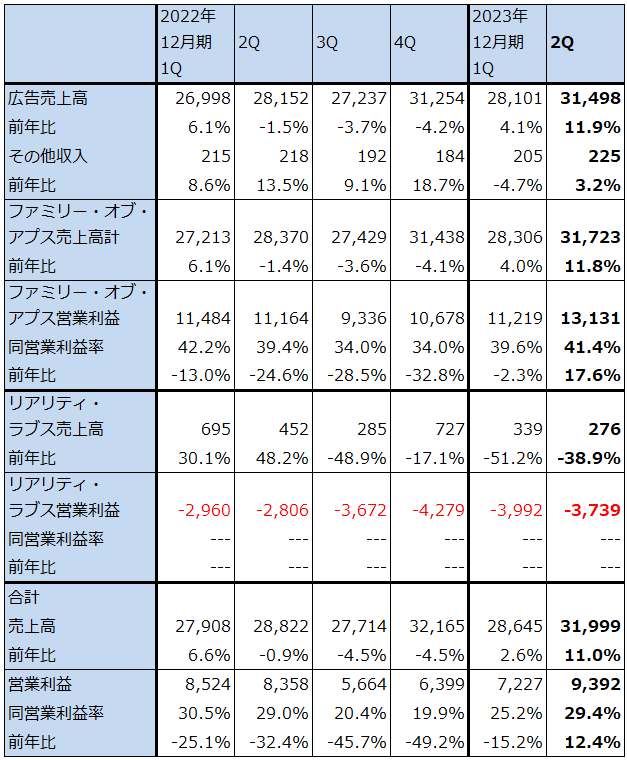

2.セグメント別、地域別動向-ファミリー・オブ・アプス事業が回復-

セグメント別に見ると、主力事業である「ファミリー・オブ・アプス」事業(フェイスブック、インスタグラム、メッセンジャー、ワッツアップのユーザーに対する広告、ソフト販売など)の中の広告売上高が今2Qは314.98億ドル(前年比11.9%増)と今1Qに続いて回復しました。今1Q比でも12.1%増となりました。

好採算の広告売上高の増加によって、ファミリー・オブ・アプス事業全体では売上高317.23億ドル(同11.8%増)、営業利益131.31億ドル(同17.6%増)となり、今1Qに続き回復しました。売上高は、各地域での景気が堅調であること、インスタグラム広告、フェイスブック広告が伸びていること、特に両方の中でリール広告(スマートフォンの縦長画面に対応した広告で、投稿と投稿の間に入れる)が伸びていることが挙げられます。

利益面では、主に今1Qに行った人員削減、設備の再構築の効果もあると思われます。今1Qに約1万人の人員削減を発表しましたが、約半数については今1Q、残りは今2Qに実施しているため、人員削減効果は今3Qにも発現すると思われます。

リアリティ・ラブス事業(生成AI、メタバースのための大規模ネットワークの構築とVR機器等の開発、販売)は、売上高2.76億ドル(同38.9%減)、営業損失37.39億ドル(前年同期は28.06億ドルの営業損失)となりました。会社側ではメタバースと生成AIのために使うため大規模ネットワークの構築を続けています。そのため減価償却費、人件費等によって、リアリティ・ラブス事業は大赤字が続いていますが、ファミリー・オブ・アプス事業の利益で赤字を吸収し、全社では黒字を維持しています。

地域別売上高を見ると、今2QはUS&カナダ144.22億ドル(前年比8.9%増)、欧州73.23億ドル(同13.5%増)、アジア太平洋65.15億ドル(同10.3%増)、その他37.39億ドル(同16.4%増)となりました。各地域とも前年比、今1Q比とも伸びています。特にウクライナ戦争とインフレによって広告出稿が減少していた欧州が、今2Qは前年比、今1Qともに回復してきました。

表7 メタ・プラットフォームズのセグメント別業績(四半期)

出所:会社資料より楽天証券作成

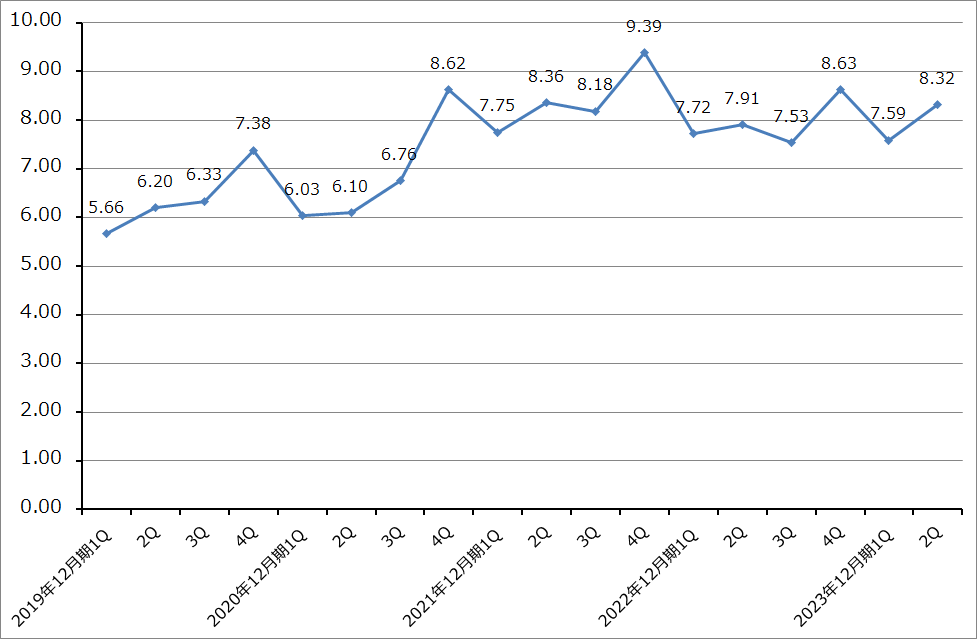

グラフ3 メタ・プラットフォームズ:アプリ・ファミリーのDAU、MAU

グラフ4 メタ・プラットフォームズ:アプリ・ファミリーの1人当たり売上高

3.広告売上高が本格回復へ

会社側の2023年12月期3Qの売上高ガイダンスは、320~345億ドル、レンジ平均では332.5億ドル(前年比20.0%増)となり、今2Q比でも増収となる見込みです。今2Qに続きファミリー・オブ・アプス事業の広告売上高が増加すると予想されます。

会社側は2023年12月期通期の売上高見通しは示していませんが、総営業費用(売上原価+研究開発費を含む販管費)を880~910億ドルとし、前回見通しの860~900億ドルから上方修正しました(2022年12月期の総営業費用は876.65億ドル)。今2Qに計上された法務関連費用によるものです。この見通しの中には約40億ドルのリストラ費用(施設の再構築、退職金その他の人件費等)が含まれます。また、今期のリアリティ・ラブス事業の営業損失は前期よりも増加する見通しです。

来期2024年12月期も総営業費用は増加する見通しです。この主な要因は、大規模ネットワークの増強中心に設備投資を増やすため、減価償却費が増えること、人件費も増えることによります。リアリティ・ラブス事業の営業損失はさらに増加する見込みです。

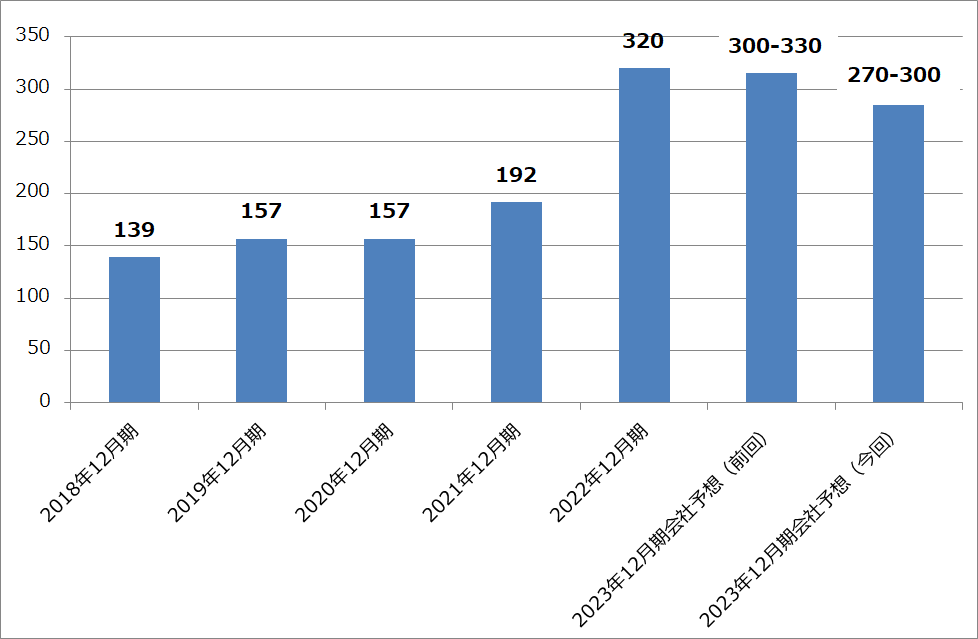

2023年12月期の設備投資は、270~300億ドルとなる見込みであり、前回見通しの300~330億ドルから下方修正されました。AIサーバー以外のサーバー投資を削減することと、AIサーバー等の設備納入の遅れにより2024年へ設備投資計画を繰り延べるためです。2024年12月期の設備投資は前年比で増加する見通しです。特にAI関連投資(データセンター、サーバー等)を増やす見通しです。

生成AIを使った新たなサービスや既存サービスの拡充にも注力しているため(例えば広告を生成AIを使って作るなど)、今後この方面の成果にも期待したいと思います。

会社側のこのような見通しを参考に、楽天証券ではメタの業績予想を2023年12月期売上高1,320億ドル(前年比13.2%増)、営業利益400億ドル(同38.2%増)、2024年12月期売上高1,530億ドル(同15.9%増)、営業利益480億ドル(同20.0%増)とします。前回予想の2023年12月期売上高1,220億ドル、営業利益330億ドル、2024年12月期売上高1,410億ドル、営業利益430億ドルから上方修正します。

今年7月に開始した短文投稿サービスの「Threads(スレッズ)」は軌道に乗せるのが難しいと思われますが、既存事業の収益力が高いため、2023年12月期、2024年12月期ともに好業績が予想されます。

表8 メタ・プラットフォームズのセグメント別業績

出所:会社資料より楽天証券作成

グラフ5 メタ・プラットフォームズ(旧フェイスブック)の年間設備投資

4.今後6~12カ月間の目標株価を、前回の360ドルから400ドルに引き上げる

メタ・プラットフォームズの今後6~12カ月間の目標株価を、前回の360ドルから400ドルに引き上げます。楽天証券の2024年12月期予想EPS14.70ドルに成長性を考慮してPER25~30倍を当てはめました。

引き続き中長期で投資妙味を感じます。

本レポートに掲載した銘柄:アップル(AAPL、NASDAQ)、メタ・プラットフォームズ(META、NASDAQ)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)