毎週金曜日午後掲載

本レポートに掲載した銘柄:アップル(AAPL、NASDAQ)、メタ・プラットフォームズ(META、NASDAQ)

アップル

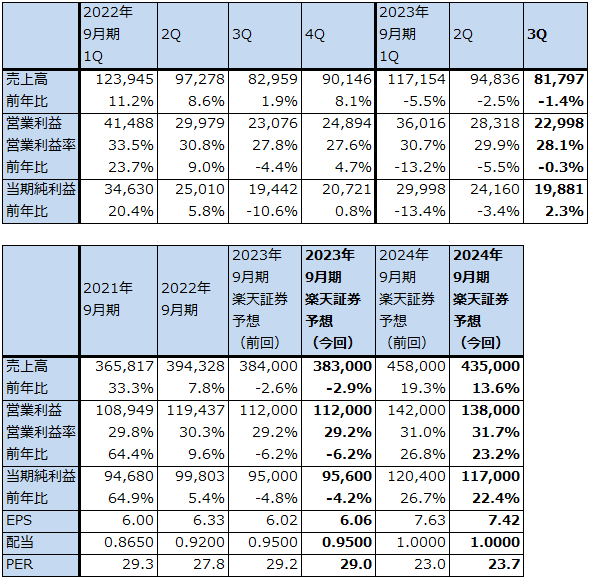

1.2023年9月期3Qは、1.4%減収、0.3%営業減益

アップルの2023年9月期3Q(2023年4-6月期、以下今3Q)は、売上高817.97億ドル(前年比1.4%減)、営業利益229.98億ドル(同0.3%減)となりました。

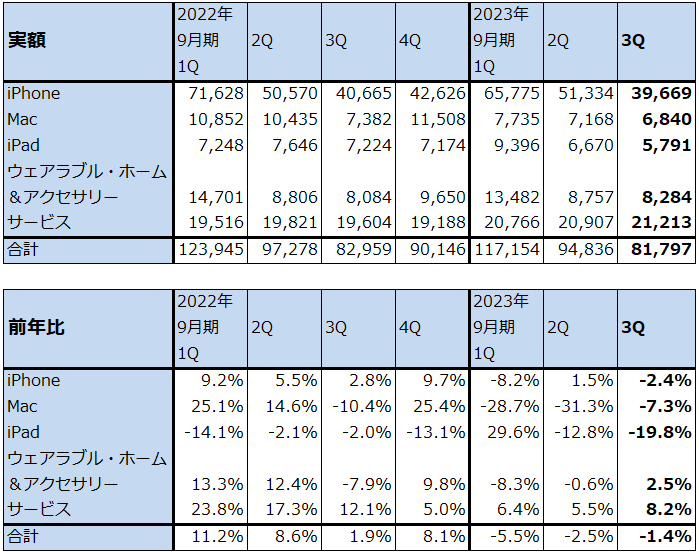

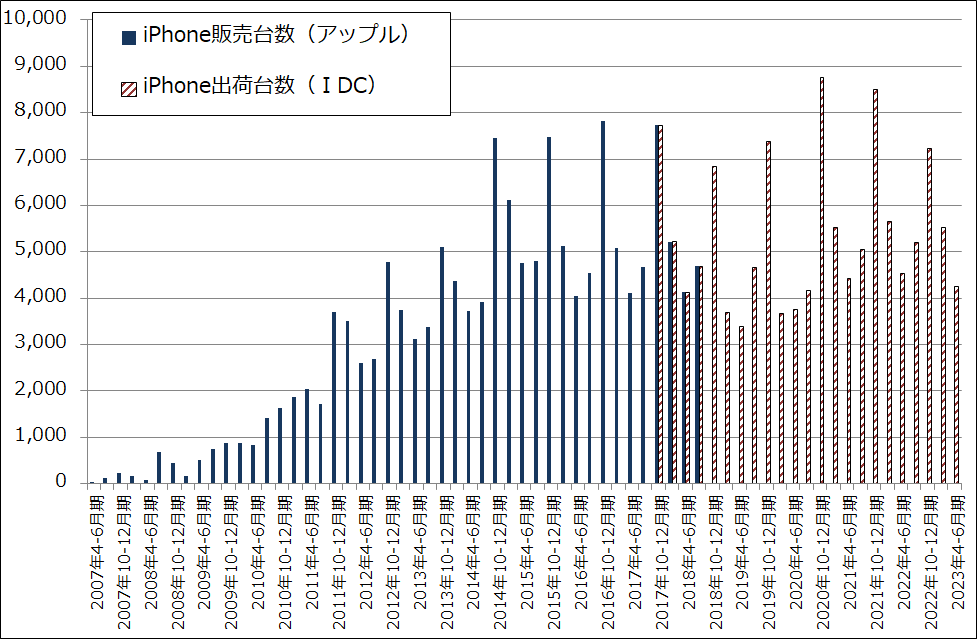

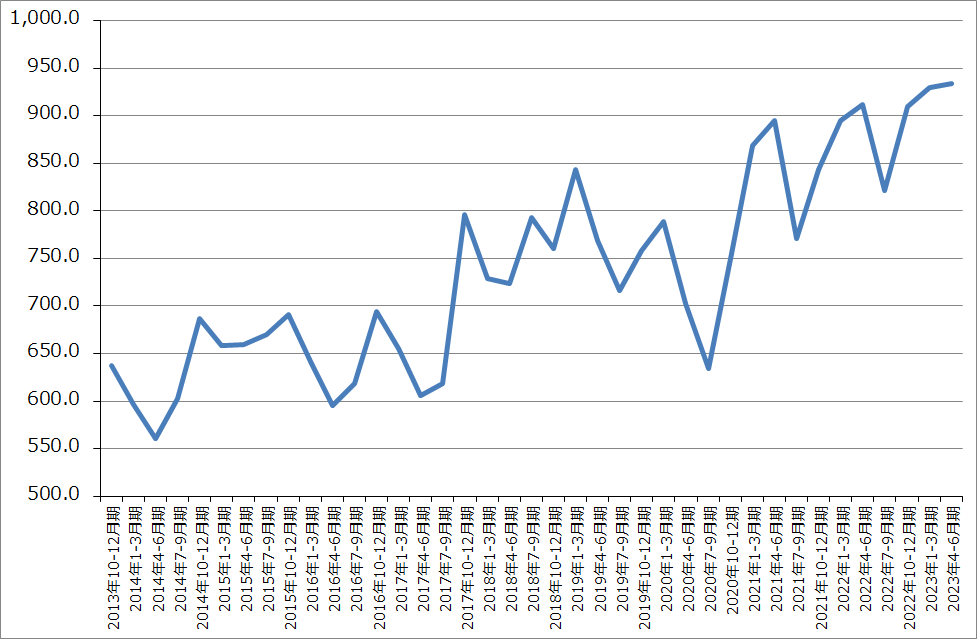

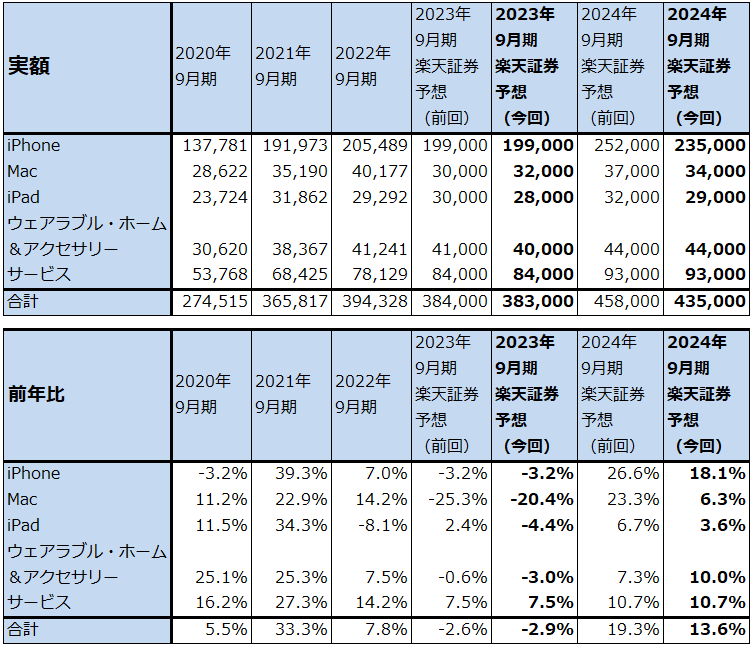

カテゴリー別売上高を見ると、今3QのiPhone売上高は396.69億ドル(同2.4%減)となり、2023年9月に予定される新型3ナノチップセット搭載の「iPhone15」シリーズ発売前としては高水準を維持しました。調査会社のIDCによれば、2023年4-6月期のiPhone出荷台数は4,250万台(同6.4%減)となり弱い動きでしたが、平均単価は高止まりしており(グラフ2)、利益に貢献したと思われます。

一方で、Macは68.40億ドル(同7.3%減)となりました。5ナノチップセット搭載の効果がすでに一巡したと思われます。iPadも57.91億ドル(同19.8%減)と大きく減少しました。幅広い需要が獲得できていないためと思われます。

また、ウェアラブル・ホーム&アクセサリーは82.84億ドル(同2.5%増)となりました。アップルウォッチ等によって安定した動きが続いています。サービスは212.13億ドル(同8.2%増)となりました。ゲーム、映画等を中心に安定成長が続いています。

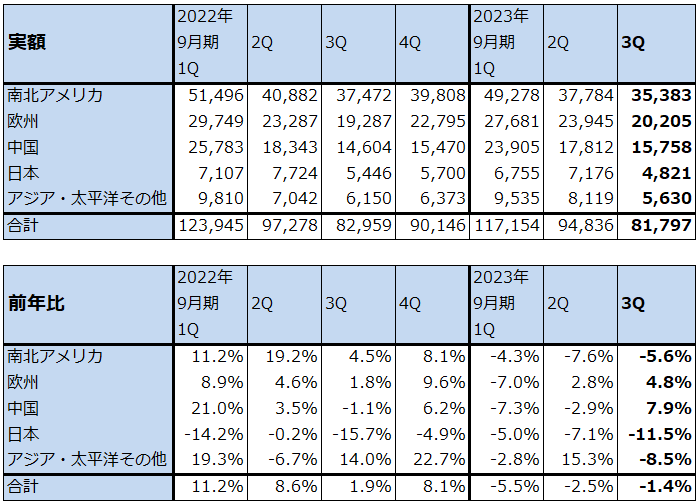

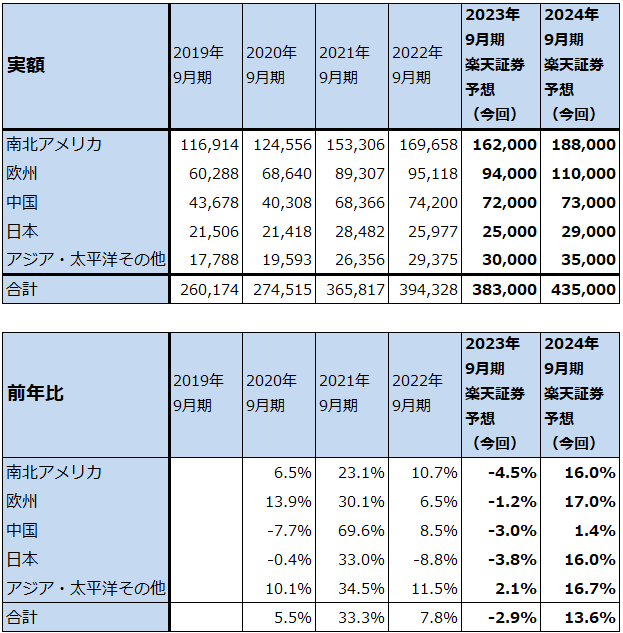

地域別売上高を見ると、最大の需要地である南北アメリカは353.83億ドル(同5.6%減)となりました。南北アメリカ向けは今1Q以来前年比一桁減収が続いています。2022年11月の中国鄭州市のロックダウンでiPhone14シリーズの中でも人気が高い「Pro」「ProMAX」が十分に生産できなかったことが反映されていると思われます。加えて今3Qは「iPhone15」シリーズ発売の買い控えも始まったと思われます。

一方、欧州は202.05億ドル(同4.8%増)、中国は157.58億ドル(同7.9%増)と堅調でした。日本は48.21億ドル(同11.5%減)、アジア・太平洋その他56.30億ドル(同8.5%減)と減少しましたが、アジア・太平洋その他の中のインド、インドネシア、フィリピン、サウジアラビア、トルコなどの新興国で、欧州ではフランス、オランダ、オーストリア、ポーランドで、アップル製品の売上高が今3Qに4-6月期として過去最高になった国が出ています。アップル製品を購入できる所得水準の人たちが世界で増えていると思われます。

表1 アップルの業績

時価総額 2,758,699百万ドル(2023年9月14日)

発行済株数 15,775百万株(完全希薄化後、Diluted)

発行済株数 15,698百万株(完全希薄化前、Basic)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

表2 アップル:カテゴリー別売上高(四半期ベース)

出所:会社資料より楽天証券作成

表3 アップル:地域別売上高(四半期ベース)

出所:会社資料より楽天証券作成

グラフ1 iPhone出荷台数

グラフ2 iPhone平均出荷単価

2.2023年9月22日、「iPhone15」シリーズ発売へ

アップルは9月13日(水)日本時間午前2時にオンラインイベントを開催し、「iPhone15」シリーズとアップルウォッチ等の新製品を発表しました。それによれば、「iPhone15」シリーズは世界各国で9月22日から発売されます。最新の3ナノチップセットである「A17Pro」を搭載するのは上位機種の「iPhone15Pro」「同ProMAX」のみで、通常型の「iPhone15」は「iPhone14」シリーズと同じ5ナノの「A16Bionic」を搭載します。

「A17Pro」は6コアCPU(2個の高性能コアと4個の高効率コアからなる)、6コアGPU、16コアNeural Engineから成ります。先代の「A16Bionic」は、6コアCPU(2個の高性能コアと4個の高効率コアからなる)、5コアGPU、16コアNeural Engineから成っています。高性能コアのCPU性能は「A16 Bionic」 に比べて最大10%、高効率コアについてもワットあたりのパフォーマンスが3倍、GPUコアも20%各々高速化されます。

「iPhone15Pro」「同ProMAX」の目玉となる機能は、過去から継続しているカメラの強化です。通常型の「iPhone15」「同Plus」は広角+超広角のデュアルカメラ搭載ですが、「Pro」「ProMAX」は広角+超広角+望遠のトリプルカメラ搭載になります。望遠性能も高くなっており、「Pro」は12メガピクセルの3倍望遠、「ProMAX」は同じく5倍望遠となっています。iPhoneのカメラ性能はプロ仕様の高級一眼カメラに匹敵するものになりつつあります。

これ以外にも様々な機能が強化されていますが、カメラ以外で最も注目されるのが、3ナノの「A17Pro」そのものと言えます。あらゆる機能が高速化されていることが実感できると思われます。

価格は日本での販売価格は円安に伴うものと思われますが、値上げになりました。通常型の「iPhone 15」(128GB)は12万4,800円で、2022年発売の「iPhone 14」(128GB)11万9,800円から5,000円値上げされました。最上級品は「iPhone14ProMAX」(1TB)23万9,800円から「iPhone15ProMAX」(1TB)24万9,800円へ1万円値上げされました。ただし、アメリカでは値上げしていません。

3.2024年9月期は二桁増収増益へ。中国でのiPhone販売動向が懸念材料

2020年10~11月に発売された5ナノチップセット搭載の「iPhone12」シリーズは最初の1年間は好調に売れていたものの、2021年は半導体不足、2022年は中国におけるロックダウンによって、特に売れ筋の「Pro」「ProMAX」の生産台数が需要に追い付かず、結果としてアップルの2022年9月期、2023年9月期の業績は振るわないものとなりました。

一方で、熱心なアップルファンの人達の中で、2023年発売の3ナノチップ搭載iPhoneを待っている人は多いと思われます。また、前述のように、アップル製品を購入できる所得層の人達が増えています。これらのことは、今後3年間の(次の2ナノチップ搭載は2026年秋発売のiPhoneからになると思われる)iPhone販売にプラスに働くと思われます。

ただし、中国でのiPhone販売がアップルのリスクに浮上してきました。9月6日付けのウォールストリートジャーナルは、中国政府が中央政府機関の職員に対し、米アップルの「iPhone」やその他の海外ブランドのデバイスを業務で使用したり、職場に持ち込んだりしないよう命じたと報じました。情報漏洩を警戒してのことと言われています。

また、9月7日付けでブルームバーグは、中国当局は機微な内容を扱う部門を対象としているiPhoneの使用禁止を、政府系機関や国有企業にも適用することを計画していると報じました。ただし、9月13日の中国外務省の会見では、中国政府が一部の職員にiPhoneの使用を禁じているという報道を否定しました。もっとも、情報の安全には留意している、と警告しました。

この問題が、今後中国におけるiPhone販売にどう影響するか、不透明です。ほとんど影響しない可能性がある一方で、ある程度のマイナス影響が今後顕在化する可能性もあります。

このようなプラス、マイナス両面を検討し、楽天証券ではアップルの業績予想を、2023年9月期売上高3,830億ドル(前年比2.9%減)、営業利益1,120億ドル(同6.2%減)、2024年9月期売上高4,350億ドル(同13.6%増)、営業利益1,380億ドル(同23.2%増)と予想します。

2024年9月期の中国向け売上高を前年比でほぼ横ばいと想定し、それ以外の地域向けは同15~16%増と予想しました。iPhone15シリーズで最先端の3ナノチップ「A17Pro」を搭載しているのが、「Pro」「ProMAX」のみであるため、人気がこの2機種に集中すると予想しました。また、アメリカでの価格を据え置いたことも重要です。iPhone全体の売上高の伸び(中国向けを除く伸び)は保守的に予想しました。

表4 アップル:カテゴリー別売上高(年度ベース)

出所:会社資料より楽天証券作成

表5 アップル:地域別売上高(年度ベース)

出所:会社資料より楽天証券作成

4.今後6~12カ月間の目標株価は、前回の230ドルを維持する

アップルの今後6~12カ月間の目標株価は、前回の230ドルを維持します。2024年9月期の楽天証券予想EPS(1株当たり利益)7.42ドルに、今後の成長性を評価してPER(株価収益率)30~35倍を当てはめました。

中国での販売が今後どうなるのか不透明感がありますが、3ナノチップセット搭載のiPhone15と2025年まで続く3ナノの技術革新がiPhone販売を牽引すると思われること、世界の中でアップル製品を買うことができる所得層の人達が増えていることを考えると、今のアップルの株価には割安感があると思われます。中国向けの不透明さから、株価の回復には時間がかかる可能性もありますが、押し目では中長期で投資を検討したい銘柄です。

メタ・プラットフォームズ

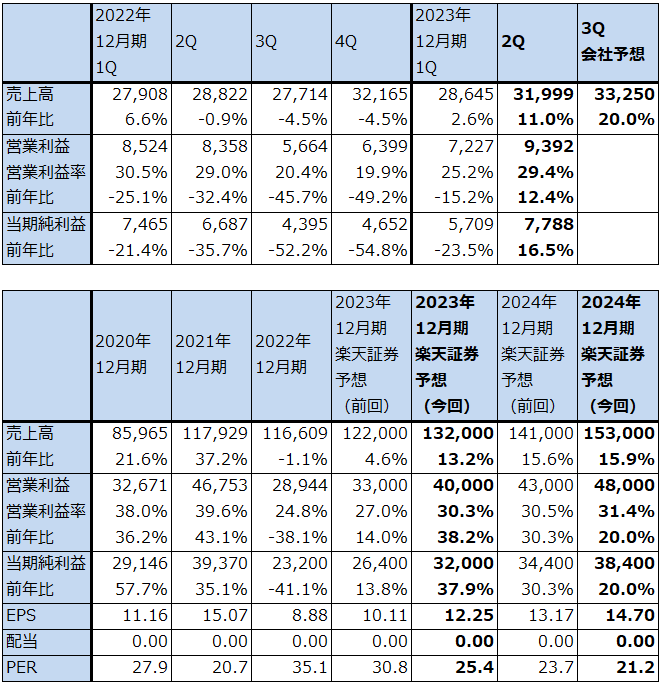

1.2023年12月期2Qは、11.0%増収、12.4%営業増益

メタ・プラットフォームズ(以下メタ)の2023年12月期2Q(2023年4-6月期、以下今2Q)は、売上高319.99億ドル(前年比11.0%増)、営業利益93.92億ドル(同12.4%増)となりました。2021年12月期4Qに営業減益に転じて以来、7四半期振りに増益転換しました。広告売上高の回復が全体の業績を牽引しています。

なお、今2Qの販管費には18.7億ドルの未払い訴訟費用が含まれていますが、これは主にデータ転送問題(フェイスブックがEU(欧州連合)域内の利用者データを米国のサーバーに移転した問題)に関してアイルランドデータ保護委員会が課した罰金です。

表6 メタ・プラットフォームズの業績

時価総額 800,497百万ドル(2023年9月14日)

発行済株数 2,612百万株(完全希薄化後、Diluted)

発行済株数 2,568百万株(完全希薄化前、Basic)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの平均値。

2.セグメント別、地域別動向-ファミリー・オブ・アプス事業が回復-

セグメント別に見ると、主力事業である「ファミリー・オブ・アプス」事業(フェイスブック、インスタグラム、メッセンジャー、ワッツアップのユーザーに対する広告、ソフト販売など)の中の広告売上高が今2Qは314.98億ドル(前年比11.9%増)と今1Qに続いて回復しました。今1Q比でも12.1%増となりました。

好採算の広告売上高の増加によって、ファミリー・オブ・アプス事業全体では売上高317.23億ドル(同11.8%増)、営業利益131.31億ドル(同17.6%増)となり、今1Qに続き回復しました。売上高は、各地域での景気が堅調であること、インスタグラム広告、フェイスブック広告が伸びていること、特に両方の中でリール広告(スマートフォンの縦長画面に対応した広告で、投稿と投稿の間に入れる)が伸びていることが挙げられます。

利益面では、主に今1Qに行った人員削減、設備の再構築の効果もあると思われます。今1Qに約1万人の人員削減を発表しましたが、約半数については今1Q、残りは今2Qに実施しているため、人員削減効果は今3Qにも発現すると思われます。

リアリティ・ラブス事業(生成AI、メタバースのための大規模ネットワークの構築とVR機器等の開発、販売)は、売上高2.76億ドル(同38.9%減)、営業損失37.39億ドル(前年同期は28.06億ドルの営業損失)となりました。会社側ではメタバースと生成AIのために使うため大規模ネットワークの構築を続けています。そのため減価償却費、人件費等によって、リアリティ・ラブス事業は大赤字が続いていますが、ファミリー・オブ・アプス事業の利益で赤字を吸収し、全社では黒字を維持しています。

地域別売上高を見ると、今2QはUS&カナダ144.22億ドル(前年比8.9%増)、欧州73.23億ドル(同13.5%増)、アジア太平洋65.15億ドル(同10.3%増)、その他37.39億ドル(同16.4%増)となりました。各地域とも前年比、今1Q比とも伸びています。特にウクライナ戦争とインフレによって広告出稿が減少していた欧州が、今2Qは前年比、今1Qともに回復してきました。

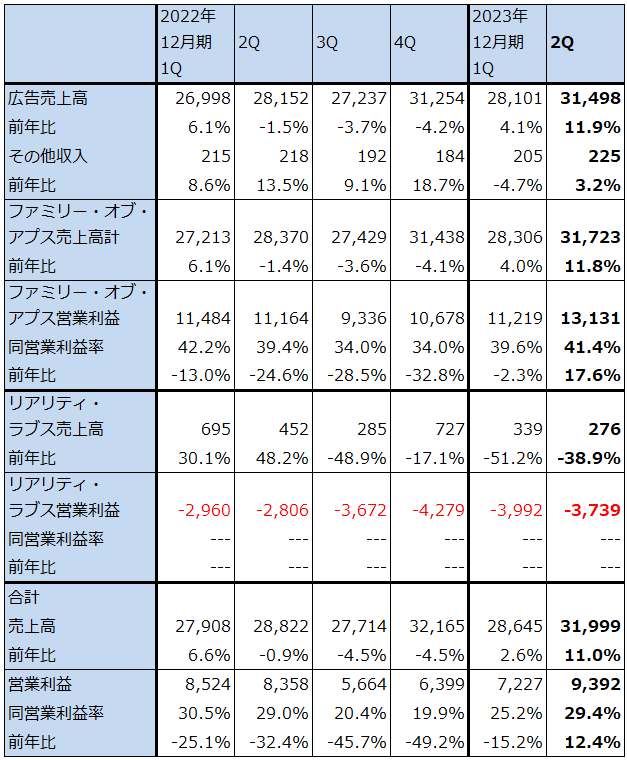

表7 メタ・プラットフォームズのセグメント別業績(四半期)

出所:会社資料より楽天証券作成

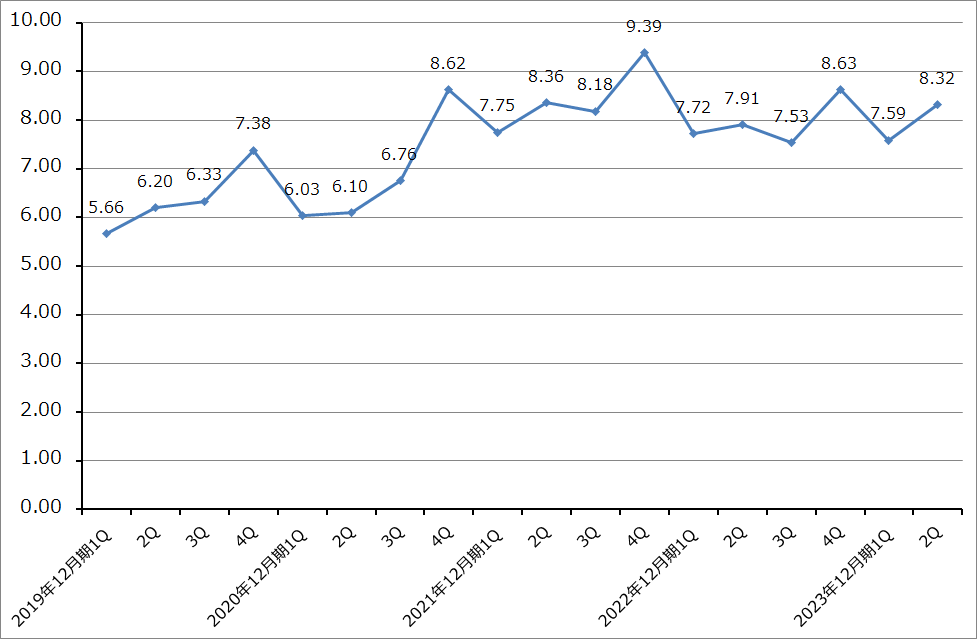

グラフ3 メタ・プラットフォームズ:アプリ・ファミリーのDAU、MAU

グラフ4 メタ・プラットフォームズ:アプリ・ファミリーの1人当たり売上高

3.広告売上高が本格回復へ

会社側の2023年12月期3Qの売上高ガイダンスは、320~345億ドル、レンジ平均では332.5億ドル(前年比20.0%増)となり、今2Q比でも増収となる見込みです。今2Qに続きファミリー・オブ・アプス事業の広告売上高が増加すると予想されます。

会社側は2023年12月期通期の売上高見通しは示していませんが、総営業費用(売上原価+研究開発費を含む販管費)を880~910億ドルとし、前回見通しの860~900億ドルから上方修正しました(2022年12月期の総営業費用は876.65億ドル)。今2Qに計上された法務関連費用によるものです。この見通しの中には約40億ドルのリストラ費用(施設の再構築、退職金その他の人件費等)が含まれます。また、今期のリアリティ・ラブス事業の営業損失は前期よりも増加する見通しです。

来期2024年12月期も総営業費用は増加する見通しです。この主な要因は、大規模ネットワークの増強中心に設備投資を増やすため、減価償却費が増えること、人件費も増えることによります。リアリティ・ラブス事業の営業損失はさらに増加する見込みです。

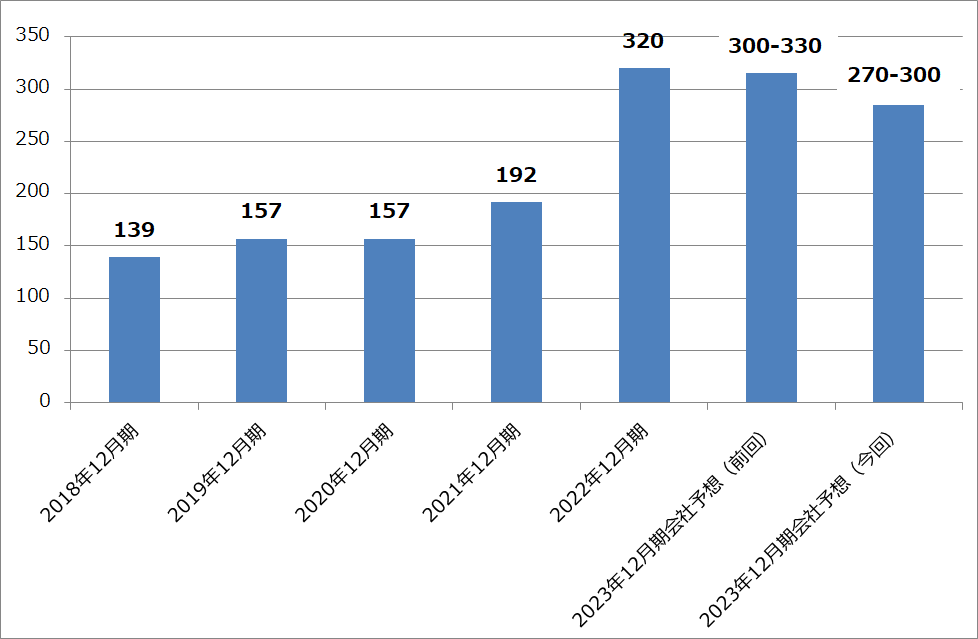

2023年12月期の設備投資は、270~300億ドルとなる見込みであり、前回見通しの300~330億ドルから下方修正されました。AIサーバー以外のサーバー投資を削減することと、AIサーバー等の設備納入の遅れにより2024年へ設備投資計画を繰り延べるためです。2024年12月期の設備投資は前年比で増加する見通しです。特にAI関連投資(データセンター、サーバー等)を増やす見通しです。

生成AIを使った新たなサービスや既存サービスの拡充にも注力しているため(例えば広告を生成AIを使って作るなど)、今後この方面の成果にも期待したいと思います。

会社側のこのような見通しを参考に、楽天証券ではメタの業績予想を2023年12月期売上高1,320億ドル(前年比13.2%増)、営業利益400億ドル(同38.2%増)、2024年12月期売上高1,530億ドル(同15.9%増)、営業利益480億ドル(同20.0%増)とします。前回予想の2023年12月期売上高1,220億ドル、営業利益330億ドル、2024年12月期売上高1,410億ドル、営業利益430億ドルから上方修正します。

今年7月に開始した短文投稿サービスの「Threads(スレッズ)」は軌道に乗せるのが難しいと思われますが、既存事業の収益力が高いため、2023年12月期、2024年12月期ともに好業績が予想されます。

表8 メタ・プラットフォームズのセグメント別業績

出所:会社資料より楽天証券作成

グラフ5 メタ・プラットフォームズ(旧フェイスブック)の年間設備投資

4.今後6~12カ月間の目標株価を、前回の360ドルから400ドルに引き上げる

メタ・プラットフォームズの今後6~12カ月間の目標株価を、前回の360ドルから400ドルに引き上げます。楽天証券の2024年12月期予想EPS14.70ドルに成長性を考慮してPER25~30倍を当てはめました。

引き続き中長期で投資妙味を感じます。

本レポートに掲載した銘柄:アップル(AAPL、NASDAQ)、メタ・プラットフォームズ(META、NASDAQ)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。