新NISAに景気循環の観点をどのように生かすか

資産運用において、「長期保有」が一つの方法として広く言われていますが、私は長期保有よりも景気の局面によって売却したり買い直したりした方が良いという考えを根底に持っています。

皆さんも、「景気が良くなってマーケットが上昇した時にはいったん売却し、景気が悪くなってマーケットが下落した時に買い直した方が、パフォーマンスは上がりそう」というイメージを持っているのではないでしょうか?

そこで、今回、新NISA(ニーサ:少額投資非課税制度)に景気循環の考え方をどのように活用していくか、初心者でも悩むことなくできる形を【シンプル編】としてお伝えしていきたいと思います。

初心者にとって特に難しいのが、いつ買ったら良いのか、いつ売ったら良いのかという判断です。このため、悩まずに決めるための策を取っていきます。具体的には、次の二つです。

1.NISAを積み立てで活用する

2.積み上がった資産の売却時期を景気循環からあらかじめ決定

その際、NISAで積み立てをする上で、何を投資対象とするかですが、積み上がったものに対して景気循環の考え方を活用していくので、おおむね景気に沿って動く株式が組み込まれているものがおすすめです。

具体的には、日本株もしくは世界株を対象にした投資信託になります。国際分散投資型の投資信託も実際のところ、同じような動きをしているので対象としても問題ないと考えています。

1.NISAを積み立てで活用する

一つ目の「NISAは積み立てで活用する」について見ていきましょう。新NISAではつみたて投資枠に限らず、成長投資枠も積み立てで行っていくことによって、買うタイミングを考えなくてすむようになるというものです。

新NISAにおいて、つみたて投資枠は年間120万円(月10万円)、成長投資枠は年間240万円(月20万円)の枠があります。

合計で月30万円の積み立てができることになりますが、積み立て金額が月30万円に満たない場合には、優先順位として、つみたて投資枠の方から使っていくことをおすすめします。これは、投資枠が余った場合に、成長投資枠であれば、積み上がった部分に対してスポットで使うこともできるからです。

2.積み上がった資産の売却時期を景気循環からあらかじめ決定

次に、二つ目の「積み上がった資産の売却時期を景気循環からあらかじめ決定」することについて、確認していきましょう。「積み立て」だけを考えると、高くても安くてもコツコツ積み立てていくので購入単価は平均化されますが、積み上がった資産の価格はマーケットの状況に応じて大きく上下します。

このため、積み上がったものに対して景気循環の考え方から「景気が良くなりマーケットが上昇した時にはいったん売却し、景気が悪くなってマーケットが下落した時に買い直す」ことを行っていくというものです。

売買タイミングについてはあらかじめ決めておくことで悩まなくてもすむようになりますが、どのように決めるのかお伝えしていきます。

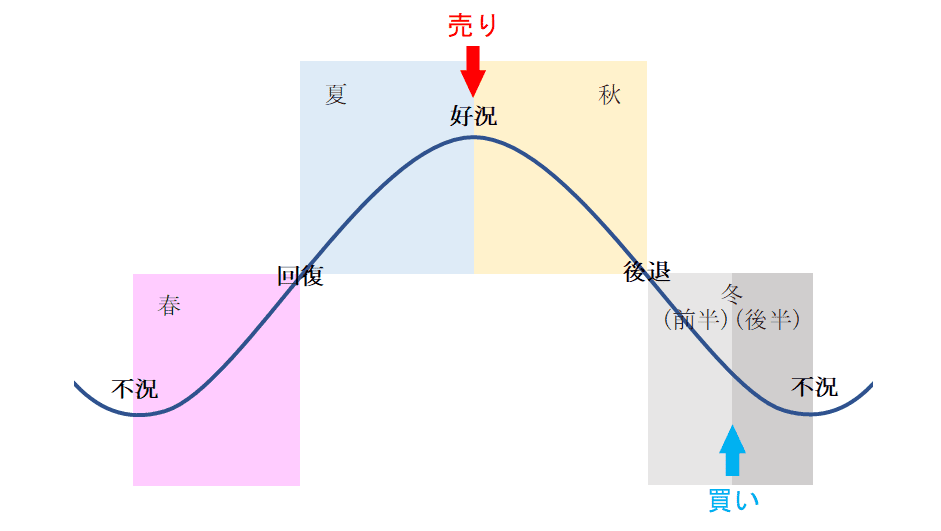

まず、私は約3年半で1サイクルする在庫循環を基に景気循環を見ていて、景気循環と株価を次のようにイメージしています。

(図1)景気循環における株価のイメージ

私は、景気と株価の関係における局面を「春」「夏」「秋」「冬(前半)」「冬(後半)」という季節になぞらえていますが、景気循環を活用するとはどういうことかというと、「夏」から「秋」になったところでいったん売却し、「冬(前半)」から「冬(後半)」になった際に買い直すことを行っていこうというものになります。

この「夏」から「秋」への変わり目、「冬(前半)」から「冬(後半)」への変わり目をどのように決めるのか、私は、これが出たら変わり目というように、明確に決めています。そうすることによって、売却、買い直しのタイミングについて、悩まなくてよいようにしています。

積み上がったものをいったん売却するタイミング

まずは、積み上がったものをいったん売却する「夏」から「秋」への変わり目について、見ていきましょう。

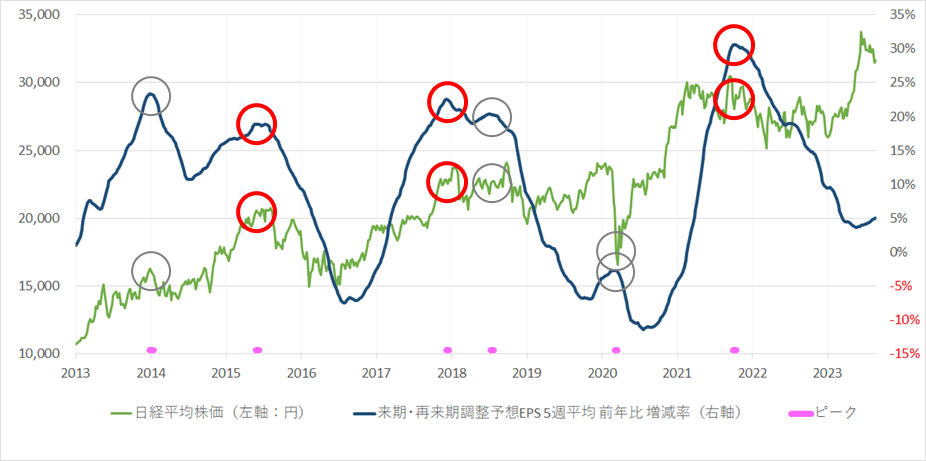

「夏」から「秋」に変わるタイミングとしてみている指標は、独自分析になりますが、日経平均株価の予想EPS(1株当たり利益)の前年比増減率です。

(グラフ1)日経平均株価と予想EPSの前年比増減率

*丸印は予想EPSがピークアウトした時期。そのうち赤丸は、景気循環の「夏」においてピークアウトした時期。

出所:日経平均株価は日本経済新聞社の公表データを基に作成。予想EPSは、IFIS提供データを基にマネーブレインが独自分析し作成

丸がピークアウトを示していますが、そのうち、赤丸で示した箇所が、「夏」という季節に出たピークアウトで、「夏」から「秋」に変わったタイミングになります。グラフによると、そのタイミングが日経平均のおおむね天井圏になっていることがみて取れるかと思います。このため、赤丸を売りタイミングとしています。

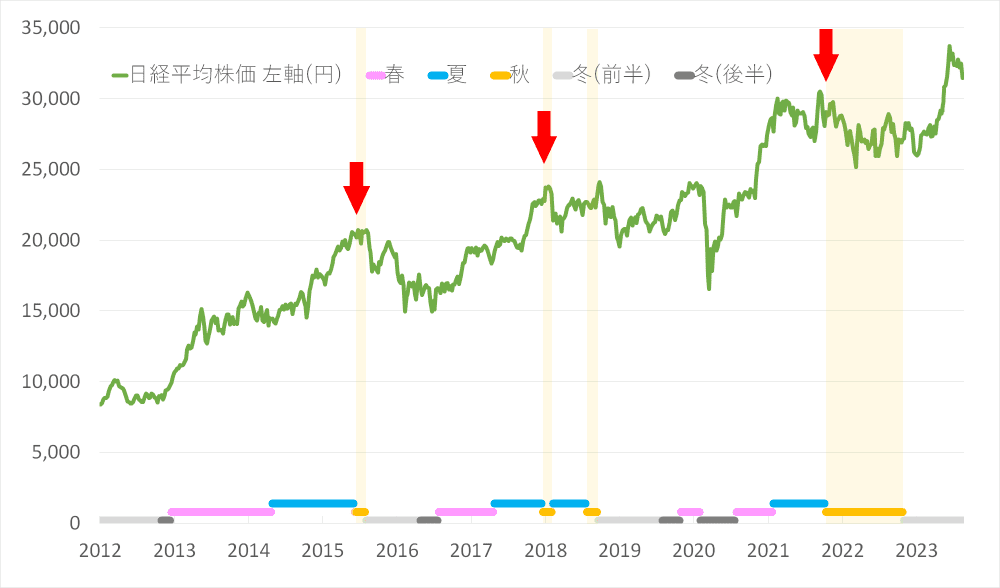

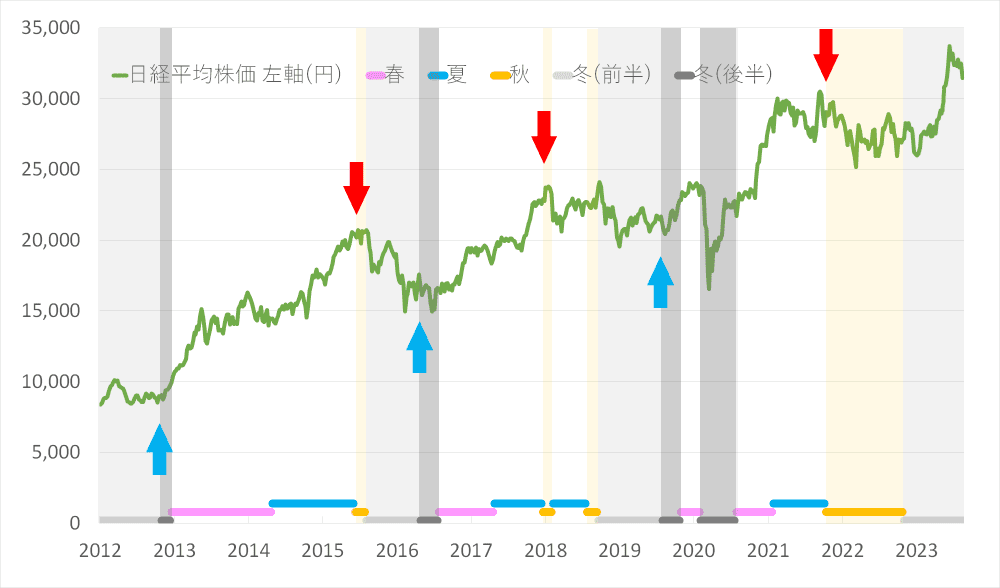

2012年からの日経平均株価と景気循環の関係に、赤丸で示した時期を赤矢印で加えると次のようになります。

(グラフ2)日経平均株価と景気循環における売りタイミング

出所:日経平均株価は日本経済新聞社の公表データを基に作成。景気循環はマネーブレインが独自分析し作成

この赤矢印のタイミングは独自分析になるので、読者の方ご自身が分析するのは難しいかとも思いますが、トウシルにてお伝えしていければと思っています。

売却した資金で再度買い直すタイミング

次に、「冬(前半)」から「冬(後半)」に変わるタイミングについて、みていきましょう。

いったん売却した資金で再度買い直す「冬(前半)」から「冬(後半)」に変わるタイミングとしてみている指標は、FA(ファクトリーオートメーション)やロボットを扱っているファナック(6954)の在庫循環です。(8月3日掲載「日経平均の強気見通しに待った!本格上昇まだ先か?在庫循環から分析」ご参照。)

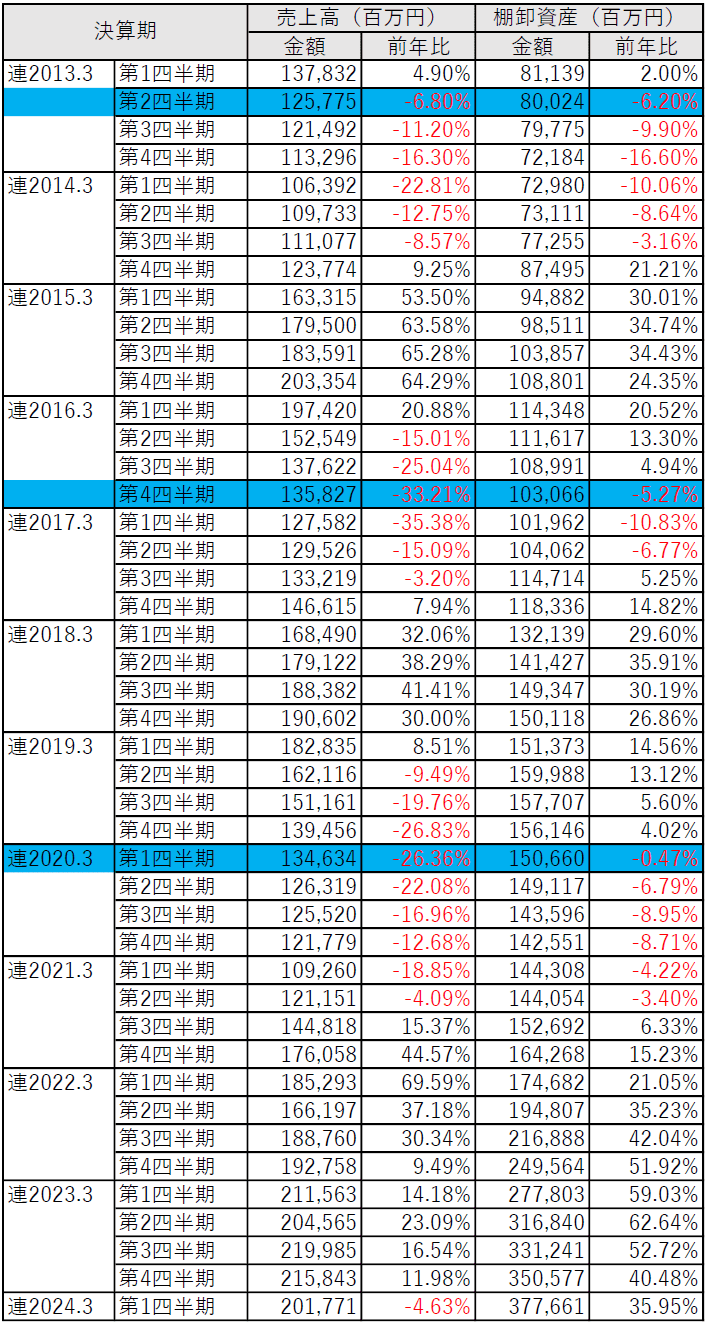

(表1)ファナックの在庫循環

出所:ファナック株式会社の決算短信を基にマネーブレインが作成

この表は、ファナックの3カ月ごとの四半期決算における売上高、棚卸資産の推移と、その前年比の増減率を一覧にしたものです。

この表において注目したいところは、青枠で示した「売上高と棚卸資産がともに減った最初の四半期決算」で、その決算発表日を「冬(前半)」から「冬(後半)」に変わるタイミングと定義づけしています。グラフ2に決算発表日の時期を青矢印で加えると、次のようになっています。

(グラフ3)日経平均株価と景気循環における売買タイミング

*赤矢印(売りタイミング)は、グラフ1「日経平均株価と予想EPSの前年比増減率」において赤丸で示した時期

出所:日経平均株価は日本経済新聞社の公表データを基に作成。景気循環はマネーブレインが独自分析し作成

このグラフから、青矢印で買い、赤矢印で売ったら、資産が増えていきそうな、少なくとも赤矢印のあとに来ている下落局面を、ある程度避けられているように思えるのではないでしょうか?

グラフにおいては日経平均株価(225種)を用いていますが、世界株や国際分散投資型の投資信託もおおむね日経平均と同じような動きをしているので、私は、この景気循環を世界株や国際分散投資型の投資信託で活用しても問題ないと考えています。

運用はいかに悩まないようにするか重要

改めてになりますが、運用は、いかに悩まないようにするかが重要だと考えています。

悩み、迷ってしまったら決断ができず、結果として動けずにタイミングを逃すことになったり、逆に一喜一憂した状態で不要な時に動いてしまったりということになりかねません。

このため、決め事をしておくことが大切だと考えています。

- NISAは売買タイミングを考えなくてすむように、積立てをしていくと決める。

- 積み上がったものは、景気循環において「夏」から「秋」に変わったところで売り、「冬(前半)」から「冬(後半)」に変わったところで買い直すと決める。

- 投資対象は、日本株もしくは世界株を対象にした投資信託、国際分散投資型の投資信託の中から決めておく(組み合わせでもok)。

今回は【シンプル編】になりますが、このようにあらかじめ決めていたら、何ら迷うことなくたんたんと動くことができ、結果として効率のよい運用につながると考えています。

投資はあくまでも自己責任で。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)