52年に一度の金融危機!?

8月22日から24日にかけて開催されるBRICS+の年次首脳会議では、加盟国が米ドルに対抗するために、ゴールドを裏付けとした新しい通貨を導入する予定だ。BRICSのゴールドにリンクされた通貨は8月22日にプレビューされ、段階的に実装される予定だという。

BRICSが「金本位制」を復活させるというのだ。BRICS+の拡大したグループは40カ国以上で構成され、世界人口の約2/3、世界GDP(国内総生産)の約1/3を占めている。

BRICSの今回の発表は、米ドルを世界の基軸通貨から脱却させるという、より大きな地図における重要な中継点である。

「ゴールドは本物の代替通貨である」という私たちがすでに知っていることを確固たるものにするだけでなく、最近の記憶の中で、世界的な舞台で米ドルに対する最も顕著な公的挑戦でもある。借金ベースの西から商品ベースの東と南へという大変革は起こるのだろうか?

数十年にわたる西側先進国の「質の低い成長」は、持続不可能な経済システムへと転移してきた。その結果、不平等が社会をむしばんでいる。お金を持って引退しても、幸せで健康で気ままな生活が保証されるわけではない。

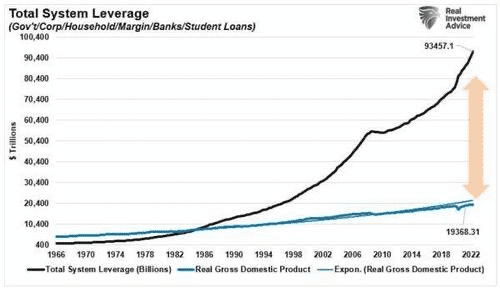

米国は経済成長1ドルあたり4.82ドルの債務が必要

BRICSの新通貨についてはまだ詳細が明らかになっていないが、キッシンジャーが作ったペトロダラーシステム(ドル=石油本位制)の崩壊による世界貿易の脱ドル化とBRICS+の台頭と相まって、乗り越えられない債務負担により、米ドルはじり貧の道をたどっていく可能性がある。

今後、世界の国々で「金融」への関心が薄れ、「モノ」への関心が高まっていくことが予想される。私たちの生活を支えるには、金融よりも、モノの方がはるかに重要であることがわかったからである。

負債が成長を上回るペースで増加し、成長が投機的な信用資産バブルに依存しているが、これはいずれ持続不可能になる。結局のところ、どの国でも不換紙幣制度の最終段階は「インフレ」であることが証明されている。

米国債務の膨張とゴールド価格の歴史

世界の主要金鉱山会社40社がメンバーとなって1987年に設立された非営利組織、ワールド・ゴールド・カウンシル(WGC)がまとめた最新のデータによると、5月に多くの中央銀行がゴールドを買い越したことがわかった。

最大の買い越しとなった中央銀行はポーランドで、次いで中国、シンガポール、ロシア、インド、チェコ共和国、イラク、キルギス共和国の八つの中央銀行だった。

ポーランドは5月に19トンのゴールドを新たに追加したが、これは、ポーランドがゴールドの購入を再開した4月(15トン)に続くものとなった。ポーランドの中央銀行は現在263トンのゴールドを保有している。

中国人民銀行は、7カ月連続でゴールドの購入量を増やしている。中国は公式にはゴールドを2,092トン保有しているとしているが、国家外為管理局(SAFE)と呼ばれる組織に数千トンのゴールドを「簿外」で保管しているとされており、公表しているよりもはるかに多くのゴールドを保有しているとされている。

昨年から各国の中央銀行によるゴールドの購入量が増加している。2022年の中央銀行によるゴールド購入総量は1,136トンとなったが、これは、1971年にドルからゴールドへの兌換(だかん)が停止されて以降を含め、記録をさかのぼることができる1950年以来、最も高い水準だった。中央銀行によるゴールドの買い越しは13年連続だとのことである。

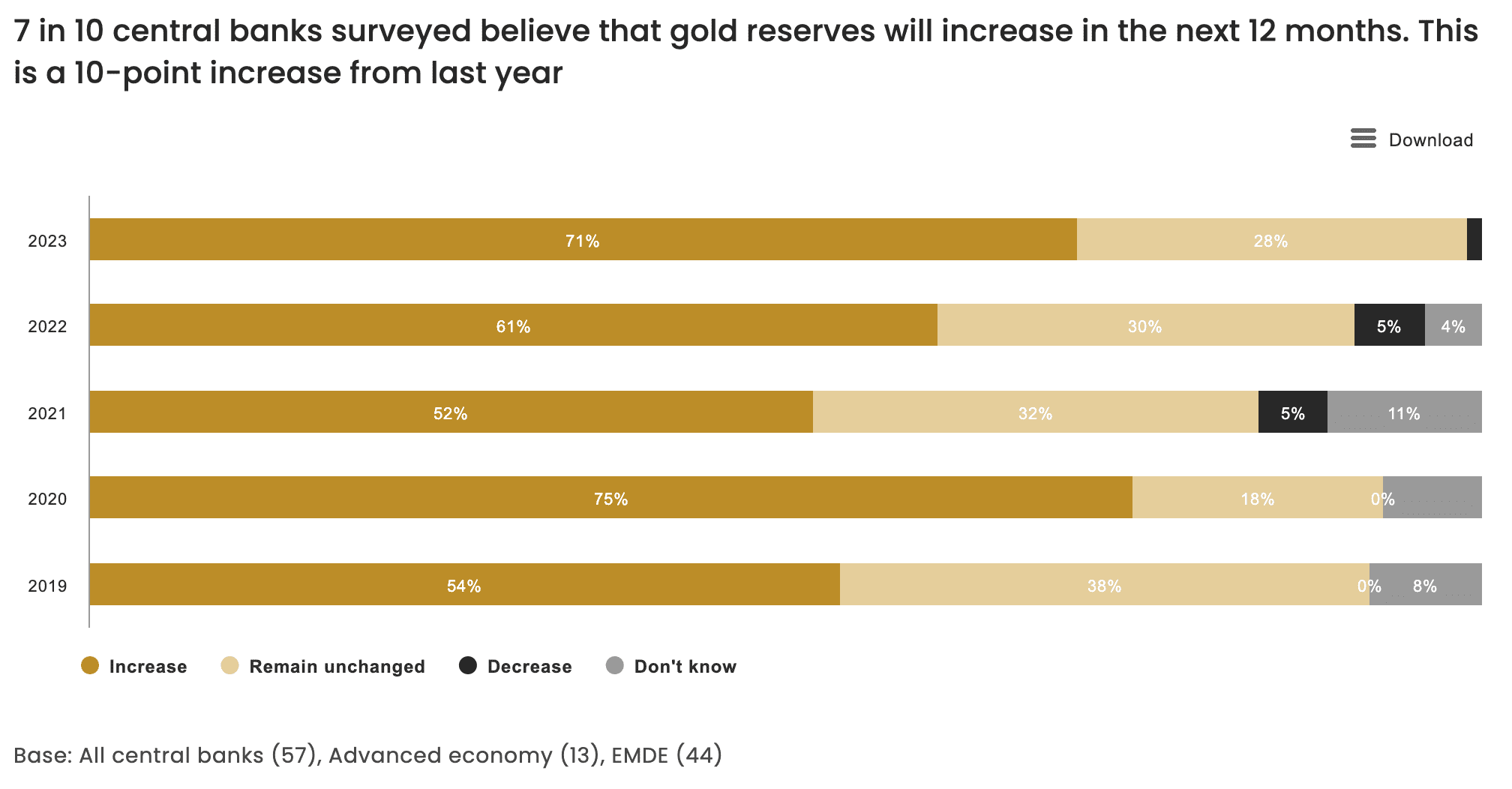

7割の中央銀行が今後12カ月の間にゴールドの保有を増やすとしている

この流れは今年に入っても継続している。世界の中央銀行が保有するゴールド準備高は、2023年の最初の3カ月を通して228トン増加した。これは2013年に記録した第1四半期の記録を38%上回るものとなった。

また、WGCが5月30日に発表した「2023 Central Bank Gold Reserves Survey(2023年中央銀行ゴールド準備サーベイ)」によると、調査対象となった中央銀行10行のうち7行が、今後12カ月間にゴールド準備高が増加すると考えている。これは昨年から10ポイントの増加だ。準備高を減らすとしたのはわずか1%だった。

この背景にあるのがドルに対する信任の低下だ。ビジュアルキャピタリストの記事「Visualizing Gold Price and U.S. Debt (1970-2023)金価格と米国債を可視化する(1970~2023年)」によると、過去50年にわたり、ゴールドの価格は米国の公的債務の増加をめぐる懸念と密接に絡み合ってきた。

ゴールドは長い間、価値の保存と経済の不確実性に対するヘッジと考えられてきた。

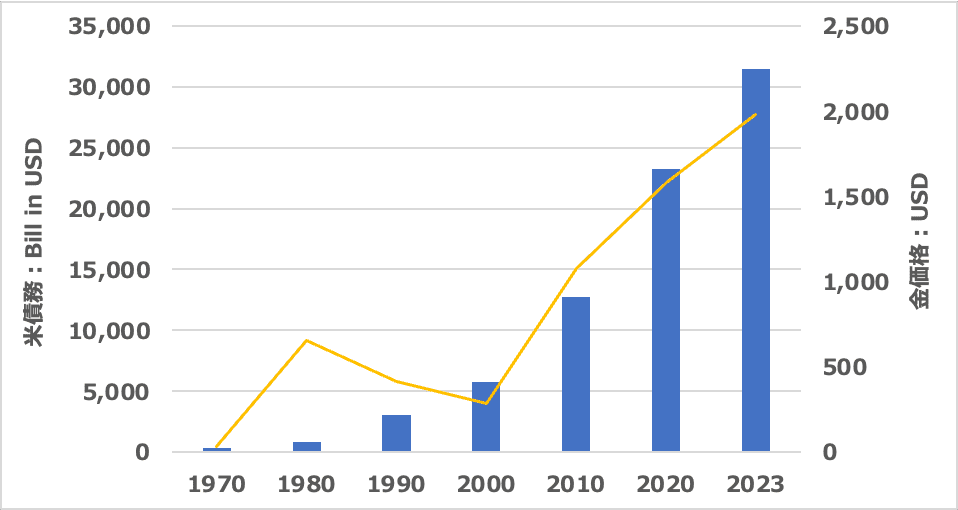

ゴールド価格の推移と米国の公的債務の推移(1970年から2023年)

米国の公的債務は、力強い経済成長を背景に財政黒字を達成した2000年に約2%減少したのを除き、1970年以降、一貫して年々増加している。米国の借金は1970年の約3億700万ドルから、2023年には史上最高の31兆4,000億ドルにまで膨れ上がり、ここ数年は債務上限を引き上げる議論が議会で毎年繰り広げられている。

多額の政府債務の裏には政府が紙幣を増刷したり、政府支出を増やしたりするが、これらはいずれもインフレ圧力となる。こうした状況下においては、インフレに対するヘッジとしてゴールドに対して目を向ける投資家が増える。また、連邦政府の債務残高が増えるにつれ、投資家は金融市場の安定性に対する警戒感を高めるため、ゴールドのような安全資産を求めるようになる。

ゴールド価格の推移と米国の公的債務の推移(1970年から2023年)

では莫大(ばくだい)な政府債務が積み上がった現在を踏まえ、今後のゴールド価格はどのように推移するのか。WGCが7月6日に公表した「2023Gold Mid-year Outlook 2023: Between a soft and a hard place(2023年ゴールド・ミッドイヤー・アウトルック: ソフトとハードのはざまで)」から確認してみよう。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)