ドラッケンミラー:「資産バブルは今やグランドフィナーレを迎えている」

日本株が急騰している。内外のメディアは<ウォーレン・バフェット効果>と報じているが、実態は金融当局の規制強化によって日本株は上昇している。当局はPBR(株価純資産倍率)が継続的に1倍を割れている企業数百社に対し、改善に向けた計画をまとめようと求めているからだ。

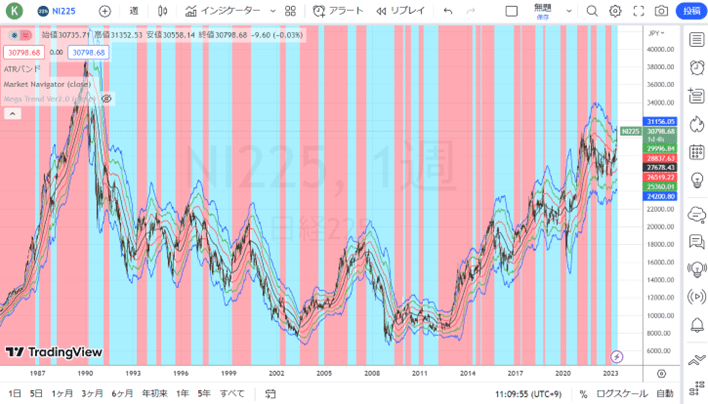

日経平均CFD(週足)

出所:トレーディングビュー・石原順インディケーター

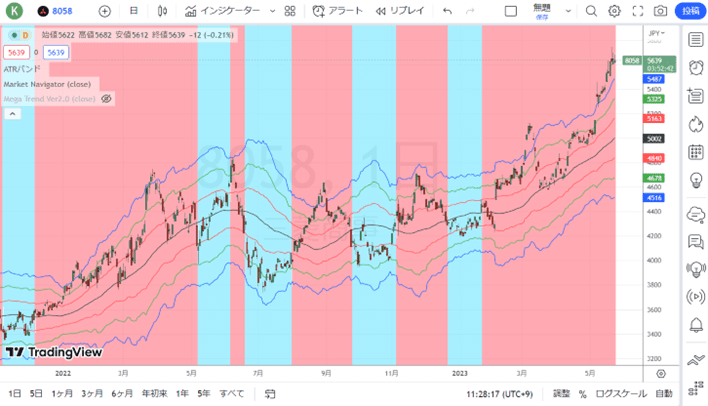

三菱商事(日足)とウォーレン・バフェット効果

出所:トレーディングビュー・石原順インディケーター

案の定、5月の「自社株買い」 総額は3兆2,000億円超で過去最大となった。企業は当局の規制がうるさいので、ROE(自己資本利益率)の計算式の分母である自己資本を手っ取り早く減らす策をやっている。現在、海外投資家は日本の規制強化相場に便乗している。

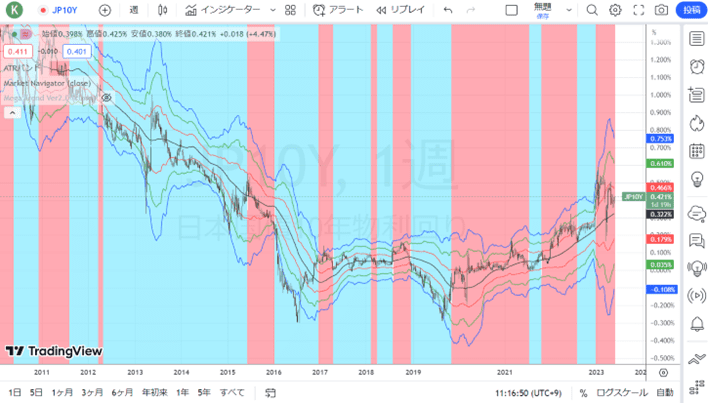

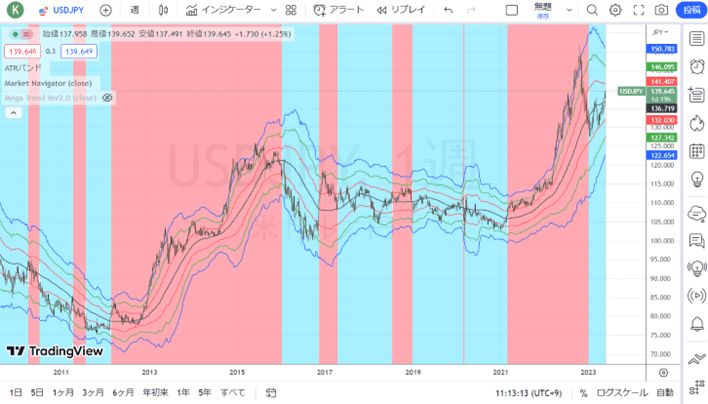

ドル/円相場も米国債の変動幅が縮小する中で、「植田日銀は金融緩和をやめる気がない」という観測が広がり、貿易赤字を根拠とする円売りや、海外投資家の日本株上昇に伴う為替ヘッジはずし(円売り)も相まって円安が進行している。

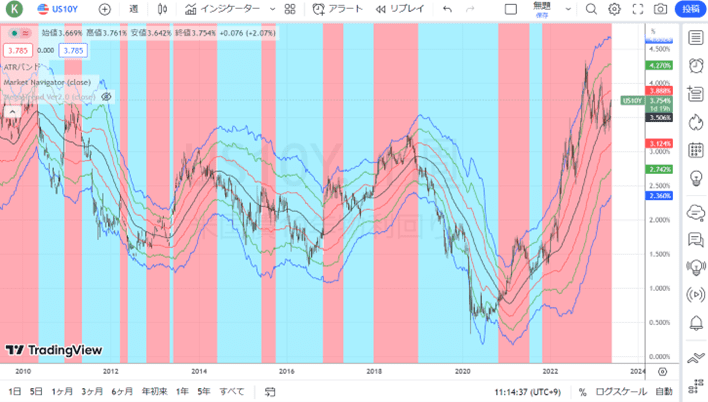

米10年国債金利(週足)

出所:トレーディングビュー・石原順インディケーター

日本10年国債金利(週足)

出所:トレーディングビュー・石原順インディケーター

ドル/円(週足)

出所:トレーディングビュー・石原順インディケーター

さて、先週のレポートで取り上げたスタンレー・ドラッケンミラーがキリル・ソコロフと対談した動画がYouTubeにあがっている。その中から、ドラッケンミラーの発言を拾ってみよう。

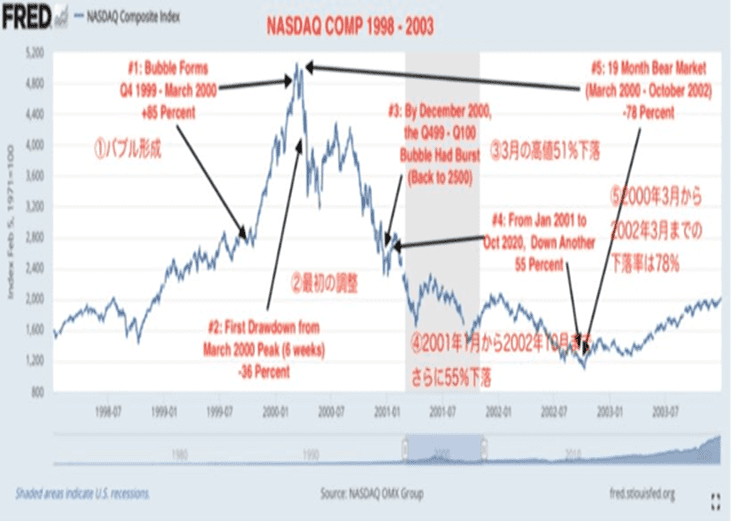

私は数年間、最悪の経済的結果は通常、資産バブルに続く傾向があると言っていた。私は過去100年程度しか見ていなかったが、エドワード・チャンセラーの「The Price of Time」は500年以上にわたってこれが起こってきたことを説明している。

過去500年間、利子率が2%以下になると、困難な経済状況が続いてきた。私は約2年前、これまで見た中で最も無謀で極端な金融政策が、経済状況に対して採られていると述べた。当時、インフレ率は2.5%で、経済は好調であり、急速に回復に向かっていた。

インフレ率が9%に達したときには驚かなかった。SPAC、ビットコイン、ドージコイン、株式市場が暴騰するのも驚きではなかった。驚いたのは、それらが起きている間、ジェローム・パウエル連邦準備制度理事会は1年間にわたり、引き続き利下げを続けていたことである。

彼らは、利子率がゼロであるにもかかわらず、毎月1,200億ドルの債券を購入し続けた。最終的に、彼らは連邦準備制度の歴史上、最大の失敗を犯した可能性があることに気づいた。彼らは急ブレーキをかけ、昨年500ベーシスポイントの利上げを行った。

歴史的に2つのことが起こりやすいことがわかっている。

第一に、資産バブルに続いて、最悪の経済的結果が生じる傾向があること。

第二に、私たちの業界の大きな原則は「連邦準備制度と戦うな」ということである。私は今、これまで見た中で最大かつ最も広範な資産バブルを見ている。それは10年から11年続いており、今やグランドフィナーレを迎えている。

現在、利子率が急上昇している。1950年以降、積極的なFRB(米連邦準備制度理事会)の政策がいくつかの危機を引き起こしてきた。ソフトランディングになると信じたいが、オッズを見ると非常に厳しい。タイミングに関しては、私はハードランディングかソフトランディングかよりも不確実性が高いと言える。ただ、チームの見通しはまちまちだ。

住宅市場は実際にはかなり堅調だ。旅行やレストランなどの産業も比較的堅調だ。ただ、小売業から悪い情報を耳にしており、もちろん、銀行にも問題がある。11年間もフリーマネーに浸ってくると、人々は本当に愚かなことをする。

最近の地方銀行やBed Bath and Beyondの問題など水面化にあった問題が浮かび上がってきている。私は地方銀行からはまだ多くの問題が出ていると思う。地方銀行は平均的に商業不動産のローンを全体の43%ほど抱えており、そのうち約40%はオフィススペースである。

COVID-19の影響により、ライフスタイルに大きな変化があった。大量の退職とオフィスに出勤しない人々により、2008年よりも空室率が上昇した。それらをすべて考慮し、イールドカーブの反転が起きていることを見ると、タイミングは、今年第3四半期、あるいは第4四半期から2024年の第1四半期頃と言われている。ただ、最近の銀行の問題を考慮すると、今年の第2四半期に景気後退が始まったとしても驚くことではないだろう。

「私はここに座って、おそらく最大かつ最も広範な資産バブルを目の前にしている。これまで見てきたことや、これまで研究してきたことは忘れてほしい」

出所:YouTube 「Sohn 2023 | Kiril Sokoloff in conversation with Stanley Druckenmiller」

ドラッケンミラーは「2、3年後には信じられないようなチャンスが到来する」と述べ、「業界内には多くのばらつきがあり、チャンスが訪れるまで資金を温存しておくことが大切だ」と語った。

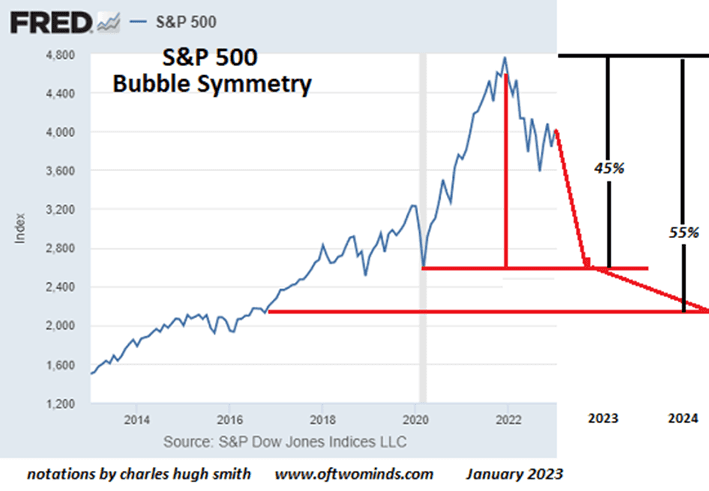

銀行危機が終息し、FRBがいったん停止して方向転換すると思われるため、今後数週間から数カ月の間に株価が上昇する可能性がある。しかし、これは不況の前の静けさかもしれない。21世紀の「穏やかでゆっくりとした恐慌」はもう始まっている。

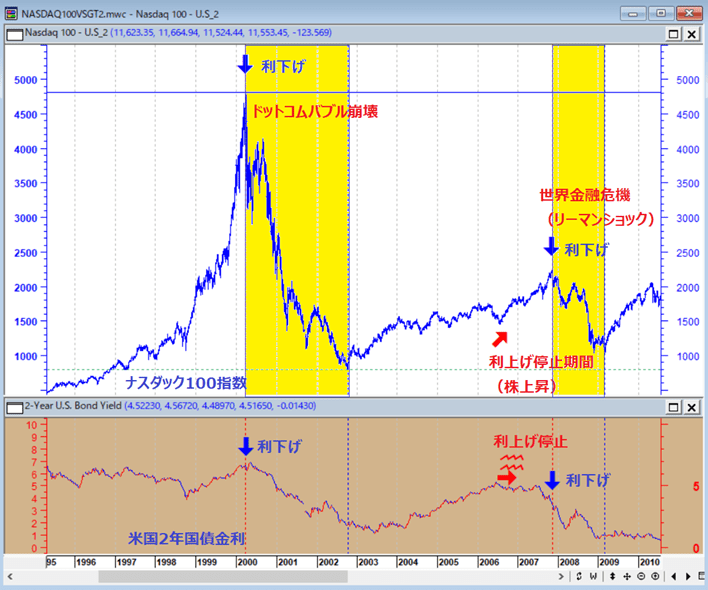

ナスダック100と2年国債金利の推移(1996~2010年)

ドラッケンミラーは、「インフレが猛威を振るい、中央銀行が利上げ、脱グローバリゼーションが定着し、ウクライナでの戦争が長引く中、世界的な景気後退の可能性は過去数十年で最も高いと考えている」という。

1982年に始まった金融資産の強気相場を振り返ってみると、そのブームを生み出した〈すべての要因〉は止まっただけでなく、逆転したのである。

2000年、2008年、2023年、それはいつも同じだ。人々は愚かなリスクを冒し、失敗する。その後、お金が印刷(QE5)される。

ナスダック総合指数とドットコムバブルの崩壊(1998~2003年)

現在のS&P500のバブルとシンメトリー(対称性)

投資家にとって一番大切なのは、防御である。すなわち、大きな下げに巻き込まれないこと!それに尽きる。勉強もしないで参加すれば丸裸にされてしまうのが相場だ。大きな損失を出せば、取り戻すのに10年、20年と貴重な年月を要することになる。長期投資を急ぐことはないだろう。

特に個人投資家は、本当の機会が来るまで現金の上に座っていることに問題はない。忍耐強くあることは、トラブル(大きな下げ)に巻き込まれない方法である。

「私は道にカネがころがり落ちるまで待っている。私はそこに行って、カネを拾い上げるだけだ。今後10年間、バイアンドホールドでリターンが得られるとは思っていない」

(スタンレー・ドラッケンミラー)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)