毎週金曜日午後掲載

本レポートに掲載した銘柄:マイクロン・テクノロジー(MU、NASDAQ)

マイクロン・テクノロジー

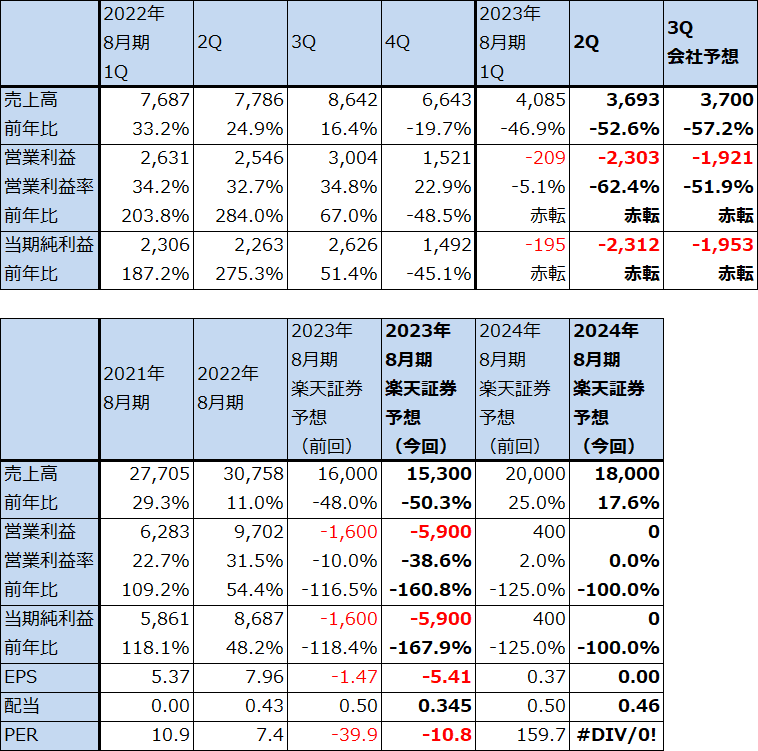

1.2023年8月期2Qは、52.6%減収、営業赤字23.03億ドル

マイクロン・テクノロジーの2023年8月期2Q(2022年12月-2023年2月期、以下今2Q)は、売上高36.93億ドル(前年比52.6%減)、営業損失23.03億ドル(前年同期は25.46億ドルの黒字)となりました。DRAM、NANDともに市況が下落し、在庫調整のために出荷を抑制したため、大幅減収、大赤字となりました。営業赤字23.03億ドルのうち14.3億ドルは、原価段階での在庫評価損です。

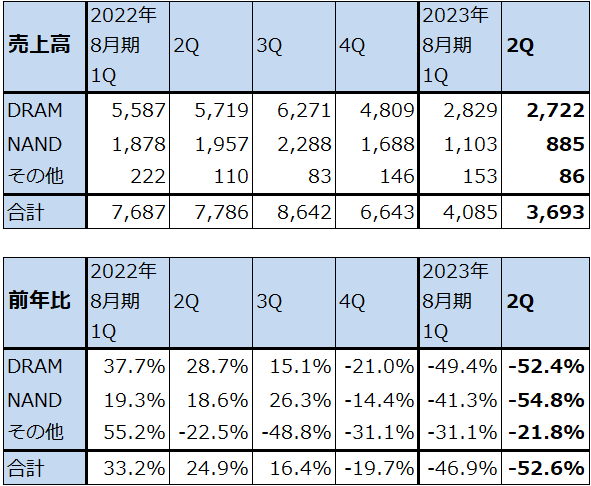

テクノロジー別売上高を見ると、DRAM、NANDとも前年比で50%以上の大幅減収となり、前期比でも減収となりました。DRAMは前期比でビット出荷が 10%台半ばのプラスになりましたが、ビット単価は約 20%下落しました。同様にNANDのビット出荷は一桁台半ばから後半のプラスでしたが、ビット単価は20%半ばのマイナスとなりました。

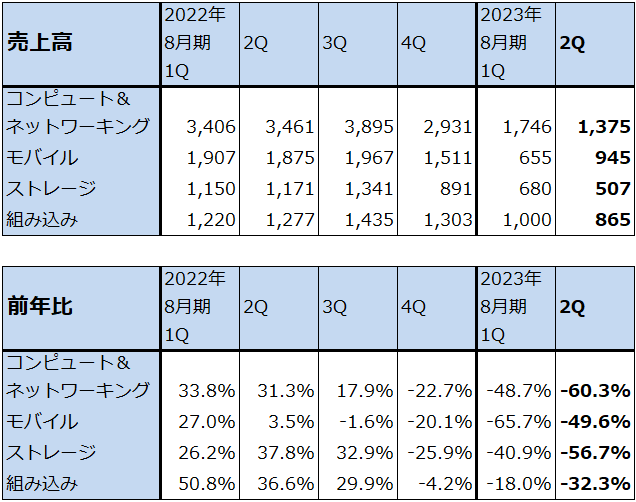

ビジネスユニット別売上高を見ると、全ビジネスユニットが前年比大幅減収となりましたが、前期比ではモバイルのみが出荷の期ズレによって増収となりました。コンピュート&ネットワーキング(サーバー、PC向けなど)は、クライアント向け(パソコン向け)が安定している一方で、クラウド向け(サーバー向け)は減少しました。ストレージもNAND市場が厳しく大幅減収となりました。組み込みも前値比、前期比とも減収でしたが、自動車向けは比較的安定していました。

表1 マイクロン・テクノロジーの業績

時価総額 63,889百万ドル(2023年4月6日)

発行済株数 1,091百万株(希薄化後)

発行済株数 1,091百万株(希薄化前)

単位:100万ドル、%

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの高安平均値。

表2 マイクロン・テクノロジー:テクノロジー別売上高

出所:会社資料より楽天証券作成

表3 マイクロン・テクノロジー:ビジネスユニット別売上高

出所:会社資料より楽天証券作成

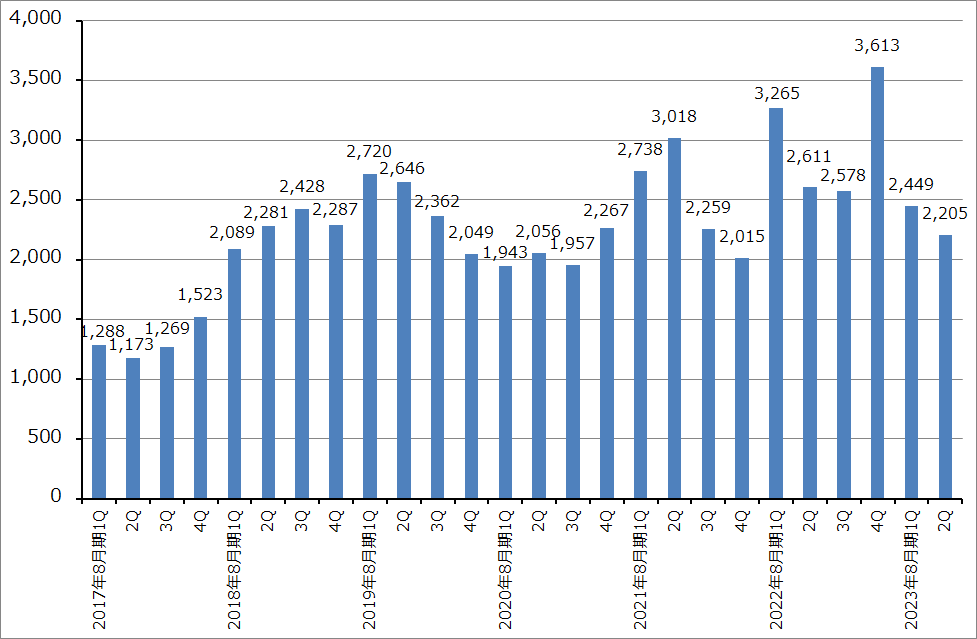

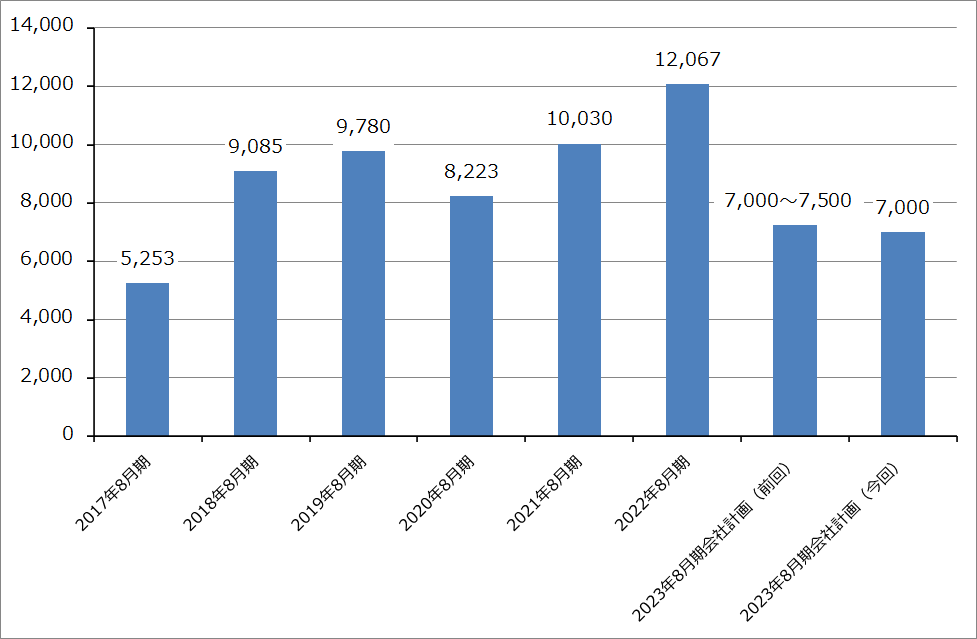

グラフ1 マイクロン・テクノロジーの設備投資:四半期ベース

グラフ2 マイクロン・テクノロジーの設備投資:年度ベース

2.在庫調整は進んでいるが、黒字転換は来期に入ってからか

1)今3Qも大赤字が続く見通し

今3Qの会社側ガイダンスは、売上高37億ドル±2億ドル、売上総利益率マイナス23.0%±2.5%、販管費10.7億ドル±0.15億ドルです。ここからガイダンスのレンジ平均値を計算すると、今3Qは売上高37億ドル(前年比57.2%減)、営業損失19.21億ドル(前年同期は30.04億ドルの黒字)となる見込みです。営業損失予想19.21億ドルの中には約5億ドルの在庫評価損が含まれています。

この業績悪化に対応したリストラ策としては、経営陣の給与削減、2023年8月期のボーナスの一時停止、15%近い人員削減を始めています。今のところ、手元流動性は銀行借入によって確保されている模様です。また、2023年8月期通期の設備投資計画は、前回の70~75億ドルから70億ドルに下方修正されました。

会社側によれば、パソコンメーカーのメモリ在庫は大幅に改善された模様です。データセンター顧客の在庫は2023年末までには正常化すると会社側は考えています。ただし、依然として在庫水準が高い顧客もいます。

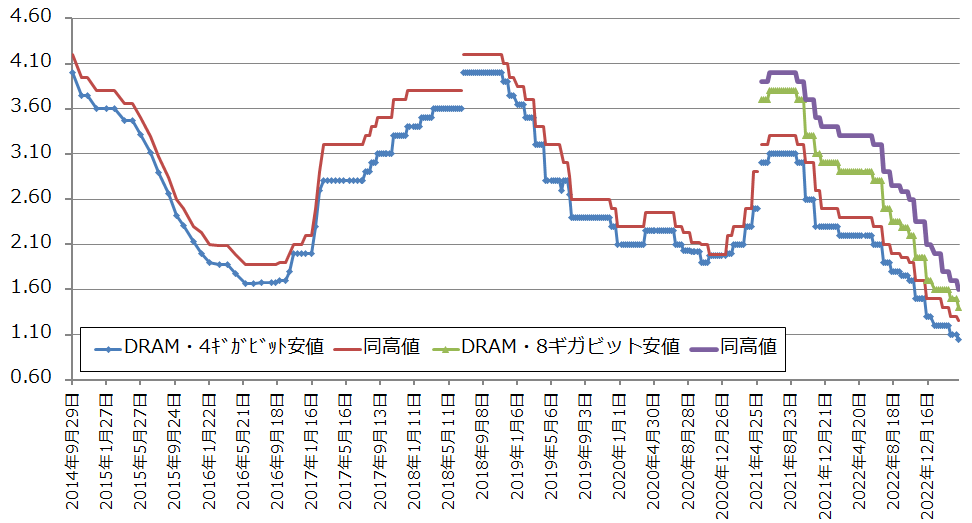

2)DRAM市場回復のメインシナリオ

会社側のメモリ市場、特に主力製品であるDRAM市場が回復するシナリオは(DRAM市場のメインシナリオでもある)、今の主力規格DDR4から高性能高速DRAMの新規格DDR5へ転換することによって、平均単価が上昇し、採算が回復するというものです。AMDが2022年7-9月期に発売したデータセンター向けCPUの最新型「Genoa」(ジェノア、開発名)とインテルが2023年1月に発売したサーバー用CPUの最新型「サファイア・ラピッズ」(開発名)は、いずれもメインメモリにDDR5が標準搭載されます。インテルが今年後半に発売する予定のパソコン用CPU「メテオレイク」もDDR5標準搭載と言われています。

DDR4とDDR5の価格差は半年前は約2倍だったものが、今は1.7倍程度になっていますが(同じ容量で比べると、DDR5はDDR4よりも約1.7倍高い)、実際に最新型のCPUが増えれば、DRAMの単価上昇には結びつくと思われます。

3)リスクはサムスン電子と不況論

ただしリスクもあります。

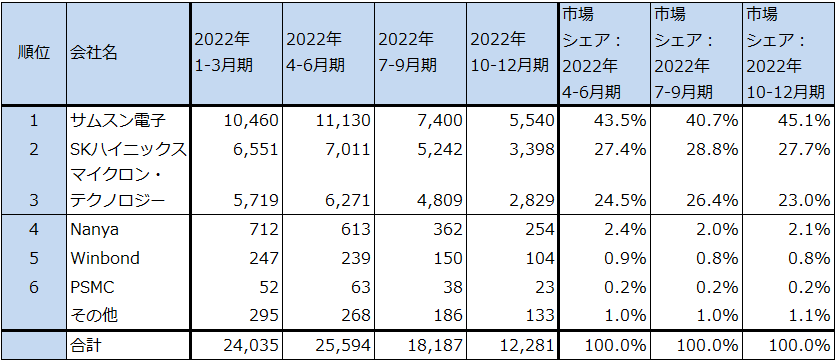

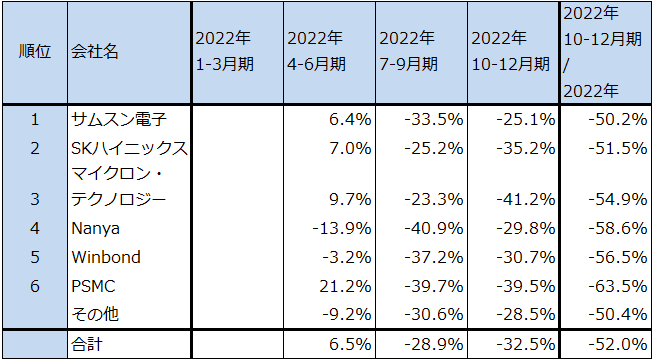

1つは、DRAM首位のサムスン電子の在庫調整に対する態度がマイクロンほど厳しくないのではないかという懸念です。表4を見ると、特に2022年10-12月期のDRAM売上高の前期比減少率(≒減産率)はサムスン電子よりもマイクロンが高くなっています。このままの状態が続くと、マイクロンが減産してもDRAM市況が十分上向かなくなる可能性があります。ただし、サムスン電子の2023年1-3月期決算速報によれば、半導体メモリ市況の悪化で2023年1-3月期は大幅減益となりました。このため、より一層の減産によってメモリ市況を立て直すインセンティブがサムスン電子には十分あると思われます。

2番目のリスクは、3月10日に起きたアメリカのシリコンバレー銀行の破綻に伴って、アメリカで不況論が台頭していることです。要するに金融機関が不良資産の増加を恐れて貸し出しを絞ることによって、企業が十分な投資ができなくなり、不況になるという議論です。メモリ需要は一般的な景気に左右されることが多いため、アメリカが本当に不況になるのか、慎重に見極める必要があります。

これらのリスクも考慮して、楽天証券ではマイクロン・テクノロジーの2023年8月期通期を、売上高153億ドル(前年比50.3%減)、営業損失59億ドル(2022年8月期は97.02億ドルの黒字)、2024年8月期を売上高180億ドル(同17.6%増)、営業利益0と予想します。いずれも前回予想からは下方修正となります。今後は順次赤字が縮小していくと予想しますが、四半期ベースで黒字転換するのは2024年8月期に入ってからと予想します。

表4 DRAMメーカー各社の四半期売上高と前期比

DRAMメーカー各社のDRAM売上高

出所:TrendForceプレスリリースより楽天証券作成

DRAMメーカー各社のDRAM売上高:前期比

グラフ3 DRAMの市況

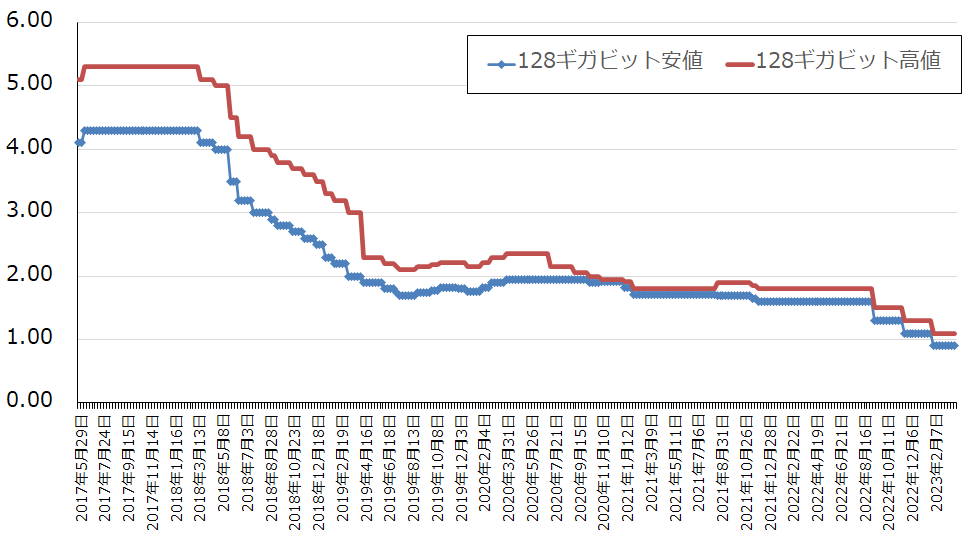

グラフ4 NAND型フラッシュメモリの市況(2017年5月29日から)

3.今後6~12カ月間の目標株価は前回の65ドルを維持する

マイクロン・テクノロジーの今後6~12カ月間の目標株価を、前回と同じ65ドルとします。当面は、足元の大赤字が四半期ベースでどの程度のスピードで縮小に向かうのか、アメリカが本格的な不況になるのかどうかを、見極めたいと思います。

本レポートに掲載した銘柄:マイクロン・テクノロジー(MU、NASDAQ)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)