毎週金曜日午後掲載

本レポートに掲載した銘柄:エヌビディア(NVDA、NASDAQ)

エヌビディア

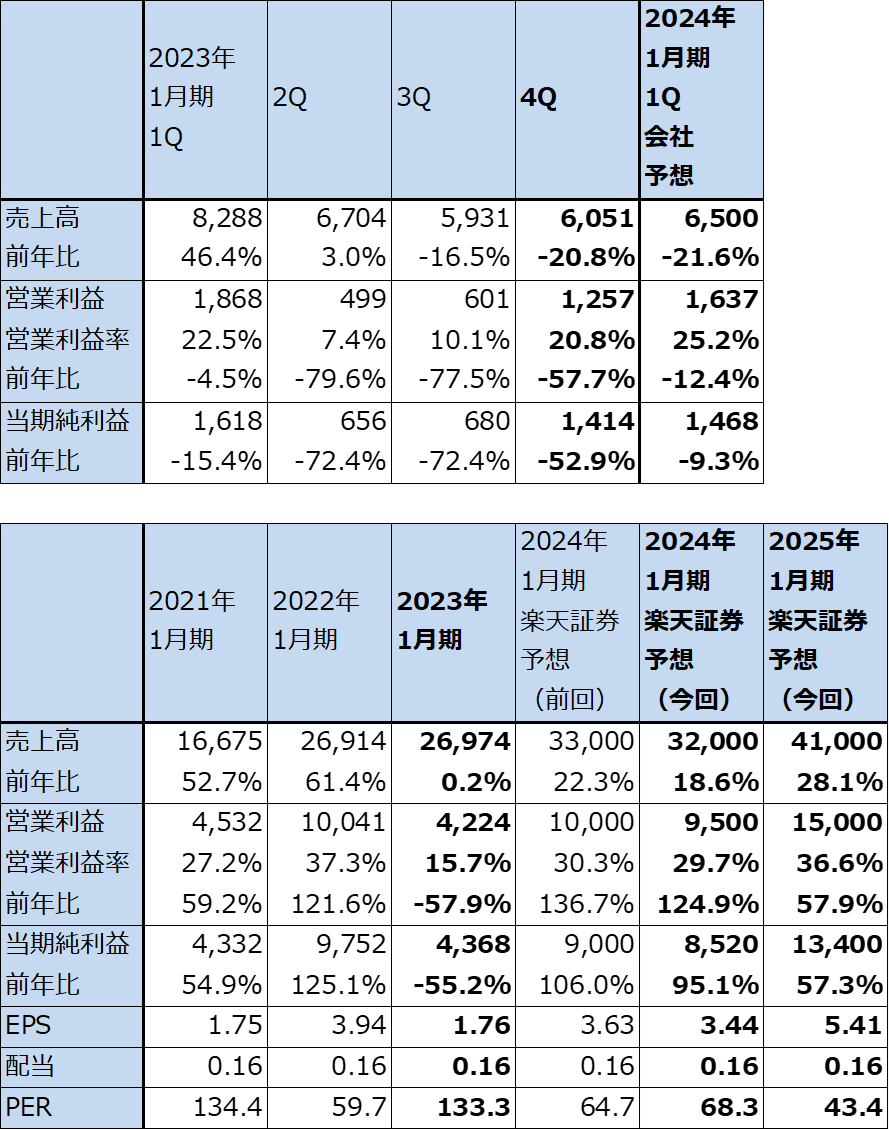

1.2023年1月期4Qは、20.8%減収、57.7%営業減益

エヌビディアの2023年1月期4Q(2022年11月-2023年1月期、以下前4Q)は、売上高60.51億ドル(前年比20.8%減)、営業利益12.57億ドル(同57.7%減)となりました。業績が過去最高だった2022年1月期4Qと比較すると大幅減収減益でしたが、パソコン用GPUの出荷調整を行っていた2023年1月期3Qと比較すると、2.0%増収、営業利益2.1倍と大幅増益となりました。

前3Qとの比較では売上高はほぼ横ばいでしたが、前3Qはアメリカの対中国半導体輸出規制の強化に伴い、中国のデータセンター向け在庫対策費用7.02億ドルとそれに対する保証給付約7,000万ドル、ネットで6.32億ドルの在庫対策費用が計上されました。前4Qにこれがなくなったことが前期比で営業利益が回復した直接の要因です。

この結果、2023年1月期通期は、売上高269.74億ドル(同0.2%増)、営業利益42.24億ドル(同57.9%減)となりました。

表1 エヌビディアの業績

時価総額 579,065百万ドル(2023年2月27日)

発行済株数 2,477百万株(完全希薄化後)

発行済株数 2,464百万株(完全希薄化前)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジのレンジ平均値。

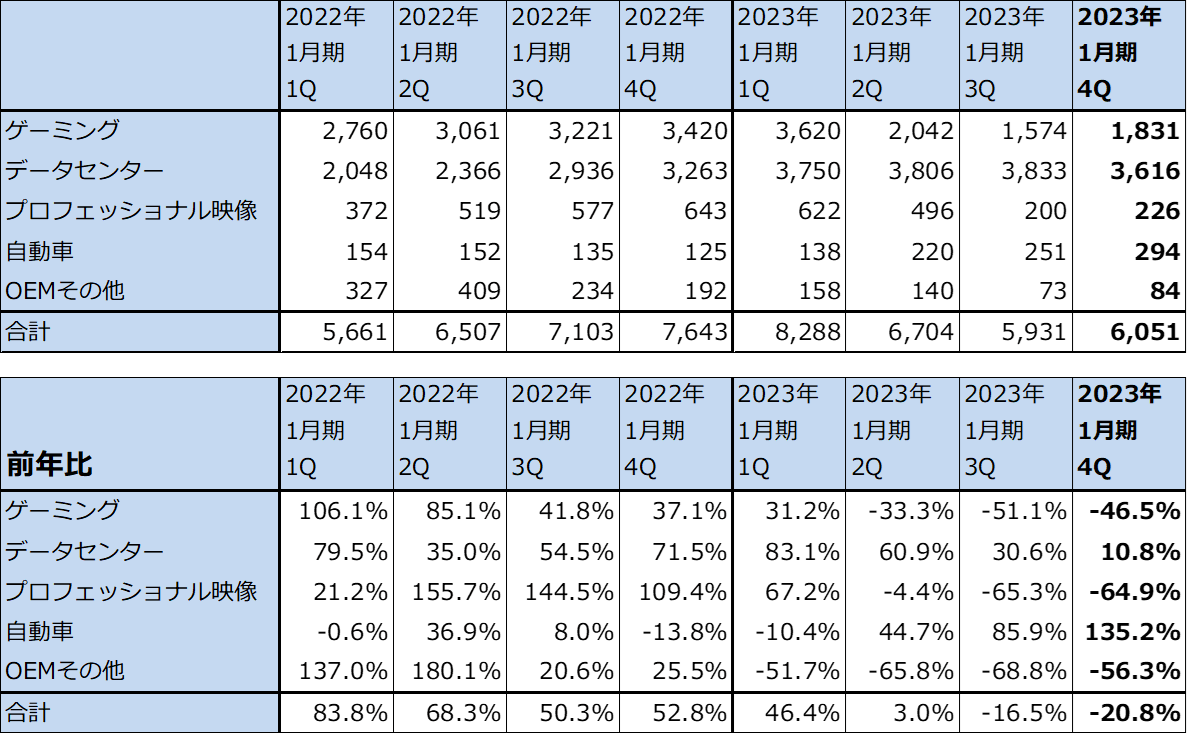

2.市場別動向―2023年1月期4Qに「H100」売上高が「A100」のそれを超えた模様―

データセンター

データセンターは、前3Q38.33億ドルから前4Q36.16億ドルにやや減少しました。中国向けの減少が響いたと思われます。一方中身を見ると、会社側によれば従来のデータセンター向けGPUの主力機種「A100」よりも前3Q(2022年8-10月期)に出荷開始した新型GPU「H100」の売上高が大きく伸び、「H100」の売上高が「A100」のそれを抜いた模様です。

大規模データセンターを運営する大手クラウドサービス会社(アマゾン、マイクロソフト、グーグルなど)がAIを使った顧客サービスを継続的に強化していることが発売されたばかりの「H100」が好調な理由です。多言語のテキストや音声を翻訳するAIによる顧客サービスや、最近注目されている「ジェネレーティブAI」(コンテンツやモノをデータから学習し、それを使って創作物を生み出す機械学習法。テキスト生成用AI「ChatGPT」や画像生成用AI「Stable Diffusion」が代表例)による顧客サービスを大手クラウドサービスが強化しており、そのためにより高速で効率よくAIを駆動できるGPUが求められているのです。

会社側ではクラウドサービスのAIの応用が新たな段階に入ったと感じている模様です。全くの私見ですが、2023年1月期4Q決算電話会議では、「H100」とデータセンターのAI活用について、投資家とアナリストが期待した以上の発言が会社側からありました。

また、「A100」に対して「H100」の価格が高いことも「H100」の売上高が急速に伸びている要因と思われます(「A100」の80GB版は日本で税込み価格約225万円(販売店によって異なる)。「H100」は80GB版が同約474万円)。

ゲーミング

ゲーミング売上高(パソコン用独立GPUとニンテンドースイッチ向けチップセットなど)は、前3Q15.74億ドルから前4Q18.31億ドルへ増加しました。増加の要因はクリスマス需要によるものであり、主に季節性によるものです。前年比では在庫調整が継続しているため46.5%減の大幅減収となりました。

「GeForce RTX4090」などのゲームマニア向けの最新型GPU搭載のグラフィックボードは好調ですが、全体としてはゲーム用GPUの在庫調整は遅れており、在庫整理完了には2023年前半までかかると会社側は見ています。

その他(プロフェッショナル映像、自動車、OEMその他)

プロフェッショナル映像も在庫調整の最中であり、この分野も2023年前半に在庫調整が終了する見込みです。

自動車向けは、売上高は小さいですが好調です。EVメーカー、ガソリン車メーカーともに自動運転の開発プログラムが増えているため、エヌビディアの研究開発用のAIソリューションの導入が増えています。自動運転の普及と完全自動運転の実現が間近に迫っていますが、完全自動運転が実現すれば、自動車にエヌビディアのGPUが搭載されるようになると思われます。そうなれば、自動車向け売上高は今後さらに大きくなると思われます。

表2 エヌビディアの市場別売上高(四半期)

出所:会社資料より楽天証券作成

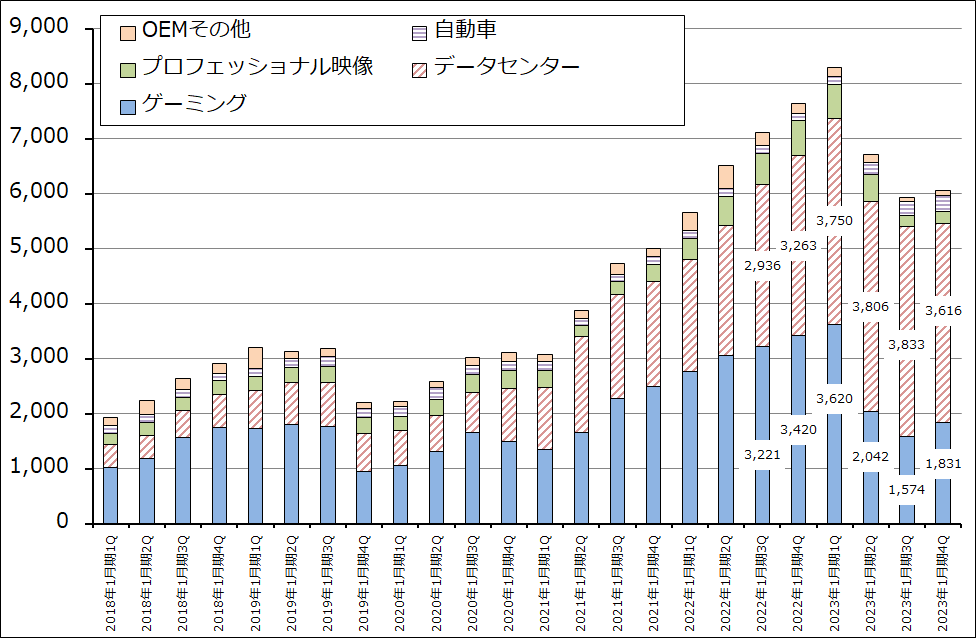

グラフ1 エヌビディアの市場別売上高:四半期ベース

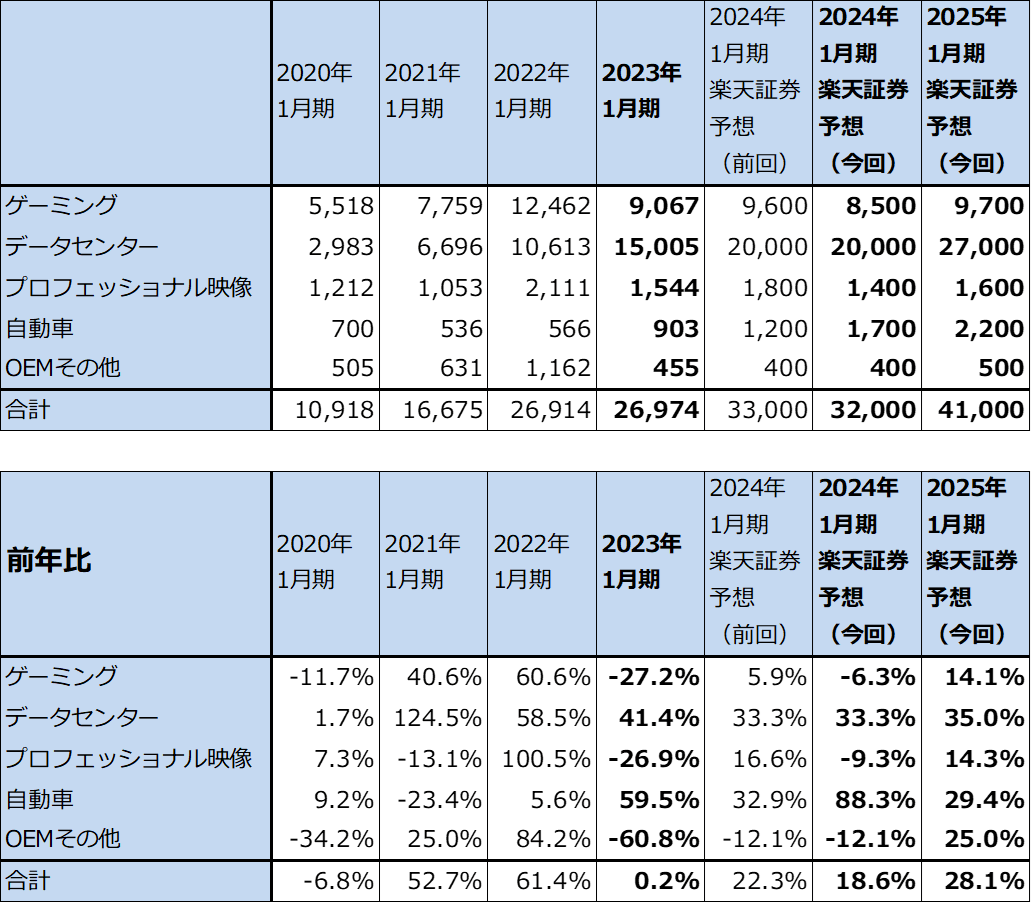

3.2024年1月期、2025年1月期は、業績拡大を予想する。

2024年1月期1Q(2023年2-4月期)の会社側ガイダンスは、売上高65億ドル±2%、売上総利益率(GAAP)64.1%±0.5%、販管費25.3億ドル(研究開発費を含む)、その他収支5,000万ドルのプラス、税率13.0%±1%です。ここから、予想レンジの平均値を計算すると、売上高65億ドル(前年比21.6%増)、営業利益16.37億ドル(同12.4%減)となります。前年比では減益が続く見込みですが、前期比(

通期ベースでは、各セグメントの状況から判断して、楽天証券では2024年1月期を売上高320億ドル(前年比18.6%増)、営業利益95億ドル(同2.2倍)、2025年1月期を売上高410億円(同28.1%増)、営業利益150億ドル(同57.9%増)と予想します。2024年1月期は前回予想と比べて小幅下方修正となりますが、これはゲーミングとプロフェッショナル映像の在庫調整の遅れを反映しています。

今後は市場別ではデータセンター向け、製品としては「H100」が全社業績を牽引することになると思われます。また、地域別にはアメリカの比重が大きくなると予想されます。

表3 エヌビディアの市場別売上高(年度)

出所:会社資料より楽天証券作成

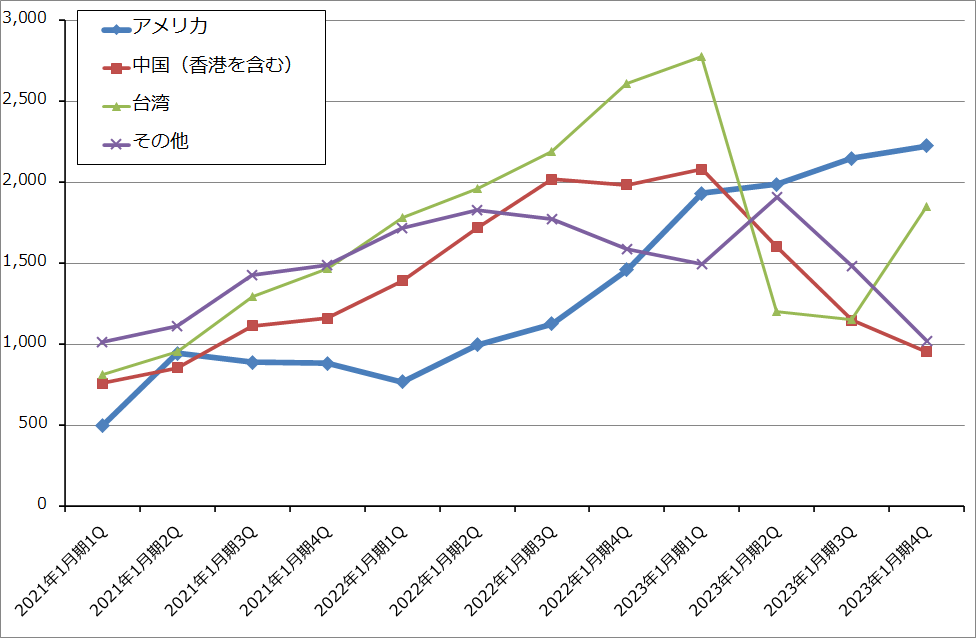

グラフ2 エヌビディアの地域別売上高:四半期

4.今後6~12カ月間の目標株価を、前回の200ドルから320ドルに引き上げる

エヌビディアの今後6~12カ月間の目標株価を、前回の200ドルから320ドルに引き上げます。2025年1月期の楽天証券予想EPS(1株当たり利益)5.41ドルに、成長性を考慮し営業増益率57.9%増に対してPEGを1.0~1.1倍として想定PER(株価収益率)約60倍を当てはめました。

引き続き中長期で投資妙味を感じます。

本レポートに掲載した銘柄:エヌビディア(NVDA、NASDAQ)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)