日銀は政策決定会合で大規模な金融緩和策副作用を点検する!?

「日本銀行が17、18日の金融政策決定会合で、大規模な金融緩和策に伴う副作用を点検する」と読売新聞が12日に報道している。昨年12月のYCC(イールドカーブ・コントロール、長短金利操作)での長期金利のバンド(変動幅)拡大後も市場金利にゆがみがあるためだという。

11日のウォールストリート・ジャーナルでも、「日銀が招いた利回りのゆがみ、市場は警戒を」という記事が出ており、17~18日の日銀の金融政策決定会合を前に騒がしくなってきた。

日銀のYCCは既に詰んでいる状態だが、日銀がYCCの放棄に抵抗すれば抵抗するほど、経済と金融システムに対するリスクは大きくなる。日本が長らく続けてきたMMT(現代貨幣理論)の実験は終わりに近づいている。MMTは政府が自国通貨建ての借金をいくら増やしても財政は破綻せず、インフレもコントロールできるとする理論である。

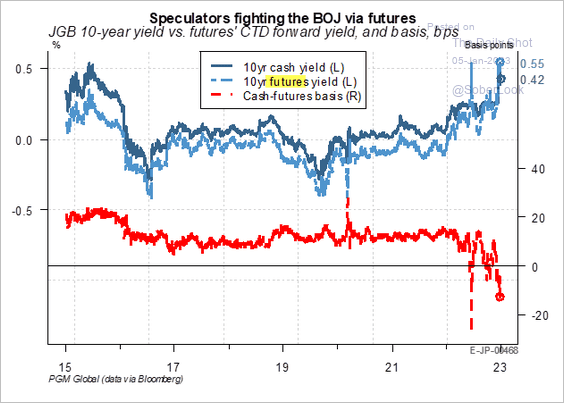

投機筋(ヘッジファンド)は日本国債先物を通じて、日銀の利回り抑制政策に圧力をかける姿勢を強めている。日本の金利が3%を超えてくれば、日本のMMT実験の破滅的な終わりがくるといわれている。これは円安材料に見えるが、その前に、世界の利回りを押し上げる方向に資本がシフトし、急激な円高が資本の還流によって引き起こされるかもしれない。

投機筋は先物経由で日銀と戦う

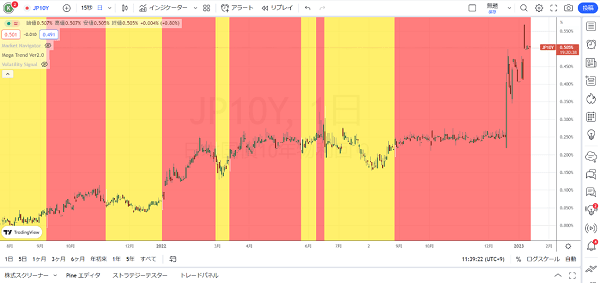

日本10年国債金利(日足)

出所:トレーディングビュー・石原順インディケーター

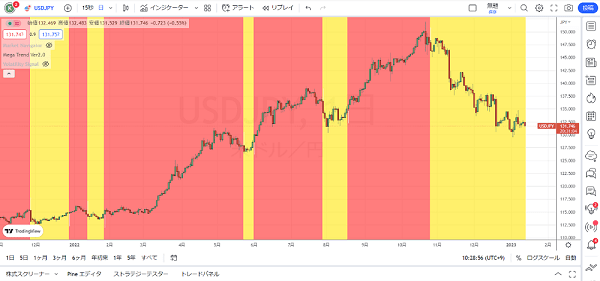

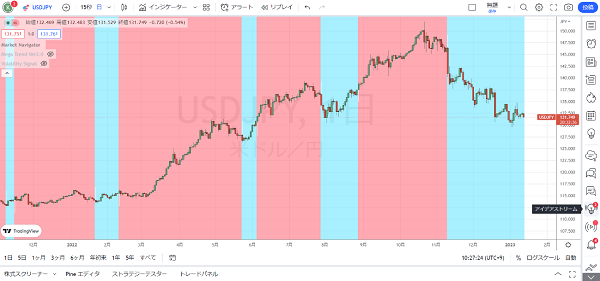

読売新聞の観測記事を受けて、12 日のドル/円は円高に振れている。筆者の順張り売買手法である「メガトレンドフォローver2.0」と「マーケットナビゲーター」の売買シグナルは円高トレンドを継続しているが、円高だろうが円安だろうが、筆者は売買シグナルに従うだけである。

筆者がマクロ分析やファンダメンタルズ分析をするのは、ポートフォリオの「銘柄選択」のためであり、売買は全てシステマティックなトレーディング戦略と損切り戦略を使っている。

筆者の独断と偏見で言えば、相場の成功は「予測の放棄」から始まる。相場で大損する最大の要因は予測とナンピンをするからである。予測にこだわると、マーケットテーマの変質についていけないし、損切りができない。

意地になってしまって建て玉を間違う(ナンピンをする)。そもそも予測(思いこみ)には、数学的な優位性を実証できない。それは、科学ではなくて、芸術の分野であろう。

相場はタイミング(いつ?)を当てるゲームであり、 相場感が当たることと、相場で収益を上げることには何の関係もない。 また、マクロ分析と市場がイコールになることはあり得ない。したがって、収益を上げるには、価格そのものの分析が最重要なのである。

パルドが言うように、「長期的に成功している投資家は、自由裁量トレーダーであれ、システムトレーダーであれ、例外なくシステマティックなトレーディング戦略を使っている」のである。

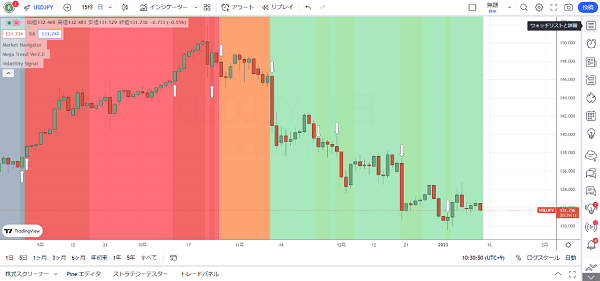

ドル/円(日足)

出所:トレーディングビュー・石原順インディケーター

ドル/円(日足)

出所:トレーディングビュー・石原順インディケーター

ドル/円(日足)

出所:トレーディングビュー・石原順インディケーター

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)