日銀のYCC(イールドカーブ・コントロール)は既に壊れていた

日本銀行は12月20日、イールドカーブ・コントロール(長短金利操作、YCC)政策における10年国債金利の誘導水準を0%程度に維持しつつ、変動許容幅を従来の上下0.25%程度から同0.5%程度に拡大することを決めた。

黒田東彦日銀総裁は、「景気にマイナスにならないし引き締めでもない」、「必要あればちゅうちょなく金融緩和の拡大は十分に可能」、「金融政策の枠組み・出口戦略の具体的な議論は時期尚早」、「国債保有5割超えは財政ファイナンスではない」などと、何を言っているのかわからない日銀文学的文言で大衆をけむに巻こうとしたが、世界ではYCCのバンド幅の拡大は事実上の「利上げ」と受け取られている。

変動幅拡大は市場機能改善が目的であって、「利上げではない」という記者会見での黒田総裁の発言は、「日銀は何がしたいのかわからない」と市場を消化不良にしたが、著名投資家のシフは、「債券市場の機能がほぼ死んでいるため、日銀は行動を余儀なくされたに違いない。10年物日本国債の利回り50bpも人為的に低いので、この水準は25bpと同様に守るのが難しい。また、日銀は日本国債を買うために同じくらい追加的なインフレを起こさなければならない。だから、50ベーシス・ポイントの目標は何度も引き上げられることになる」と、述べている。

日本は日銀の金利操作の副作用でドル/円相場が1ドル=150円を突破するなど急速な円安が進行した上、コストプッシュでインフレ率も3%に到達していた。日銀はイールドカーブ・コントロール(YCC)で長期金利をゼロ%程度、短期金利をマイナス0.1%に誘導するために、国債を買い入れるなどして金利上昇圧力を抑え込んできたが、ついに市場操作の限界が来たようだ。

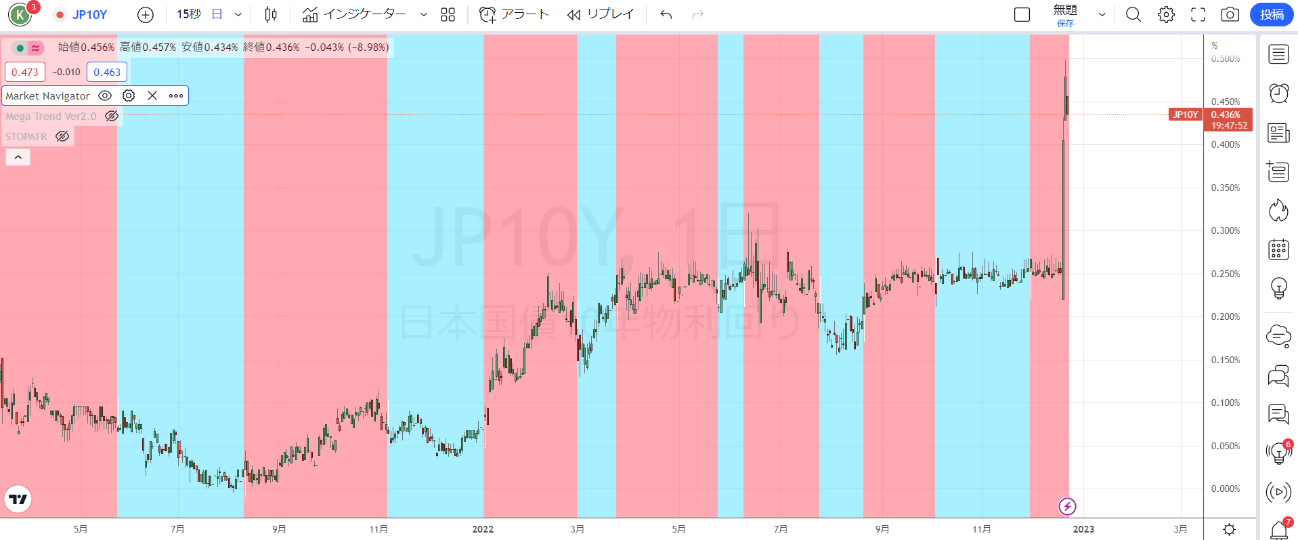

日本10年国債金利(日足)

出所:トレーディングビュー・石原順インディケーター

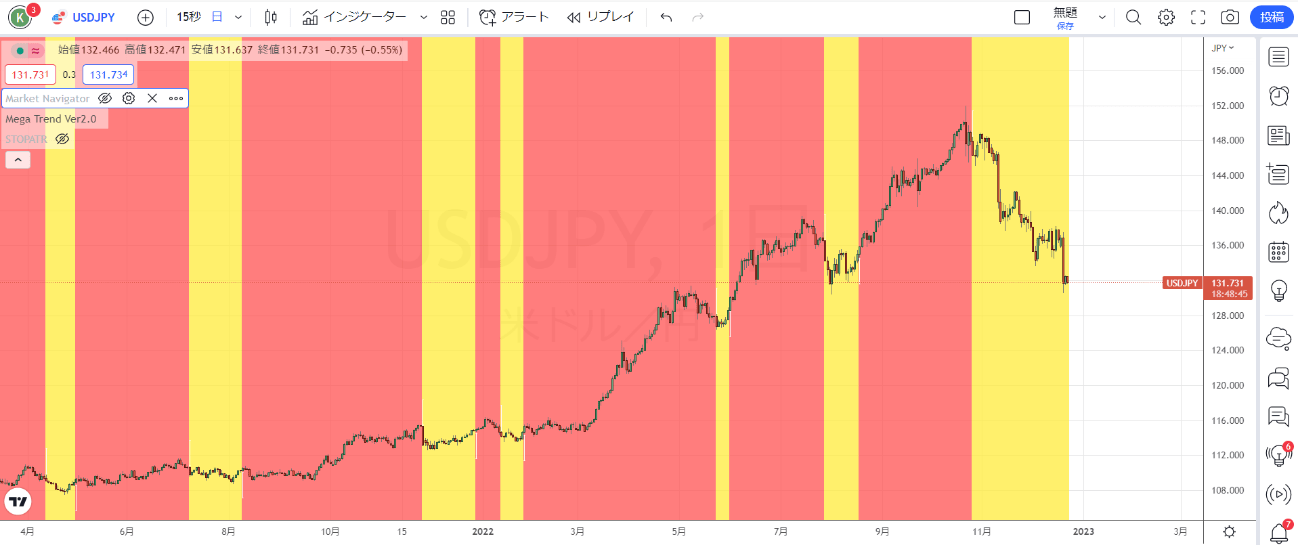

ドル/円(日足)

出所:トレーディングビュー・石原順インディケーター

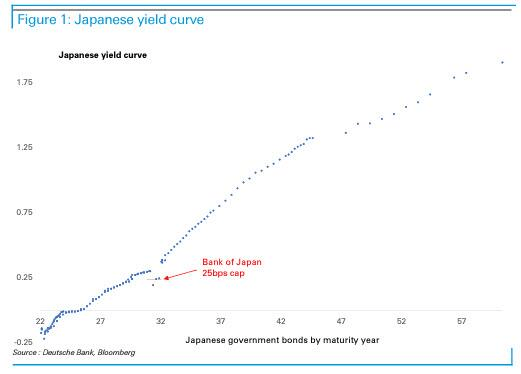

日銀のYCCの破綻は時間の問題ではあった。2022年10月26日のゼロヘッジの記事『One Bank Makes A Stunning Discovery: The Bank Of Japan's YCC Is Broken And Soon The Entire JGB Market Will Cease To Exist(ある銀行が驚くべき発見をした:日銀のYCCは壊れ、日本国債市場全体がまもなく消滅する)』では、日銀のYCCは既に壊れているとするドイツ銀行のFXストラテジスト、サラベロスの見方を紹介していた。

日銀が日本国債市場の半分以上を所有し、一度も取引が行われないまま数日が経過することもある中、日銀のイールドカーブ・コントロール政策は、どう考えても既に破綻している。

日銀の固定金利買い入れオペの対象となっている三つの10年国債利回りだけが、25ベーシス・ポイントの利回り以下で取引されており、それ以外の期日の国債は上限を大幅に上回る利回りで取引されているのである。

日本国債の満期年数別推移(イールドカーブ)

もし日銀の無制限の固定金利入札と広範なQE(量的緩和)がなかったら、日本のイールドカーブ全体はかなり高くなっていただろう」とサラベロスは説明する。しかし、この「壊れた」曲線は、政策の歪みの規模だけでなく、その限界も示している。

FXストラテジストによれば、日銀がこれら三つの特定の債券をほぼ完全に所有するようになったため、これらの債券は全体として取引を停止し、市場は単に存在しなくなる時が間近に迫っているのだという。

そう、日本国債市場の支点となる証券をすべて日銀が所有することで、世界最先端のMMT(現代貨幣理論)実験はゲームオーバーとなるのである。その特異点の瞬間、日銀が指定した購入「価格」で10年債を喜んで売る者はいなくなるのである。

問題は、日本国債市場が事実上死んでいる以上、日銀が債券市場を正式かつ完全に国有化し、少なくとも円が(多少)自由に取引できるようにすることは意味がないのだろうかということである。

もちろん、日本の金融実験全体が消滅へのカウントダウンをしている今、東京はせいぜい数ヶ月の時間を買うだけだが、末期がん患者が証言するように、その最後の数カ月は何よりも貴重なものなのだ。

出所:2022年10月26日ゼロヘッジ 『ある銀行が驚くべき発見をした:日銀のYCCは壊れ、日本国債市場全体がまもなく消滅する』

相場操縦とは、市場の自由かつ公平な運営を妨げ、株式・コモディティ・通貨の価格または市場に関して人為的な・誤った・紛らわしい状況をつくり出す計画的な試みである。それは大半の国で禁止されている。金利は市場が決めるもの。日銀が決めるものではないのである。人為的な価格操作というのは、時間がかかっても必ず市場の暴力によって破壊される宿命にある。

長期金利の変動幅拡大が日銀の正常化の手法だとすれば、YCCは実質的な撤廃に近づいているとして市場のボラティリティは拡大するだろう。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)