1.米国債利回りが14年ぶり水準へ急上昇

米国でのインフレ加速が利上げを加速させ、米国債利回りが14年ぶり水準に急上昇

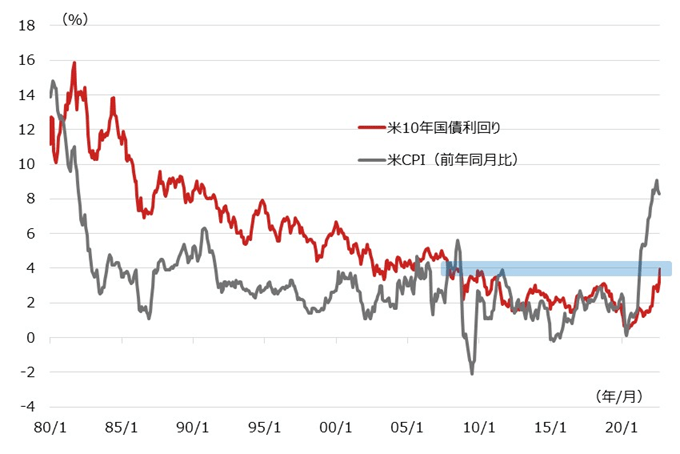

図表1は米10年国債利回りと米CPI(消費者物価指数、前年同月比)の推移です。昨年央ごろから米国でインフレが加速し始め、インフレ抑制のために、今年3月からFRB(米連邦準備制度理事会)による利上げが始まりました。

1回目の利上げ幅こそ0.25%と通常の幅でしたが、インフレがどんどん加速し、今年3月以降はCPIベースで前年同月比+8%以上が定着してしまっていることから、5月の2回目利上げは0.5%と通常の2倍幅、6月の3回目は0.75%と通常の3倍幅で利上げが行われ、7月の4回目、9月の5回目も0.75%と、3回連続での大幅利上げが続いています。

このようなインフレ高進とFRBによる利上げ加速、そして、現状のような金融引き締めが長引きそうとの市場の観測を反映し、米国債利回りが急速に上昇しています。米10年国債利回りは足元で4%程度に達し、2008年以来、実に14年ぶり水準に上昇しています。

コロナショック後の2020年央には、米10年国債利回りは0.5%程度まで低下し、期待収益が非常に低くなっていましたが、4%程度に上昇してきたことで、投資妙味が高まってきたように考えています。

[図表1] 米10年国債利回りと米CPIの推移

※米CPIは2022年8月まで、米10年国債利回りの2022年9月は9月27日現在

(出所)Bloombergを基に野村アセットマネジメント作成

2.家賃上昇が米インフレを押し上げている

米CPIを押し上げる主役が次々に交代、今後は家賃上昇がインフレを押し上げる

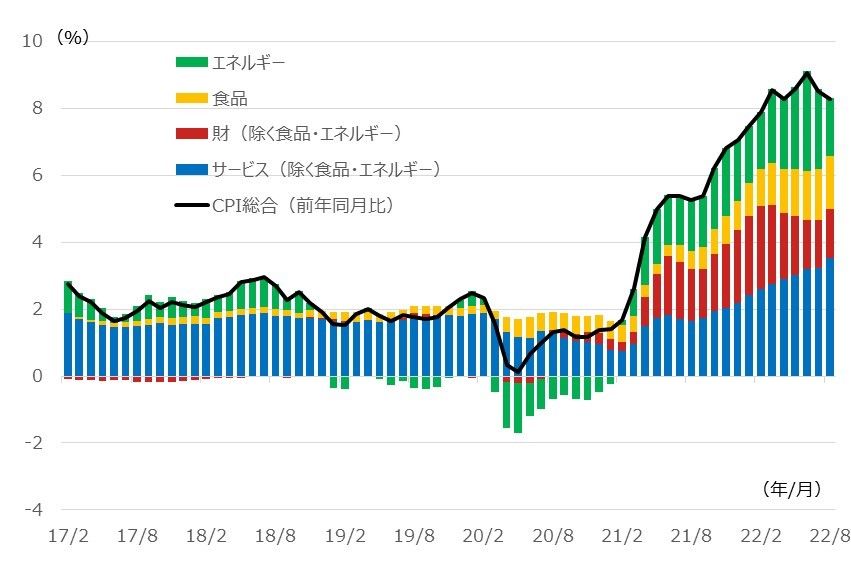

図表2は米CPIの前年同月比の変動について寄与度分析を行ったものです。CPIの変動要因を、エネルギー(ガソリンなど)、食品、財(自動車など)、サービス(家賃や医療費など)の四つの項目別に寄与度を見ています。

米CPIは2021年春ごろから前年同月比で急速な上昇が始まっていますが、最初のころはエネルギーと財(除く食品・エネルギー)がCPIを押し上げていました。エネルギーについては、さまざまな理由で原油の供給に支障が出る中、ポスト・コロナの経済活動正常化が進むにつれて原油需要が回復し、需給が締まって価格が急上昇した影響が出ました。

財についても供給問題が原因で、部品不足などで自動車生産が停滞したことで、新車や中古車価格が大幅に上昇した影響が出ました。

ただし、足元ではこの2項目は寄与度が縮小しており、年明け以降はマイナスに寄与する可能性も出てきました。エネルギーと財に代わって寄与度が大きくなってきたのが食品とサービス(除く食品・エネルギー)で、特にサービス項目の中の家賃が注目されています。

経済活動正常化などで雇用情勢が回復、足元で賃金が上昇、コロナ禍での低金利で住宅価格が上昇した影響などで、家賃相場が上昇しています。

インフレが落ち着けば債券利回りは低下し、インカムゲインとキャピタルゲインの両方が期待できます。したがって、エネルギーや財価格が落ち着いてきた現状では、特にサービス、つまり、家賃相場が落ち着くか否かがポイントになりそうです。住宅価格はようやくピークアウト感が見られ始めたことで、今後の注目点は賃金動向になりそうです。

現状の金融引き締めが景気を冷やし、雇用情勢が緩まっていけば(失業率が上昇すれば)、来年のどこかでは米インフレも峠を越える期待が持てそうであり、債券投資への妙味が高まる期待が持てます。

[図表2] 米CPIと項目別寄与度の推移

(出所)Bloombergを基に野村アセットマネジメント作成

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)